MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

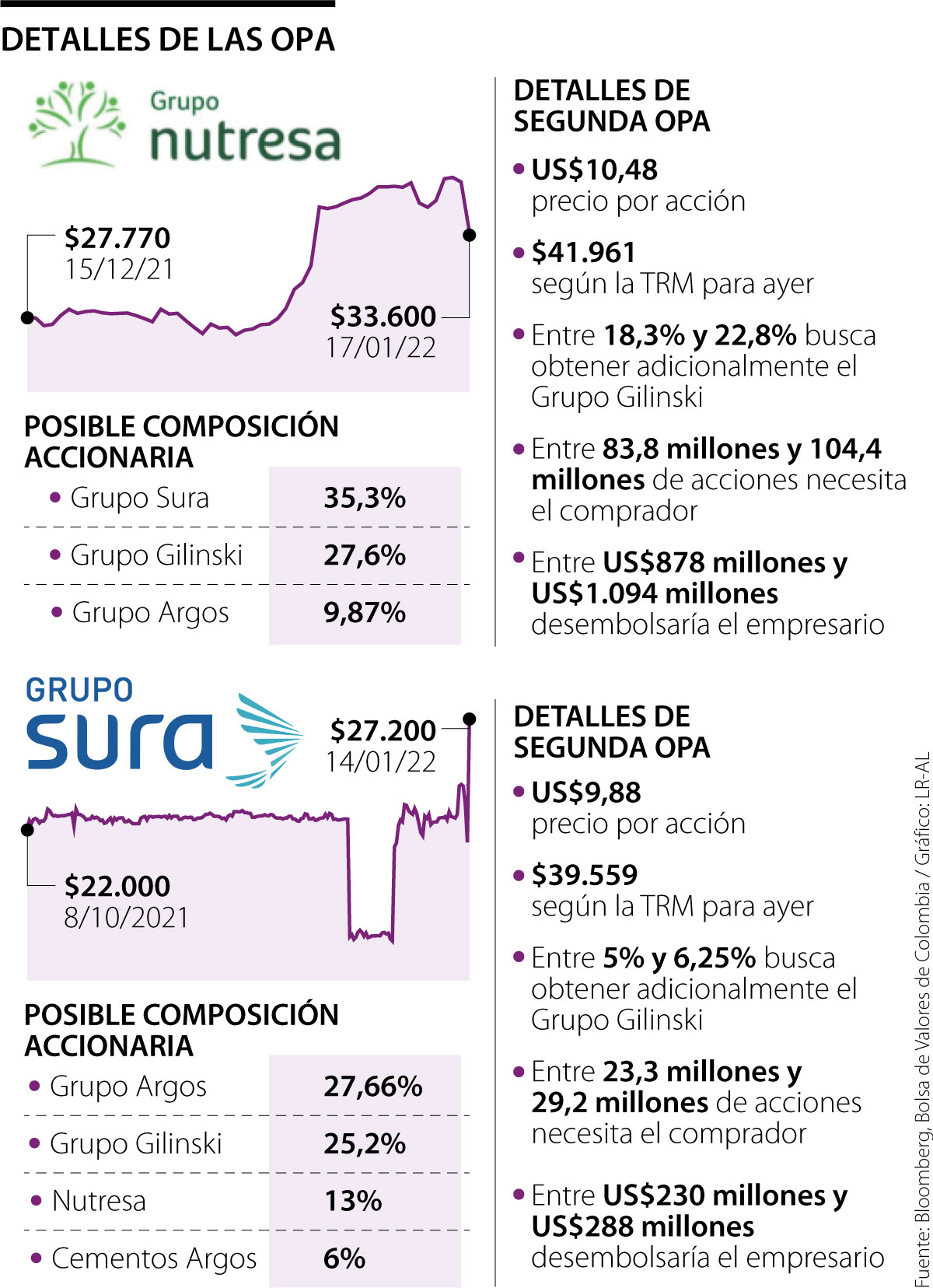

Por Sura, el empresario caleño cancelaría hasta US$288 millones y por Nutresa desembolsaría máximo US$1.094 millones en total

La chequera del Grupo Gilinski parece no agotarse y, tras pagar US$1.922 millones o $7,63 billones en las primeras ofertas, ahora estaría dispuesto a desembolsar US$1.382 millones adicionales para quedarse con un porcentaje mucho más amplio en Sura y Nutresa.

Esto lo dejaría como el mayor accionista de ambas compañías, para así terminar de filtrar el enroque accionario del Grupo Empresarial Antioqueño (GEA).

La primera OPA en conocerse fue por Sura, horas después de que la Bolsa de Valores de Colombia (BVC) confirmó la adjudicación de la primera compra. Según la información divulgada en el anuncio inicial, los compradores pagarían US$9,88 o $39.559 por acción, si se tiene en cuenta la Tasa Representativa del Mercado (TRM) para ayer.

En total, busca obtener entre 5% y 6,25% de los títulos ordinarios en circulación, lo cual equivale a entre 23,3 millones y 29,2 millones de papeles. Bajo este panorama, el costo de esta adquisición oscilaría entre US$230 millones y US$288 millones. El empresario ya pagó US$946 millones por 25,2% de participación.

La segunda oferta se divulgó el pasado lunes, nuevamente, horas después de que la BVC confirmó la venta de los títulos de Nutresa. Esta vez, el empresario caleño ofrece US$10,48 o $41.961 por título, además de querer conseguir entre 18,3% y 22,8% de la multilatina de alimentos.

Dichos porcentajes equivalen a entre 83,8 millones y 104,4 millones de especies, por las cuales pagaría hasta US$1.094 millones. Previamente ya había cancelado US$976 millones para hacerse a 27,6% de la empresa.

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, “Gilinski busca asegurar dos puestos en las juntas directivas de Sura y Nutresa, con lo cual conseguiría mayor poder político y corporativo para tomar decisiones, especialmente en lo que respecta a Bancolombia”.

Según el experto, indiscutiblemente el mercado va a subir mucho más de lo que lo ha venido haciendo, sobre todo en lo que atañe a emisores como el banco del GEA y Grupo Argos.

Entre quienes podrían vender se encuentran principalmente accionistas minoritarios, pese a que fondos de pensiones como Skandia y Protección aún tendrían un mínimo porcentaje del que saldrían para poder tener una mayor rentabilidad.

Sin embargo, si los grandes socios y miembros del GEA decidieran salir de sus posiciones, recibirían una gran liquidez.

En el caso del Grupo Argos, si vendiera la totalidad de sus acciones en ambas empresas, vería entrar en sus cuentas más de US$1.755 millones, esto suponiendo que Gilinski aceptase un porcentaje mucho mayor al que pretende. En el caso de Nutresa, esta podría recibir hasta US$602 millones, mientras que Sura tendría la opción de beneficiarse con US$1.697 millones.

Por ahora, en la composición accionaria en Nutresa, el Grupo Sura se mantiene a la cabeza con 35,3%, seguido por Gilinski, con 27,6% y Argos, con 9,87%. En Nutresa lidera Argos con 27,6%, seguido por Gilinksi, con 25,2% y Nutresa, con 13%.

La BVC es la de mejor desempeño en 2022

Según datos de Bloomberg, la Bolsa de Valores de Colombia (BVC), medida a través del índice bursátil Msci Colcap, es la de mejor desempeño en el mundo en lo que va del año, por encima de otros mercados como el chileno, el asiático y el estadounidense. Dicho comportamiento se está viendo impulsado por la presentación de las cuatro Ofertas Públicas de Adquisición (OPA) por parte del Grupo Gilinski en menos de tres meses. En 2022, el índice ha crecido 10,14%, mientras que desde que se presentaron las ofertas ha aumentado 11,79%. Si se observan los últimos 12 meses, este medidor ha subido 6,51%.

Lo que busca la OPA es adquirir hasta 23,1% de las acciones de Nutresa, lo que equivale a 105,7 millones de títulos

Teniendo en cuenta los propietarios de los títulos en las empresas del GEA, Gilinski necesitaría 44% adicional del capital flotante para lograr su 87% de Nutresa

Grupo Argos también se reunió hoy y determinó que sean cinco los integrantes del órgano directivo quienes determinen el futuro