MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El monto podría aumentar hasta los $274.438 millones si se aprueba la idea de aumentar el retorno de $784 a $1.892 por acción

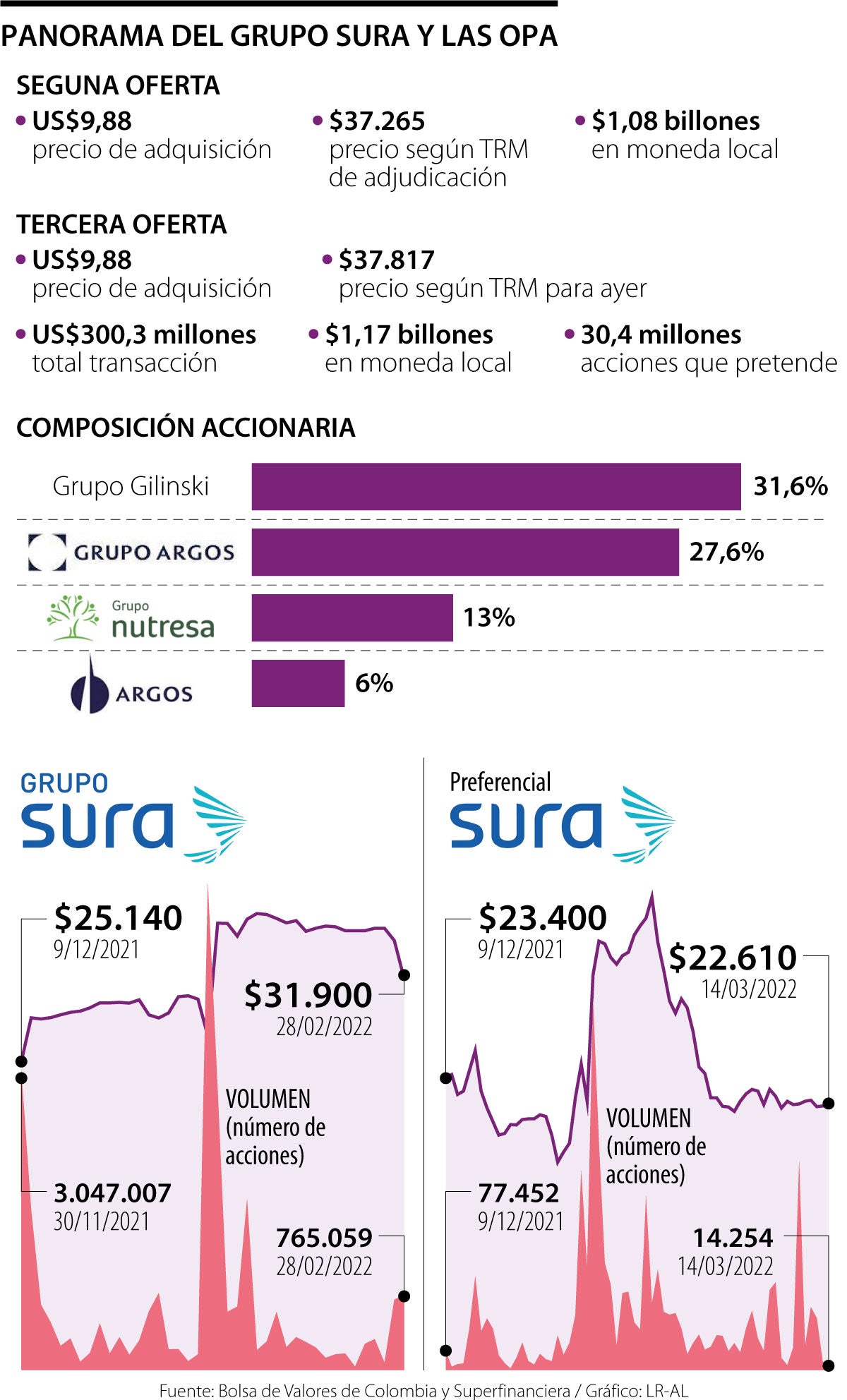

Hasta el momento, Jaime Gilinski ha desembolsado $4,81 billones para quedarse con 145,05 millones de acciones ordinarias del Grupo Sura, cifra que equivale a 31,6% de la compañía. De este monto, el empresario caleño recuperará $113.720 millones de entrada, debido al dinero que recibirá por cuenta del pago de dividendos que realizará el emisor.

Si bien la compañía registró una utilidad neta consolidada de $1,5 billones al cierre de 2021, según el proyecto de distribución de utilidades divulgado a través de la Superintendencia Financiera de Colombia (SFC), se pondrán a disposición de la asamblea de accionistas más de $875.309 millones, de los cuales se prevé que $454.115 millones se destinen al pago de rendimientos a los socios.

Sin embargo, dicho monto podría aumentar hasta los $274.438 millones si se tiene en cuenta que el Grupo Gilinski ya tiene lista su primera propuesta para el próximo 25 de marzo. Cercanos al empresario han afirmado que el socio mayoritario de esta empresa buscará aumentar el dividendo a $1.892 por acción.

Según Wilson Tovar, gerente de investigaciones económicas de Acciones & Valores, esta intención puede tener dos mensajes. “Por un lado, muestra un rumbo mucho más amigable con los pequeños inversionistas, pensando en que Gilinski quiere hacer más rentables las acciones de los minoritarios. Además, en el mercado quedaría un menor flotante, lo que seguiría presionando la idea de vender”, dijo el experto.

Así mismo, Tovar considera que lo que pretende el empresario caleño es que los copropietarios se den cuenta que él tiene una caja ilimitada, por lo cual buscaría llegar a su objetivo sin importar lo que ocurra. “Está sentando un precedente que ha llevado a reaccionar a otros emisores como el Grupo Bolívar”, concluyó.

Aun así, el empresario puede seguir avanzando dentro del GEA, bien sea en términos de poder político o en cuanto al rumbo que tomarían compañías como Nutresa, e incluso Bancolombia y Argos.

Esto se daría como consecuencia de la aprobación, desarrollo y éxito de una tercera ronda de OPA, que sigue en vilo de recibir luz verde. La oferta por la empresa de seguros e inversiones busca hasta 6,5%, pagando un total de US$9,88 por cada título. En el caso de la multilatina de alimentos, la propuesta aumenta el valor a desembolsar a US$12,58 para quedarse con, máximo, 12% adicional.

Según Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, aquí empieza la calibración del poder y dominio corporativo bajo la idea de cuidar el valor de las empresas.

Socios de Bancolombia se verán este viernes

El próximo viernes inicia una temporada decisiva para el gobierno corporativo del Grupo Empresarial Antioqueño (GEA) en medio de las asambleas ordinarias de accionistas de las compañías que componen dicho consorcio económico. Las primeras reuniones que tendrán lugar serán las de Bancolombia y Cementos Argos, mientras que el 22 de marzo se reunirán los copropietarios de Nutresa y, el 25 del mismo mes, los de Sura. Este mes marcará el inicio de una nueva etapa con Jaime Gilinski como uno de los más grandes miembros del otrora Sindicato Antioqueño.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’