MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El título tocó su máximo del año debido al mensaje de valor que envió la OPA. El mercado sigue atento a las aceptaciones de venta

Con el nuevo máximo de la acción del Grupo Nutresa registrado en la Bolsa de Valores de Colombia (BVC), de $29.400, la especie superó el precio objetivo promedio de las comisionistas de bolsa, de $28.524. El comportamiento de la acción ha tendido al alza debido a la llegada de más compradores en medio de la Oferta Pública de Adquisición (OPA) sobre la compañía de alimentos, que irá hasta el 17 de diciembre.

Según Daniela Triana, analista de renta variable de Acciones & Valores, “estos avances están muy asociados con el monto ofertado por el Grupo Gilinski gracias a que envió un mensaje de valor y atracción del activo”. Para la experta, la permanencia de este nivel dependerá de cómo se gestionen las aceptaciones de la oferta.

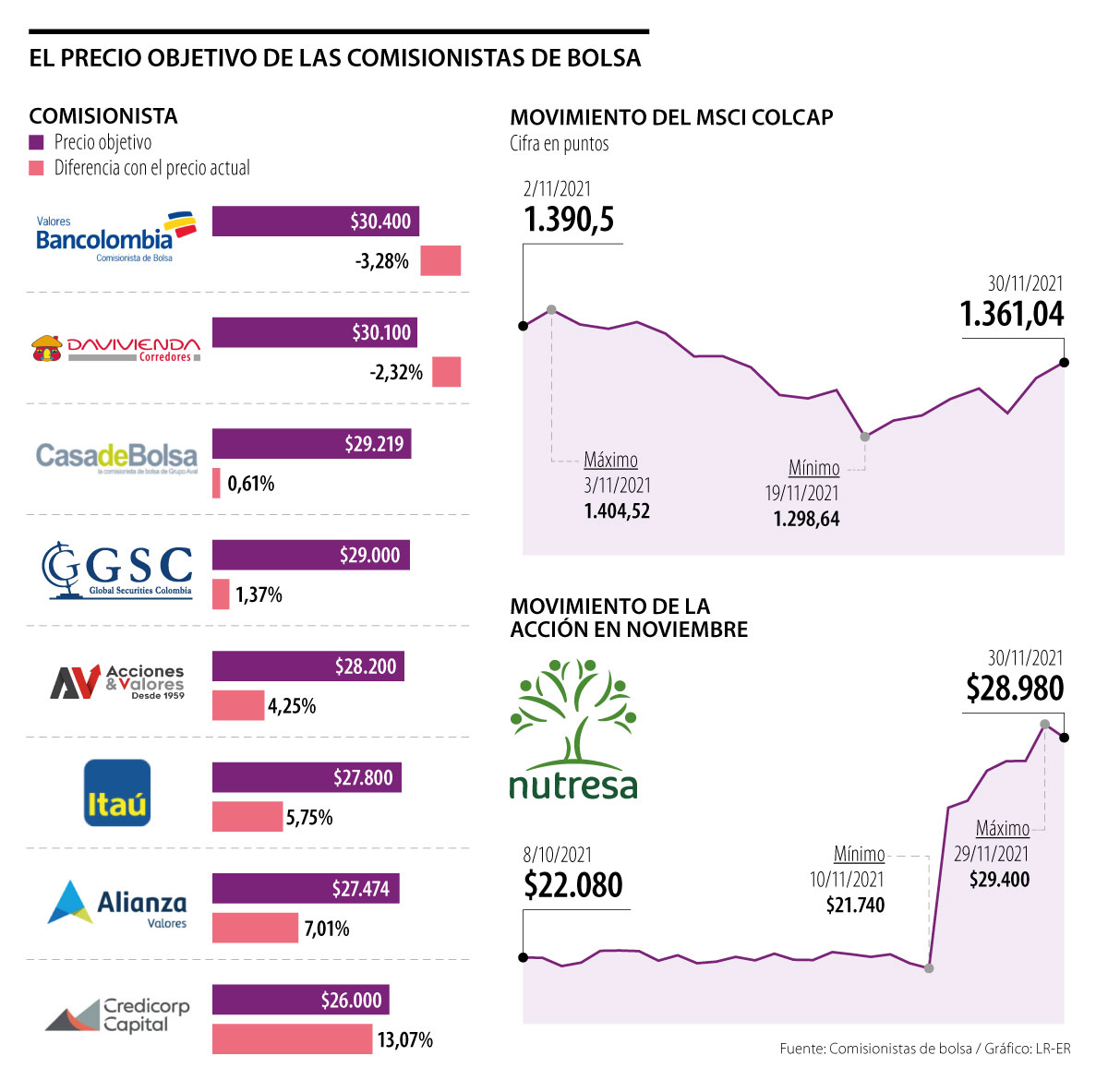

Las firmas que plantean un precio objetivo más alto son Valores Bancolombia a $30.400, pensando en el comportamiento que puede tomar la especie a inicios de 2022. A dicha firma le sigue Davivienda Corredores, con una perspectiva más moderada, a $30.100, aunque no descarta un escenario optimista que lleve el título a $34.200, por lo cual recomienda subponderar.

Las firmas que plantean un nivel más bajo son Credicorp Capital, a $26.000; Alianza Valores, a $27.474; Itaú Comisionista de Bolsa, a $27.800; Acciones & Valores, a $28.200; Global Securities, a $29.000; y Casa de Bolsa, a $29.219.

Con este valor, la especie registra una escalada de 35,23% desde que se reanudó su cotización en el mercado bursátil tras ser publicado el primer aviso oficial de oferta por parte del oferente.

En lo que va del año, ha aumentado 20,83%, mientras que en los últimos 12 meses ha subido 23,77%. Actualmente registra una capitalización de $13,23 billones.

Para Diego Franco, jefe de Inversiones en Franco Capital, hay público que le está apostando a largo plazo a la compañía, lo cual se ha sumado a que el mercado sigue presentando una brecha entre el precio en bolsa y la oferta de Nugil, con lo que se podría tener cierta rentabilidad en menos de un mes.

“Lo lógico sería que el precio se ubicara por debajo del precio de la OPA porque, si en algún escenario el mercado cotizara la acción en $30.000 o más, la gente ya no tendría que aceptar el precio de los Gilinski, sino vender directamente a través de la misma bolsa de valores”, destacó el experto.

Un comportamiento similar han tenido las acciones del mismo conglomerado económico. Desde que volvió a habilitarse la especie de la multilatina, los títulos del Grupo Sura han aumentado 17,98%, mientras que el Grupo Argos ha registrado una subida de 8,08%. Las compañías poseen 35,25% y 9,83% de Nutresa, respectivamente.

Movimiento del Msci Colcap

El índice bursátil Msci Colcap ha caído 0,68% desde que se conoció la OPA para quedarse con Nutresa, fecha en la que la misma especie fue suspendida de la bolsa mientras se surtían los procedimientos legales.

En lo que va del año, ha disminuido 5,64%, por lo que actualmente se mueve sobre 1.356 puntos. Sin embargo, desde que regresó la negociación de la empresa del Grupo Empresarial Antioqueño, ha tenido una recuperación de 3,35%.

Nugil reemplazó garantía bancaria en la BVC

Servivalores GNB Sudameris S.A Comisionista de Bolsa, actuando en nombre de Nugil S.A.S., sustituyó la garantía bancaria presentada en la Bolsa de Valores de Colombia (BVC). Este hecho se da luego de que el pasado 19 de noviembre acreditó la constitución de este mismo documento para realizar la OPA por el Grupo Nutresa. La razón es el cambio en la Tasa Representativa del Mercado (TRM), que llegó a $4.010 para este martes, por lo cual pasó de tener un respaldo de $92.763 millones a $95.083 millones, aunque en dólares se mantiene en US$1.082 millones.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’