MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Esta segunda OPA se formuló por el Grupo Gilinski a través de Jgdb holding S.A.S para adquirir una cantidad de acciones mínima equivalente a 25,3%, y un máximo de 31,6%

La Bolsa de Valores de Colombia (BVC) y la Superintendencia Financiera de Colombia (SFC) autorizaron ayer la Oferta Pública de Adquisición presentada por el Grupo Gilinski a través de Jgdb Holding S.A.S. Dicha oferta busca pagar US$8,01 por cada título con base en la Tasa Representativa del Mercado (TRM) vigente a la fecha de adjudicación.

La OPA se formuló para adquirir una cantidad de acciones mínima equivalente a 25,3% y un máximo de 31,6%. Las especificaciones restantes tendrán que ser publicadas a través de los canales correspondientes y de forma publica. Especialmente, en el cuadernillo de la OPA se conocerán las fechas establecidas y las comisionistas que recibirán comisión, entre otros detalles.

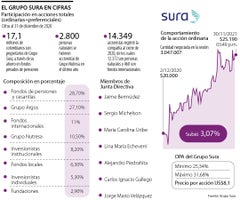

El Grupo Sura es el mayor accionista de Grupo Nutresa, con una participación de 35,7%. Además, esta compañía posee 49,36% de la Administradora de Fondo de Pensiones Protección, 46,11% de Bancolombia, 27,20% del Grupo Argos y 16,76% de Enka de Colombia. Dentro de los principales accionistas de la compañía de seguros e inversiones se encuentran el Grupo Argos, con 22,29% y Grupo Nutresa, con 10,48%.

Esta noticia se da pocos días después de que la Junta Directiva del Grupo Argos, informó que, con el acompañamiento de un grupo de asesores independientes entre los que se encuentran JP Morgan y la consultora EY, decidió no aceptar la oferta por su participación de 9,82% en Nutresa. Según indicó el grupo empresarial, se consideró que la oferta económica presentada de U$7,71 por acción de Grupo Nutresa “no refleja un precio justo, dado que no reconoce el valor fundamental del negocio de alimentos ni de su portafolio de inversiones”.

Por el contrario, el Grupo señala que el precio debe ser mucho más alto, considerando indicadores económicos como el flujo de caja libre descontado, el flujo de caja por dividendos y los múltiplos de transacciones a nivel regional y global.

Adicionalmente, dieron a conocer que la Junta Directiva de Cementos Argos S.A. autorizó a la administración de la compañía para llevar a cabo las gestiones necesarias con el fin de que su negocio de Estados Unidos se enliste y emita acciones en la bolsa de Nueva York.

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

La comisionista de bolsa prevé que el empresario caleño obtenga una participación de 25% en cada empresa que reduciría su liquidez