MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

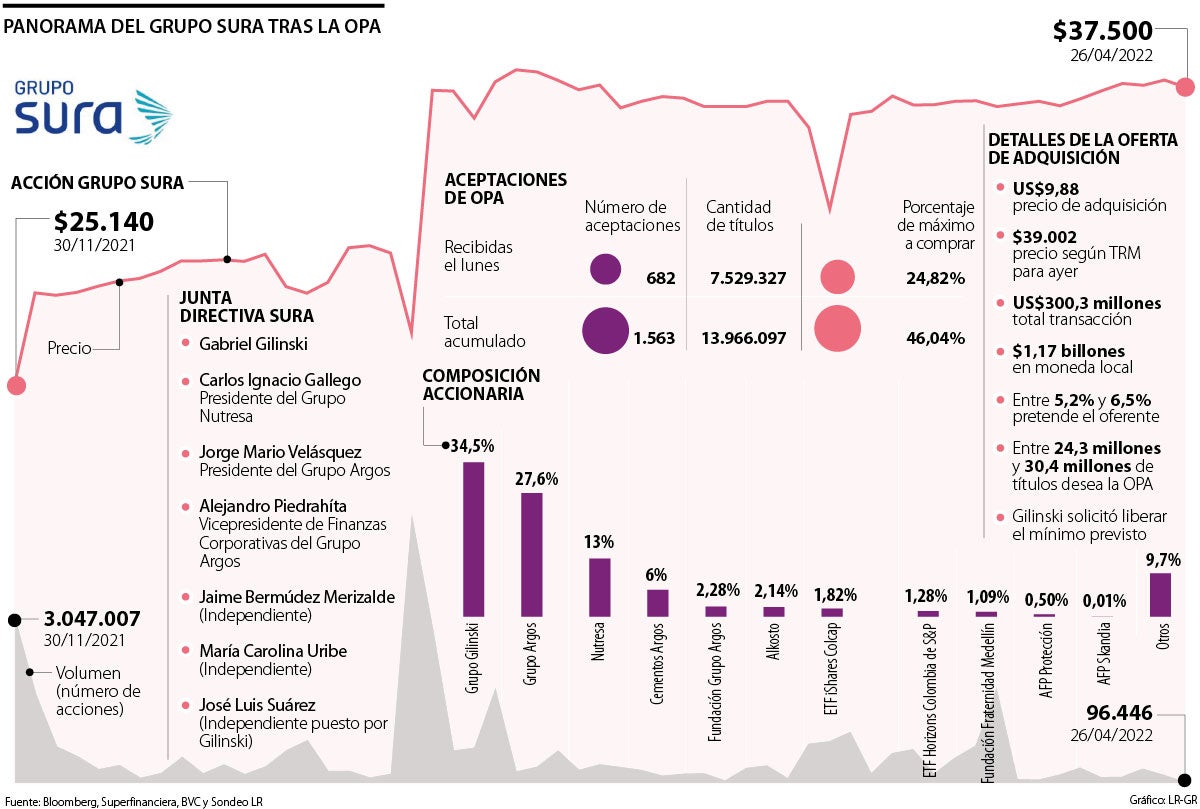

Finalizando la semana, la Junta Directiva discutirá las solicitudes de Gilinski, para convocar a una nueva asamblea de accionistas

A tres semanas de que finalice el periodo de aceptación de la OPA por Nutresa, Sura le estaría dando largas a la decisión de vender o no su participación de 35,3% en la multilatina de alimentos. Dicha determinación quedó en el limbo el pasado 20 de abril, cuando en asamblea extraordinaria los socios de la compañía no autorizaron a cinco de los siete miembros de la Junta Directiva para discutir la oferta de compra, debido a los conflictos de interés manifestados, hecho que no permitió conseguir el quorum requerido por el reglamento.

En respuesta, Gilinski radicó una carta en la que solicitó convocar a una nueva asamblea antes del 6 de mayo. En la misiva firmada por el nuevo integrante del Grupo Empresarial Antioqueño (GEA), se específica lo que sería el orden del día. En sus dos últimos puntos deja clara su intención al reunir a los copropietarios de la empresa: conocer los argumentos sobre los cuales Sura ha optado por no vender en las dos primeras OPA, y tomar una decisión entorno a la nueva propuesta radicada por él mismo.

La segunda petición llegó el pasado lunes, tras conocer con cuánto quedaría en Inversiones Suramericana (34,5%). En el orden del día estableció otro enfoque: elegir una nueva Junta Directiva, argumentando que los estatutos establecen que los miembros pueden ser reelegidos o removidos libremente y en cualquier momento por la misma asamblea. Con esto, buscaría completar tres sillas dentro del órgano directivo.

Un nuevo episodio se conoció ayer, e involucra una nueva carta por parte del empresario caleño. En la misiva le reclama al presidente de Sura, Gonzalo Pérez, la obligación de convocar a la asamblea y agrega: cualquier actuación contraria a la expuesta constituye una violación directa de las normas que rigen su conducta como administrador y a los estatutos. En esa medida, insistió en que se cite al máximo órgano social sin más dilaciones injustificadas.

Este diario consultó con la empresa de seguros e inversiones y confirmó que esta semana se encontrarán los miembros de la junta en reunión ordinaria. Si bien los puntos a tratar dentro de la misma son reservados, se prevé que se discutan ambas peticiones de Gilinski, con el objetivo de llegar a un consenso en torno al objetivo de una nueva reunión y su viabilidad.

Según Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, Pérez puede convocar sin surtirse un trámite reglamentario en la Junta Directiva. “No creo que estén dilatando el tema. Considero que están dando pasos con cautela, como consultar con el directorio, no porque toque, sino porque es un tema muy relevante. Al final, el representante legal tiene la obligación de convocar, aunque no debería hacerlo así como así, por las implicaciones que podría tener el no cumplimiento de los objetivos”.

De acuerdo con el artículo 13 de los estatutos sociales de Grupo de Inversiones Suramericana, “las reuniones extraordinarias se efectuarán cuando lo exijan las necesidades imprevistas o urgentes de la compañía, y mediante convocatoria del presidente de la junta, de la sociedad o revisor fiscal, bien sea a iniciativa propia o por solicitud obligatoria de un número plural de accionistas que represente no menos de la cuarta parte de las acciones suscritas. La solicitud de los accionistas deberá formularse por escrito e indicar claramente el objeto de la convocatoria”.

Al respecto, Rodrigo Galarza, exgerente jurídico de la Bolsa de Bogotá y la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria), aseguró que ya hubo una reunión ordinaria, donde se eligió la junta por un periodo determinado, por lo que no se hace evidente una necesidad de cambiarla cuando acaba de ser nombrada.

“Si bien Gilinski tiene un porcentaje adicional, no es dominante y puede esperarse a la siguiente elección. Un caso distinto es que se hubiese dado un éxito absoluto de la OPA que, incluso, lo hubiese llevado a adquirir 50% o más de la compañía. En este caso, habrá que revisar con cuidado lo que dicen los estatutos al respecto, ya que no es un paso que se de en automático”, agregó el experto.

Actualmente, el órgano está conformado por los miembros patrimoniales Gabriel Gilinski, hijo de Jaime Gilinski; Carlos Ignacio Gallego, presidente de Nutresa; Jorge Mario Velásquez, presidente de Argos; y Alejandro Piedrahíta, vicepresidente de Finanzas Corporativas de la misma compañía.

Respecto a los integrantes autónomos, se encuentran Jaime Bermúdez Merizalde, María Carolina Uribe y José Luis Suárez, integrante propuesto por el mismo Gilinski.

Hasta el momento, en la tercera compra ha conseguido 388.198 acciones, lo que equivale a 0,71% del máximo a comprar y 0,08% de las acciones en circulación. Esta nueva oferta pretende entre 9,6% y 12% del total de acciones en circulación, lo cual equivale a entre 43,9 millones y 54,9 millones de acciones. El precio a pagar por cada título es de US$12,58 o $49.661, lo cual representa un aumento de 20% frente a la segunda OPA, y un crecimiento de 63,1% frente a la primera. El desembolso final sería de hasta US$691 millones.

Los interesados tienen hasta el 16 de mayo para salir de su participación en la empresa de alimentos. Para llevar a cabo dicha transacción, cada socio debe acercarse a su comisionista de bolsa de preferencia.

Precio ofrecido en tercera OPA por Nutresa supera 179% su valor en libros

Desde que se presentó la primera oferta de adquisición por el Grupo Nutresa, la acción ha subido más de 100%, hasta los $48.800. En ese sentido, el precio que ofreció el empresario caleño a inicios de noviembre del año pasado aumentó 63,1%, pasando de US$7,71 a US$12,58 en la última OPA. Dicha escalada ha ampliado la brecha frente al valor de las acciones en los libros del emisor, marcando así una diferencia de 179%. Ayer, la especie cerró en la Bolsa de Valores de Colombia con un repunte de 0,79%.

Su participación líder en Sura le permite tener cierta injerencia indirecta en la entidad financiera, donde esta empresa posee 46%

En Nutresa se vendieron 555.309 papeles para un total de 0,79% del total de porcentaje adicional que quiere obtener el Grupo Gilinski