MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

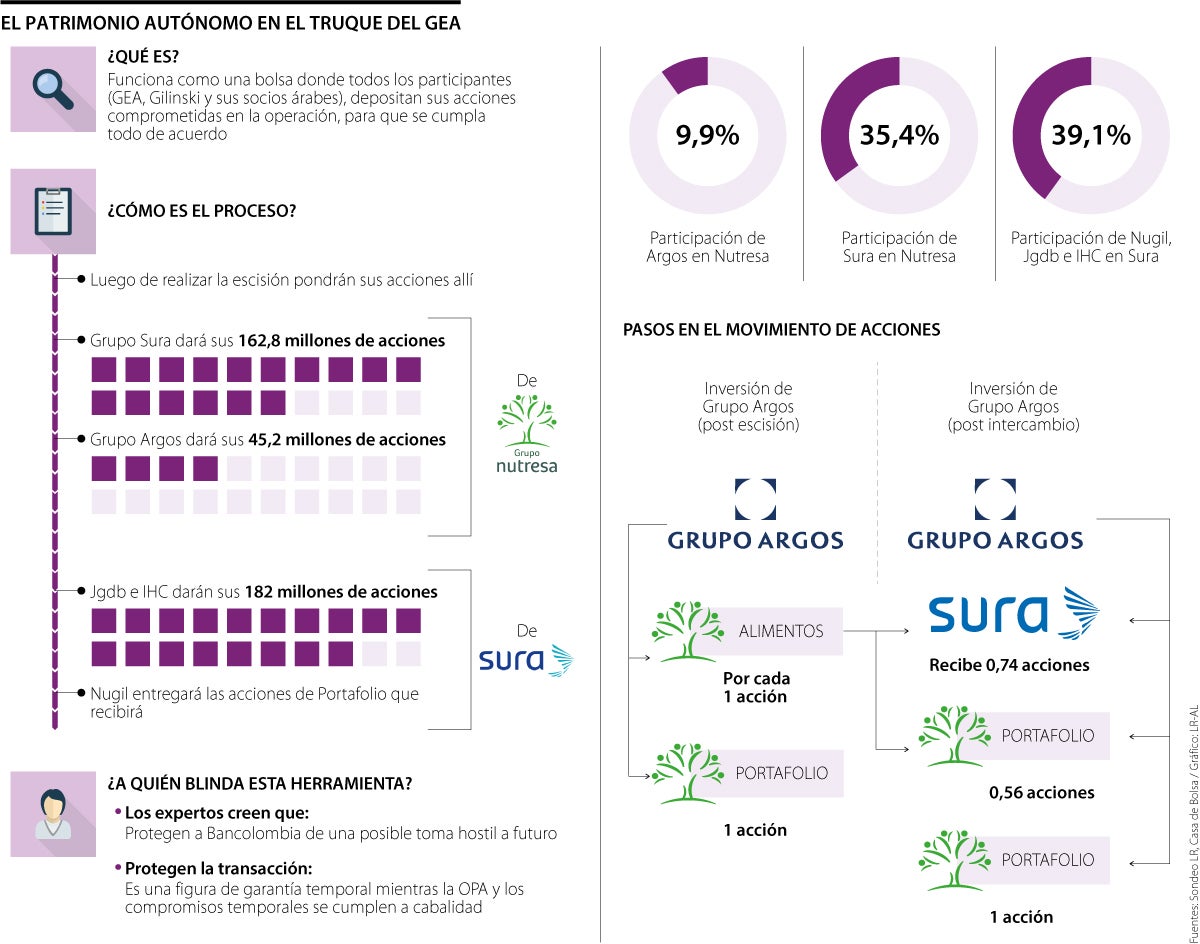

Este es uno de los mecanismos que se usarán en el trueque accionario. Según los expertos, funcionará como bolsa para las acciones y protección al banco de tomas hostiles

Cuando están en juego altas sumas de dinero, e incluso poder, se hace hasta lo imposible para preservar el capital y la seguridad de lo que se tiene, ya sea efectivo, propiedades, o acciones.

Estas últimas, de hecho, son uno de los objetivos más importantes en estos momentos para los accionistas y directivos de Grupo Argos, Grupo Sura y Grupo Nutresa, quienes están a la espera de los pasos a seguir para la escisión y la creación del patrimonio autónomo, mecanismos por medio de los que se tiene planeado hacer el cruce de acciones entre cada uno de los grupos.

Justamente, uno de esos dos mecanismos ha llamado la atención, y es la creación del patrimonio autónomo, que podría llegar a ser un blindaje en medio de la transacción.

En el documento compartido por Grupo Argos, se explica que, “teniendo en cuenta que el interés de Grupo Argos es continuar consolidándose como un gestor de activos de infraestructura y no controlar a Grupo Sura, una vez reciba las acciones de dicha compañía, transferirá esa participación adicional a un fideicomiso irrevocable cuya finalidad será que no se ejerzan los derechos políticos, conservando únicamente los derechos económicos de dichas acciones”.

Todo esto lleva a pensar ¿Qué hay detrás de este mecanismo? y si tal vez hay algunos accionistas que se beneficiarán más que otros.

“Como es una operación de compra hostil y no quieren que nadie se atraviese en el camino, crearán un patrimonio autónomo donde llegarán acciones con derechos económicos, únicamente, haciendo separación temporal para que no haya nuevas compras hostiles. Es un mecanismo de protección de la transacción”, explicó el analista Diego Palencia, y vicepresidente de investigaciones de Solidus Capital.

Los expertos concuerdan con que el objetivo es cuidar el acuerdo. “La idea central detrás de este proceso es proteger a Bancolombia. El GEA buscará de todas las formas posibles de asegurar que Bancolombia esté protegida y evitar posibles tomas hostiles en el futuro”, indicó Yovanny Conde, cofundador de Finxard.

Sin embargo, en cuanto a las tomas hostiles, advierten que, “a nivel internacional, nunca existe un cierre exitoso para el atacado en una compra hostil, por el contrario, cambia para siempre su posición estratégica o desaparece del mapa, mientras que el atacante seguirá buscando nuevas adquisiciones”, indico Palencia, asegurando, que en conclusión, “en una compra hostil el atacante cuando sale victorioso como en este caso, cambia el paisaje financiero”.

Realizada la escisión en el portafolio autónomo, según un informe de Casa de Bolsa, Sura y Argos darán las acciones que tienen de Nutresa, 162,8 millones (35,56%) y 45,2 millones (9,88%), respectivamente, mientras que Nugil, Jgdb e IHC aportarán los más de 182 millones (39%) que tienen en conjunto, en Grupo Sura. Así mismo, Nugil entregará las acciones de Portafolio que recibirá.

En pocas palabras, ese mecanismo “funciona como una bolsa donde todos los participantes (GEA, Grupo Gilinski y sus socios árabes) depositan sus acciones comprometidas en la operación, para que todo llegue a un final feliz y se cumpla todo en línea con lo acordado en el pacto de caballeros”, afirmó Juan Pablo Vieira, CEO y fundador de JP Tactical Trading.

Vieira explicó que, “cuando se surtan todos los pasos del compromiso del negocio, el patrimonio autónomo devolverá los aportes realizados por cada uno de los involucrados (Grupo Sura, Grupo Argos, Nugil, Jgdb e IHC) obteniendo al final el intercambio de acciones”.

Sin embargo, luego llegaría el siguiente paso, en donde “se liquidará la sociedad creada para que cada empresa quede con sus acciones como se pactó en un principio. Básicamente, es una figura de garantía temporal mientras la OPA y los compromisos se cumplen a cabalidad por cada una de las partes”, añadió Vieira. Aquí vale la pena aclarar, que “los accionistas deben aprobar la liquidación y quedar con una distribución de acciones”, tal como explicó Gregorio Gandini, fundador de Gandini Análisis.

El pasado viernes 16 de junio se dieron a conocer las condiciones del negocio entre el GEA y el Grupo Gilinski. En resumen, habrá un intercambio de acciones entre ambos para entregar los títulos que Nutresa tiene en Grupo Argos y Grupo Sura, así como estas dos enajenarán lo propio en la compañía de alimentos. En primer lugar Nutresa se dividirá en dos (alimentos y portafolio), mientras que, en paralelo, Gilinski y el GEA crearán un patrimonio autónomo.

Con las aceptaciones logradas, el empresario caleño pasaría a controlar 30,71% de Nutresa y 31,5% de la compañía de seguros

Esta empresa del GEA tiene participaciones en Nutresa, Cementos argos, Celsia y Sura. Esta última le abriría la puerta a Celsia