MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

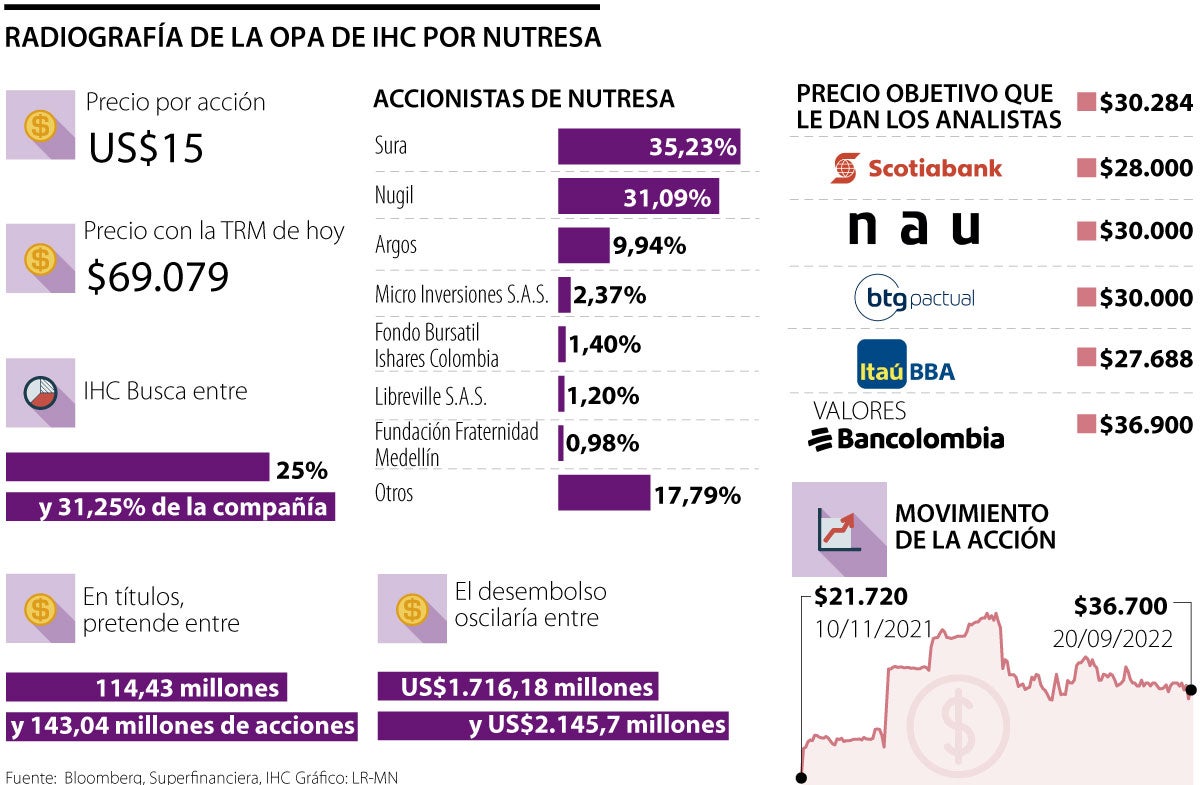

La OPA es de US$15 por acción, o $69.079, es decir, 87% más que el precio al que cerró la especie el día en el que se lanzó la oferta

El mercado aún está a la espera de conocer si la Superintendencia Financiera de Colombia (SFC) dará el aval a la Oferta Pública de Adquisición de International Holding Company (IHC) sobre Nutresa. Lo cierto es que con el pasar de los días, la OPA se valoriza cada vez más con el alza del dólar, que ayer cerró sobre los $4.608.

Desde que la compañía árabe presentó la oferta, el 20 de septiembre, el precio de US$15 por título se ha valorizado más de 4,3% en pesos, teniendo en cuenta que para esa fecha un dólar costaba $4.415,11 y hoy, $4.605,29, según la TRM.

Si la OPA se adjudicara hoy, los socios que decidieran vender y que optaran por el pago en moneda local, recibirían $69.079 por cada acción, es decir, 87% más que el precio al que cerró la especie en la Bolsa de Valores de Colombia (BVC) el día en que se conoció la oferta ($36.980).

Si se compara con el precio objetivo promedio que le dan los analistas a la acción ($30.284), la OPA está 128% por encima.

Ese precio pone presión sobre los socios, que tendrán que hacer un análisis de la oferta, considerando si esta incluye la prima de control.

“Es una compra hostil y el contexto está en contra de los accionistas, precisamente porque los precios parecen importantes. Atravesamos la tormenta perfecta donde la pérdida de liquidez del mercado todavía pone más presión sobre el GEA”, dijo Diego Palencia, vicepresidente de investigaciones de Solidus Capital.

Grupo Sura es el mayor accionista de la empresa, con 161,28 millones de títulos, lo que le da una participación de 35,20%. El segundo lugar lo ocupa Jaime Gilinski con Nugil, quien después de tres OPA alcanzó el control de 31,09%. Sigue Grupo Argos con 9,94%.

En el caso de las dos compañías del GEA, los expertos prevén que la decisión irá más allá de lo económico, pues los socios mayoritarios deberán pensar en intereses políticos y societarios. “Los negocios no siempre son temas de precios. El GEA puede decir que el negocio les parece estratégico, que no quieren ceder el control, que no quieren salir del activo”, dijo Sebastián Toro, analista financiero y fundador de Arena Alfa.

La OPA se formula para adquirir como mínimo 114,4 millones de acciones ordinarias, equivalentes a 25% de las especies del emisor suscritas, pagadas y en circulación; y como máximo, 143,04 millones de títulos, es decir, 31,25% de las especies.

El desembolso oscilaría entre US$1.716,18 millones y US$2.145,7 millones, mientras que en moneda local entre $7,9 billones y $9,8 billones.

Para Édgar Jiménez, docente de la Universidad Jorge Tadeo Lozano, “tienen que pensar en los intereses de cada uno como organización y saber si definitivamente cederán ante la presión, o mantendrán el enroque. Pero por el otro lado, desaprovecharían la oportunidad de materializar un dinero importante”.

Grupo Sura volvió a cambiar de Junta Directiva antes de decidir en OPA

Las movidas continúan dentro del Grupo Empresarial Antioqueño y, por cuarta vez este año, los socios de Grupo Sura nombraron una nueva Junta Directiva en una asamblea extraordinaria de accionistas. El nuevo órgano directivo de la compañía de seguros e inversiones quedó conformada de la siguiente manera: Luis Javier Zuluaga, Pablo Londoño, Ángela María Tafur y Andrés Bernal Correa como miembros patrimoniales; y Sebastián Orejuela, Luis Santiago Cuartas y María Ximena Lombana como miembros independientes.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa