MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

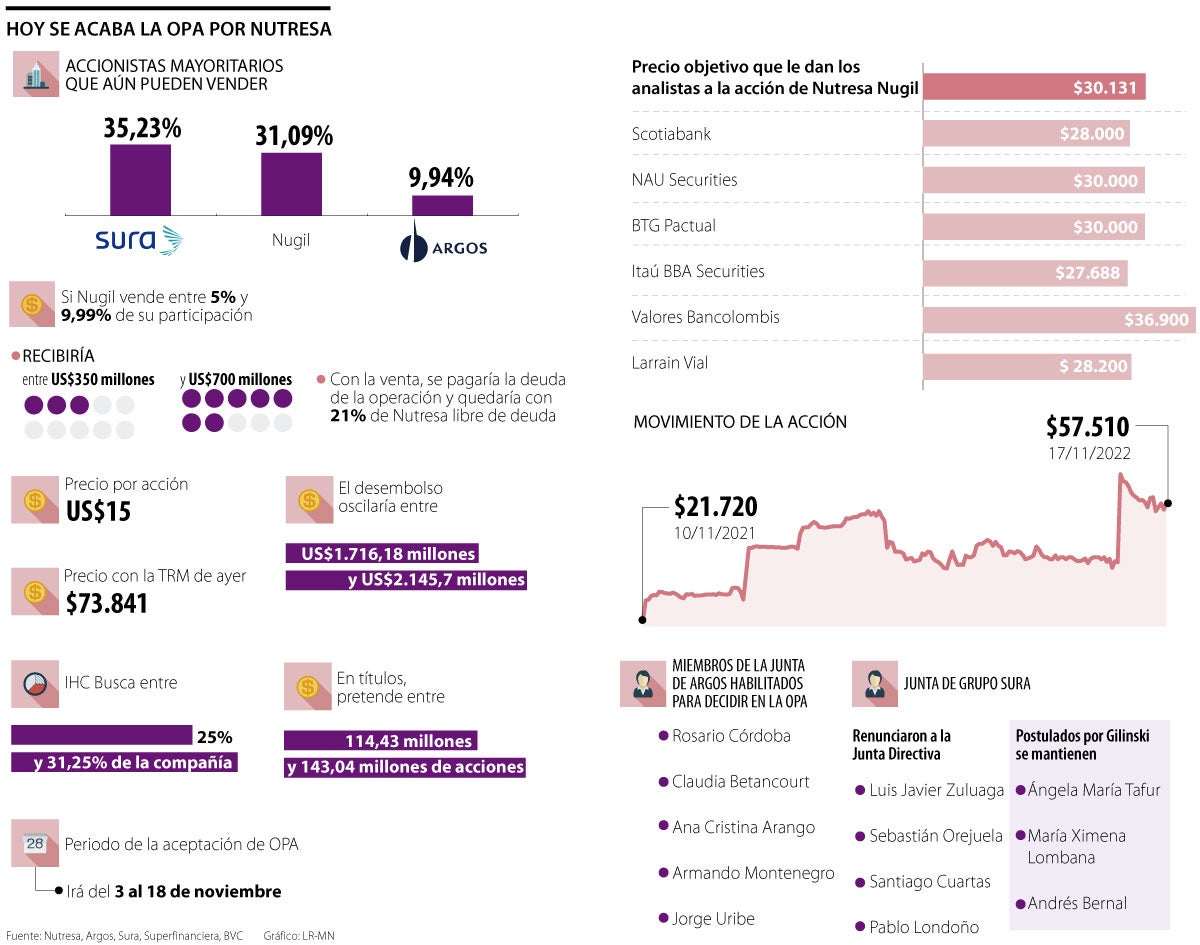

Se conoció que el empresario caleño venderá hasta 10% de su participación en Nutresa en el último día del periodo de aceptación

Hoy se cierra otro episodio de las movidas al interior del Grupo Empresarial Antioqueño (GEA), que iniciaron en noviembre del año pasado, cuando Jaime Gilinski presentó una Oferta Pública de Adquisición (OPA) por Nutresa. Desde entonces, lanzó otras seis por esa y otras dos empresas del mismo sindicato paisa.

En septiembre de esta año se conoció una nueva oferta, que es la cuarta por la multilatina de alimentos y la octava por compañías del GEA en solo un año. Pero esta vez no la presentó el mismo empresario caleño, sino que lo hizo una compañía árabe: International Holding Company (IHC).

Hasta hoy tienen plazo los socios de Nutresa para decidir si salen o no de su participación a través de la OPA; y la decisión de los mayores accionistas, Sura, Nugil, es clave para que la oferta alcance el mínimo y no se declare desierta.

Se conoció que Jaime Gilinski, a través de Nugil, venderá hasta 10% de la participación que tiene en la multilatina de alimentos. Sin embargo, solo con ese monto la OPA no llegaría al mínimo de 25%, por lo que la decisión estaría entonces en manos de Sura.

Por un lado, Grupo Argos informó ayer que no participará en la OPA, de acuerdo con análisis técnicos y estratégicos presentados por JP Morgan y análisis jurídicos presentados por asesores legales.

También está Grupo Sura, en donde continúa la disputa entre la alta gerencia de la compañía y miembros de la Junta Directiva sobre la legalidad de la decisión de esta última al votar por vender la participación del Grupo a través de la oferta de IHC que cursa en la BVC.

Expertos explican que si Nugil entra en la venta de una parte de su participación en la OPA a US$15 por título y Sura, en cabeza de Gonzalo Pérez, desconoce la decisión de la Junta Directiva de vender, los hechos pasarían a instancias judiciales, pues Nugil podría argumentar que perdió la oportunidad de negocio y reclamar perjuicios en contra directivos y administradores de Sura.

“Gilinski ha trazado ese camino de los ‘deberes fiduciarios’ de los administradores desde hace mucho, y con ese movimiento sí que sitúa al presidente de Sura en una situación muy compleja. Sí o sí habrá una fuerte discusión judicial sobre la supuesta decisión de la Junta Directiva, que puede ir hasta el punto penal”, explica Diego Márquez, socio de MQA Abogados.

A pesar de lo anterior, por una medida cautelar dentro de una acción popular iniciada por Diego Patiño, un pensionado de Grupo Sura, contra miembros de la Junta Directiva, el representante legal de la compañía podría desconocer lo decidido por la Junta Directiva en el acta de la reunión que está en discusión.

“La orden que da el juez no es muy clara. Está diciéndole a todos que se abstengan de hacer algo contra las normas o los estatutos de Sura, lo que no debe decirlo para que así sea. Ahora, esta decisión sí le abre a Sura un sustento para no ejecutar la decisión de la supuesta decisión de la Junta”, dice Márquez.

Ambas partes han dado argumentos sobre la legalidad de la decisión del órgano directivo de vender la participación a través de la OPA. Sin embargo, las entidades pertinentes, la Supersociedades o un juez civil del circuito, serán quienes decidan quién tiene la razón.

Lo que le entraría a Gilinski

La idea de esta movida del Grupo Gilinski sería pagar la deuda de las operaciones anteriores (de las OPA que iniciaron en noviembre del año pasado) y quedar con una participación de 21,3% de la compañía de alimentos, pero libre de deuda.

Con esta operación se espera que recuperen US$700 millones libres de impuestos por la venta de cerca de 47 millones de acciones, con el precio de US$15 que está ofreciendo IHC.

Al noveno día de aceptación, la compañía árabe completaba 9,9 millones de especies adquiridas, lo cual representa 6,95% del máximo a comprar (31,25%) y 2,17% del total de las acciones en circulación.

De esta forma, el oferente aún está lejos del mínimo que busca con la OPA, que es de 25%. Si ninguno de los socios mayoritarios vende, IHC tendría que liberar los mínimos o la BVC podría declarar la OPA desierta, tal como sucedió en la tercera oferta de Jaime Gilinski por Nutresa y en la que lanzó el mismo empresario caleño por Argos.

¿Cuánto tiene en Nutresa?

En el desarrollo de las ofertas, el Grupo Gilinski logró 142 millones de títulos, con lo que, a través de Nugil, alcanzó 31,09% de la empresa de alimentos.

“El precio es muy bueno, supera las ofertas anteriores y casi cualquier valoración que uno pueda hacer sobre Nutresa, lo que favorece mucho a quienes tienen acciones en la compañía. Además, esto generaría presión sobre lo que puede hacer Grupo Sura y Argos frente a los títulos que tienen en esta empresa. Se está generando el camino para que Gilinski vaya por el poder de decisión en estas compañías”, manifestó Édgar Jiménez, especialista en finanzas.

Para Diego Palencia, vicepresidente de investigaciones de Solidus Capital, “hay que comprender que las últimas OPA desiertas han permitido ir generando nuevos escenarios. Y la actual OPA de IHC se encuentra en el momento clave: requiere que el GEA venda”.

La acción de Nutresa subió 10,41% en la Bolsa de Valores tras el anuncio

Luego de que se conociera que Jaime Gilinski, a través de Nugil, venderá hasta 10% de la participación que tiene en Nutresa, las acciones de la compañía objeto de compra subieron más de 10,41% en la Bolsa de Valores de Colombia (BVC), a $57.510. Sharon Tellez, analista de Portafolio de Itaú Comisionista de Bolsa, señala que “la acción tuvo un repunte respondiendo a reportes de que Grupo Gilinski vendería una parte de su participación en el proceso de aceptaciones de OPA, sumando a la posibilidad que esta oferta sea exitosa”.