MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Si se toma como referencia la tercera OPA, el valor de la propuesta está 167% sobre el valor contable de la multilatina de alimentos

Hasta ahora, las dos rondas de OPA presentadas por Jaime Gilinski han concluido con la venta de 31,6% del Grupo Sura y 30,8% del Grupo Nutresa. Sin embargo, los principales accionistas miembros del Grupo Empresarial Antioqueño (GEA) han optado por no vender en ambos procesos de deliberación.

¿Las razones? Según han comunicado hasta ahora, dicha determinación por parte de los miembros independientes de las juntas directivas de Argos, Cementos Argos, Sura y Nutresa se debe a que el precio ofrecido en ambas ofertas se encuentra por debajo del valor fundamental de ambas compañías.

Otros factores que se tuvieron en cuenta fueron la generación de valor de acuerdo con la estrategia de mediano y largo plazo, además de la búsqueda de socios estratégicos con los que se compartan propósitos fundamentales. Así mismo, aseguraron haber tenido presente la aplicación de criterios ambientales, sociales y de gobierno (ASG) en la gestión de los negocios.

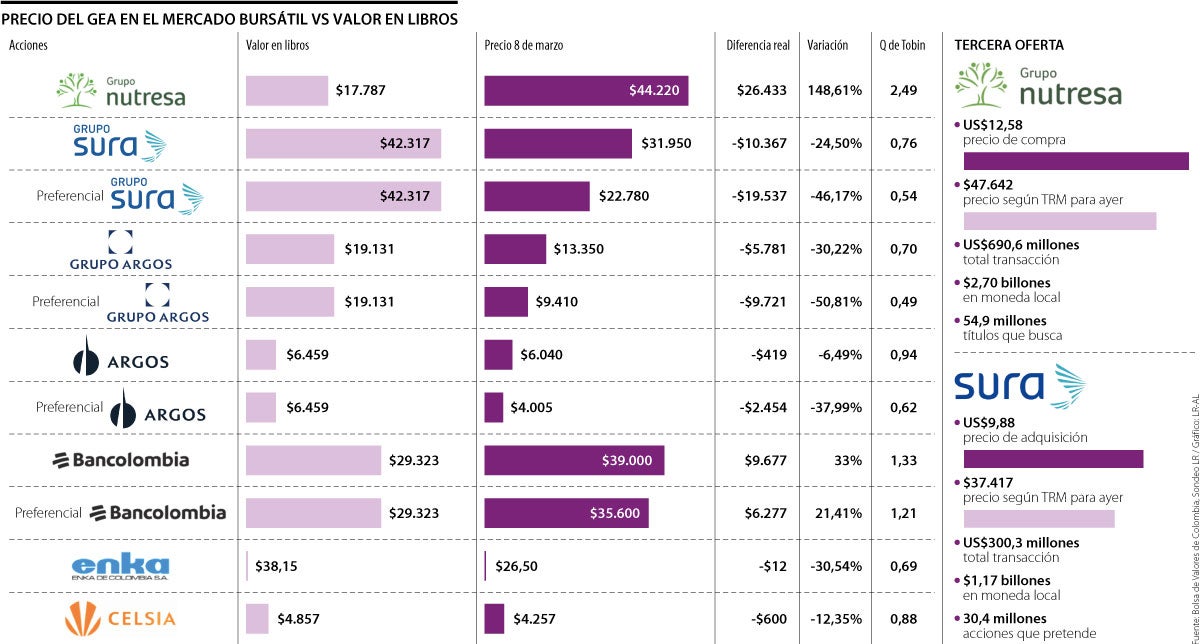

Las cifras respaldan parcialmente dicho argumento. Si se observa el valor de la acción de Nutresa en los libros contables ($17.787), se evidencia que en el mercado público los títulos del emisor se encuentran 148,61% por encima de lo que se contempla corporativamente. En términos reales, la brecha es de $26.433, teniendo en mente un precio en la Bolsa de Valores de Colombia (BVC) de $44.220.

En este nuevo set, Gilinski ofrece US$12,58 o $47.642 por acción, según la Tasa Representativa del Mercado (TRM) para ayer. De hacerse la misma operación con base en este valor, el ofrecimiento del comprador se encuentra 167,84% sobre lo que se registra en las hojas de la multilatina de alimentos.

No obstante, en el caso del Grupo Sura el panorama es contrario. El valor contable, tanto de las acciones ordinarias como de las preferenciales, se encuentra en $42.317, mientras que en el mercado se congeló sobre los $31.950 ante la nueva propuesta de OPA.

Bajo este panorama, la cotización de los títulos ordinarios está 24,50% por debajo de lo estimado corporativamente, mientras que las especies preferenciales, que siguen negociándose en la bolsa, se encuentran 46,17% debajo de lo estimado por el mismo emisor. En cuanto a la diferencia real, esta es de $10.367 y $19.537, respectivamente.

Igual que en su segunda intención de compra, el empresario caleño pagaría US$9,88 o $37.417 por cada acción de la compañía de inversiones y seguros, lo cual sitúa la nueva oferta 11,57% por debajo del valor contable. En términos reales, la diferencia es de $4.900.

Según Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, existe una figura conocida como la responsabilidad de los administradores, que establece que estos deben tomar las mejores decisiones para la compañía y los accionistas, evaluando las oportunidades como lo que son, negocios.

“Si esta oferta está más cerca de los fundamentales de la compañía, o incluso por encima de ellos, el hecho de que decidan no vender podría impulsar a los socios a interponer acciones legales, argumentando que no buscaban beneficiar a la empresa, sino al grupo económico paisa”, agregó.

Otra de las empresas del consorcio económico que ha visto crecer sus acciones en la BVC hasta niveles superiores a sus registros es Bancolombia. Según dicha información, la acción ordinaria y la preferencial tienen un precio de $29.323, por lo que su cotización en el mercado público está 33% y 21,4% sobre lo mencionado, respectivamente.

De hecho, este emisor también estaría en la mira del inversionista. “Lo que está haciendo el empresario es pretender entrar a tener participaciones accionarias y puestos en las juntas directivas de Argos y Bancolombia, pero a través de Nutresa y Sura. Si no lo logra, le tocaría hacer una OPA por ambas compañías. El tema está en movimiento”, aseguró Andrés Duarte, director de Renta Variable para Corficolombiana.

En el caso de Grupo Argos, que también se ha encontrado en medio de la especulación del mercado por ser otra joya de la corona, sus acciones se posicionan en la BVC muy por debajo de lo que se esperaría según las estimaciones del mismo emisor. El título ordinario tiene una diferencia negativa de 30,22% o $5.781, mientras que el preferencial aún presenta un déficit de 50,81% o $9.721, esto si se tiene en cuenta que, según los libros, debería estar a $19.131.

Así mismo, los papeles comunes y preferentes de Cementos Argos están 6,49% y 37,99% por debajo del valor en libros ($6.459), respectivamente. Enka de Colombia presenta una brecha de 30,54% frente al valor contable ($38,15) y Celsia, 12,35% por debajo de los $4.857 en dichos registros.

Por ahora el mercado sigue atento a que la Superintendencia Financiera de Colombia (SFC) decida sobre el nuevo set presentado por los Gilinski. Si no realiza requerimientos adicionales al oferente, esta semana se daría la aprobación de las nuevas ofertas de adquisición.

Luego de que se dé luz verde por parte del órgano regulador, el Grupo Gilinski tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación.

En un rango de cinco días calendario tendrá que mover tres avisos de oferta, en donde además debe incluir el plazo de aceptación de OPA. Este lapso no puede ser menor a 10 días ni superior a 30 días hábiles.

El oferente podrá prorrogar el plazo inicialmente establecido para la aceptación de la oferta, por una sola vez, y con antelación de al menos tres días hábiles al vencimiento del plazo inicial. Dicha extensión no debe superar el plazo límite señalado. Esta decisión se deberá comunicar a los interesados mediante aviso publicado en el mismo medio en el que se difundió el aviso de oferta inicial y mediante los canales oficiales.

Las próximas semana serán claves debido a las asambleas ordinarias de accionistas del GEA.

Título preferencial de Bancolombia creció más de 2% en la Bolsa de Valores

Durante la más reciente jornada de la Bolsa de Valores de Colombia (BVC), la acción preferencial de Bancolombia creció 2,25% a $36.400, mientras que el papel ordinario del mismo emisor aumentó 0,21% hasta los $39.080. Mientras tanto, la especie ordinaria de Grupo Argos escaló 0,07% a $13.360 y la preferencial se mantuvo estable en $9.410. Por su parte, la filial cementera de dicha compañía perdió terreno, llegando a $5.980, aunque su papel preferencial repuntó 1,37% hasta los $4.060. El Msci Colcap cerró a 1.537,52 puntos.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’