MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

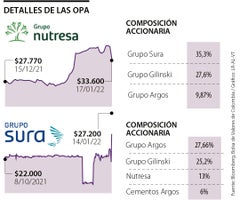

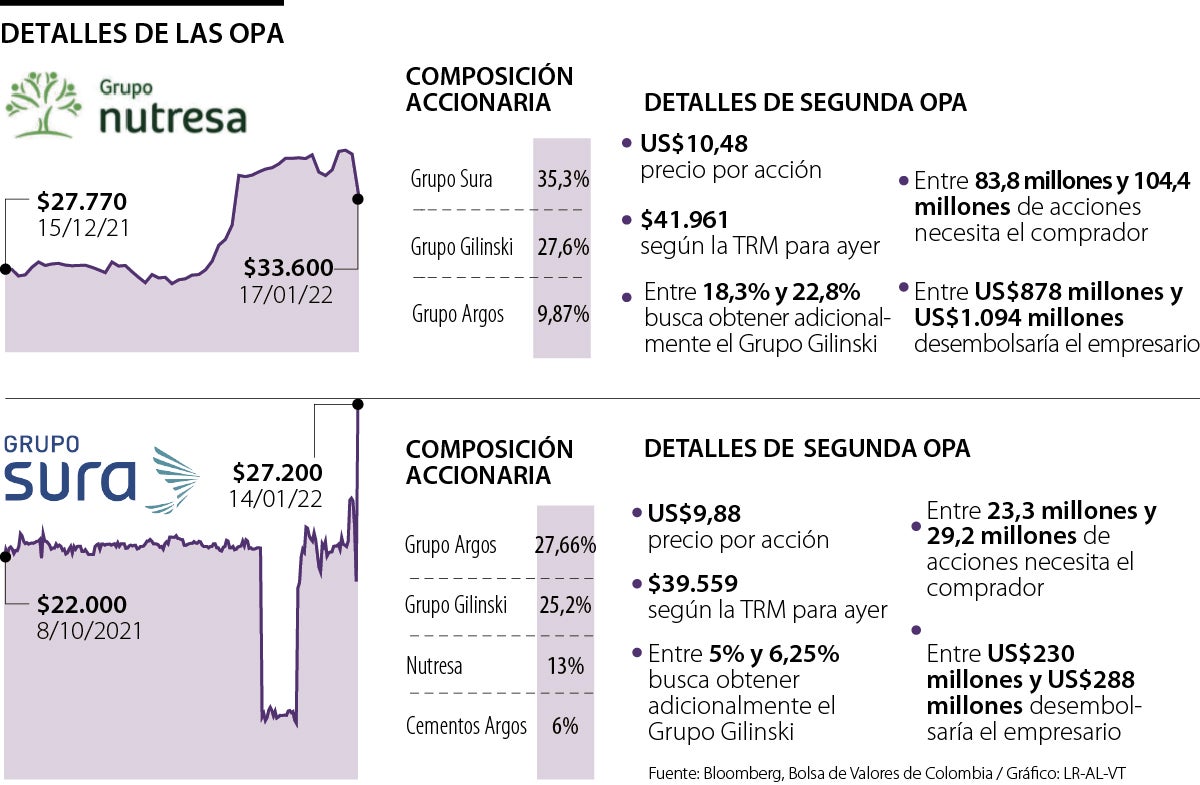

Gilinski pagará US$9,88 por cada papel e irá hasta por 6,25% de los títulos ordinarios. El último precio de cotización fue de $27.200

Cerca de 15 días después de que fue anunciada la propuesta de Oferta Pública de Adquisición (OPA) presentada por el Grupo Gilinski para comprar un porcentaje adicional de Sura y Nutresa, la Superintendencia Financiera de Colombia (SFC) y la Bolsa de Valores de Colombia (BVC) autorizaron la operación. La cotización de ambas especies ordinarias se reanudará este lunes en el mercado bursátil.

Desde ya se prevé un fuerte repunte de ambas durante las primeras horas de negociación, tal como ocurrió durante la primera compra. De hecho, entre noviembre y enero la de Sura ha crecido 12,7%, mientras que en lo que va del año se ha trepado 9,21%.

El papel preferencial ha absorbido una gran parte de la valorización del emisor, por lo que totaliza un repunte de 41,1% en el mismo periodo.

Con esta propuesta, Jaime Gilinski, busca obtener entre 5% y 6,25% de los títulos ordinarios en circulación de Sura, lo cual equivale a entre 23,3 millones y 29,2 millones de papeles. Bajo este panorama, el costo de esta adquisición oscilaría entre US$230 millones y US$288 millones.

Este precio se encuentra 56,94% por encima del precio que registraba el emisor cuando fue presentada la primera oferta ($25.140). Además, está 44,79% sobre la última cotización de la acción ($27.250) y 24,69% sobre lo que pagó Gilinski durante su primera OPA ($31.642,70).

En cuanto a Nutresa, cuya OPA fue autorizada ayer viernes al caer de la noche, la oferta del Grupo Gilinski plantea un precio de US$10,48 por especie. El inversionista buscaría un mínimo de 18,3% y un máximo de 22,8% de las acciones en circulación de la compañía.

Este precio se encuentra 89,03% por encima del precio que registraba el emisor cuando fue presentada la primera oferta ($22.140). Además, está 24,56% sobre la última cotización de Nutresa en el mercado accionario ($33.600) y 35,92% sobre lo que pagó el caleño en su primera compra ($30.791).

De ser exitosa la OPA, el empresario pasaría de tener 27,7% de esta empresa, a lograr un porcentaje controlante de 50,4%.

Según Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano, con estas ofertas se busca una mejor posición en el grupo antioqueño. “Aumentar este factor le da mayores opciones de puestos y poder de decisión en las juntas directivas, que es una de sus principales motivaciones ahora”, agregó.

Ahora, en un rango de cinco días calendario, se tendrán que mover tres avisos de forma masiva a través de diarios de alta circulación, en donde, además, debe incluir el plazo de aceptación de OPA. Este lapso no puede ser menor a 10 días ni superior a 30 días hábiles.

No obstante, el oferente podrá prorrogar el plazo inicialmente establecido para la aceptación de la oferta y no podrá superar el plazo máximo señalado.

Primera compra se realizó con 35% del capital de Jaime Gilinski

Durante la primera compra se dio el desembolso de más de US$946 millones, con lo cual Jaime Gilinski consiguió quedarse con 25,25% de Grupo Sura. Esta operación se llevó a cabo con 35% de capital del empresario caleño y 65% proveniente del financiamiento de largo plazo del First Abu Dhabi Bank, el mismo aliado para el resto de sus adquisiciones al interior del Grupo Empresarial Antioqueño (GEA). Una partición similar se observaría en la transacción sobre Nutresa y unas posibles futuras OPA en torno a otras compañías en juego.

Las especies que más compraron fueron Bancolombia, Argos y Nutresa, mientras que las que más vendieron fueron Sura, Aval y Terpel

El revisor fiscal señaló que hasta tanto Grupo Sura no finalice los análisis, no se puede concluir sobre eventuales ajustes requeridos

Este es uno de los mecanismos que se usarán en el trueque accionario. Según los expertos, funcionará como bolsa para las acciones y protección al banco de tomas hostiles