MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Entre los argumentos se encontraría el incumplimiento del deber fiduciario por parte de los miembros de la junta del Grupo Nutresa

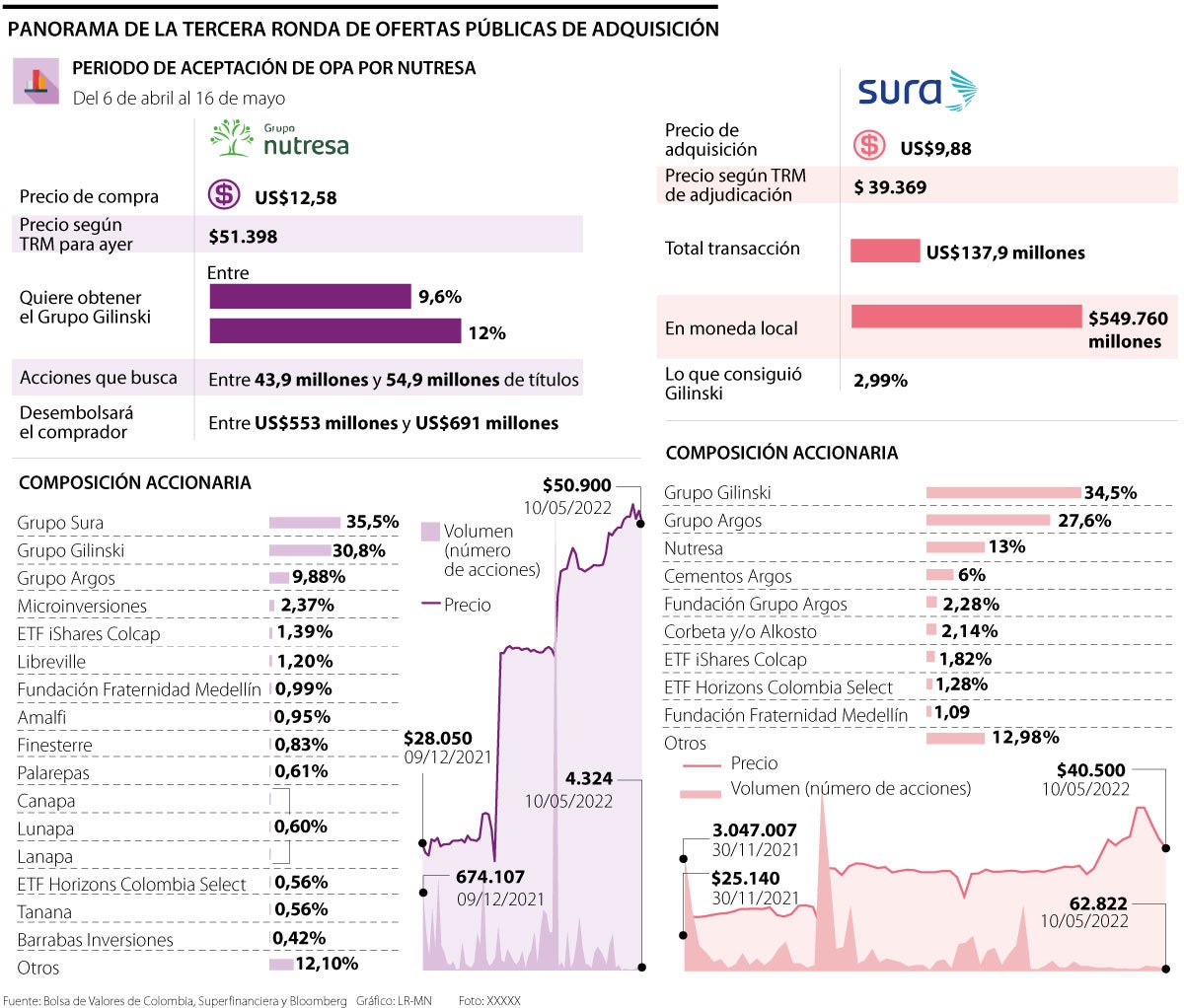

Jaime Gilinski aún no llega, ni siquiera, al millón de acciones en la tercera OPA por Grupo Nutresa, con lo cual se empieza a vislumbrar una posible batalla legal contra el Grupo Empresarial Antioqueño (GEA) debido la negativa de vender por parte de Grupo Sura. En este caso entraría a alegar la falta del deber fiduciario por parte de las juntas directivas de los emisores. El periodo de aceptación vence el próximo lunes 16 de mayo tras ser extendido el plazo inicial ante las circunstancias presentadas por el mercado en su momento.

“Teniendo en cuenta los análisis técnicos y estratégicos presentados por J.P. Morgan y otros asesores, entre otras consideraciones, la Junta Directiva de Grupo Argos decidió no participar en la OPA por Grupo Sura ni en la OPA por Grupo Nutresa”, expresó en su momento el emisor a finales de abril, cuya participación es de 27,6% y 9,88%, respectivamente.

A dicha declaración se sumó la cementera paisa, que aseguró que “la presente oferta es menos atractiva que la anterior dada la apreciación reciente del peso frente al dólar y sigue siendo materialmente inferior al valor fundamental de la compañía, encontrándose incluso por debajo de su valor en libros”.

Sin embargo, a solo cuatro días hábiles de que concluya el más reciente intento de compra, dicha determinación por parte de la empresa de seguros e inversiones quedó en el limbo el pasado 20 de abril, cuando en asamblea extraordinaria los socios no autorizaron a cinco miembros del directorio para discutir la oferta. Nunca se convocó una nueva reunión de copropietarios y, hasta el momento, no ha se ha dado un pronunciamiento oficial.

Al respecto, Michael Moreno Álvarez, abogado especialista en derecho de empresas, master en leyes de la Universidad de Virginia y socio en el bufete Paniagua & Tovar Abogados, aseguró que los destinatarios de las OPA deben analizar detalladamente la propuesta de compra y decidir cuál es la decisión más conveniente.

“Los administradores y miembros del directorio tienen que exponer todas las razones desde un punto de vista objetivo para decir que no. No obstante, quien está lanzando la oferta de adquisición no se va a quedar con los brazos cruzados ante la respuesta de no conveniencia, y lo que haría, normalmente, sería acudir al hecho de que no se están teniendo en cuenta todas las posibles implicaciones de una OPA de este tamaño para los números de las empresas”, explicó Moreno.

En contraste, Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, no ven tan probable que Gilinski emprenda acciones legales en el corto plazo. “No existe una ley que obligue a los socios a pronunciarse explícitamente sobre este tipo de ofertas de compra, aunque si se va a dar un debate en torno al deber fiduciario, la difusión de información oportuna y el acceso a la misma”, dijo.

Según el especialista, existe algo que se llama la responsabilidad de los administradores. “Si esta oferta está más cerca de los fundamentales de la compañía, o incluso por encima de ellos, el hecho de que decidan no vender podría impulsar a los socios a interponer acciones legales, argumentando que no buscaban beneficiar a la empresa, sino al grupo económico paisa”, agregó.

La acción de la multilatina de alimentos cerró ayer con un aumento de 1,80% hasta un máximo histórico de $50.900.

El empresario caleño suma 874.433 títulos de Nutresa en la tercera oferta

Durante el vigésimo tercero día de la OPA por Nutresa, solo cinco socios decidieron vender 65.386 acciones. Con estas cifras, el Grupo Gilinski completa 874.433 títulos adquiridos a través del tercer set, lo cual equivale a 1,59% del máximo a comprar y 0,19% de las especies en circulación de la compañía. Entre quienes aún podrían vender destacan el fondo bursátil iSharesColcap, que posee 1,39%; y Horizons Colombia Select, que tiene 0,56%. Otro de los actores definitivos son los minoritarios con 12,10%.

Luego de que un juez del Tribunal Supremo de Bogotá negó la solicitud de Nutresa de levantar bloqueo a dos directivos de Sura

La empresa busca entrar y aprovechar el negocio de infraestructura en EE.UU., especialmente tras aprobación de ley por US$1 billón

Entre los miembros patrimoniales están Juan Constantino Martínez, Luis Felipe Hoyos, Jesús Vallejo Mejía y Ricardo Fandiño de la Calle