MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

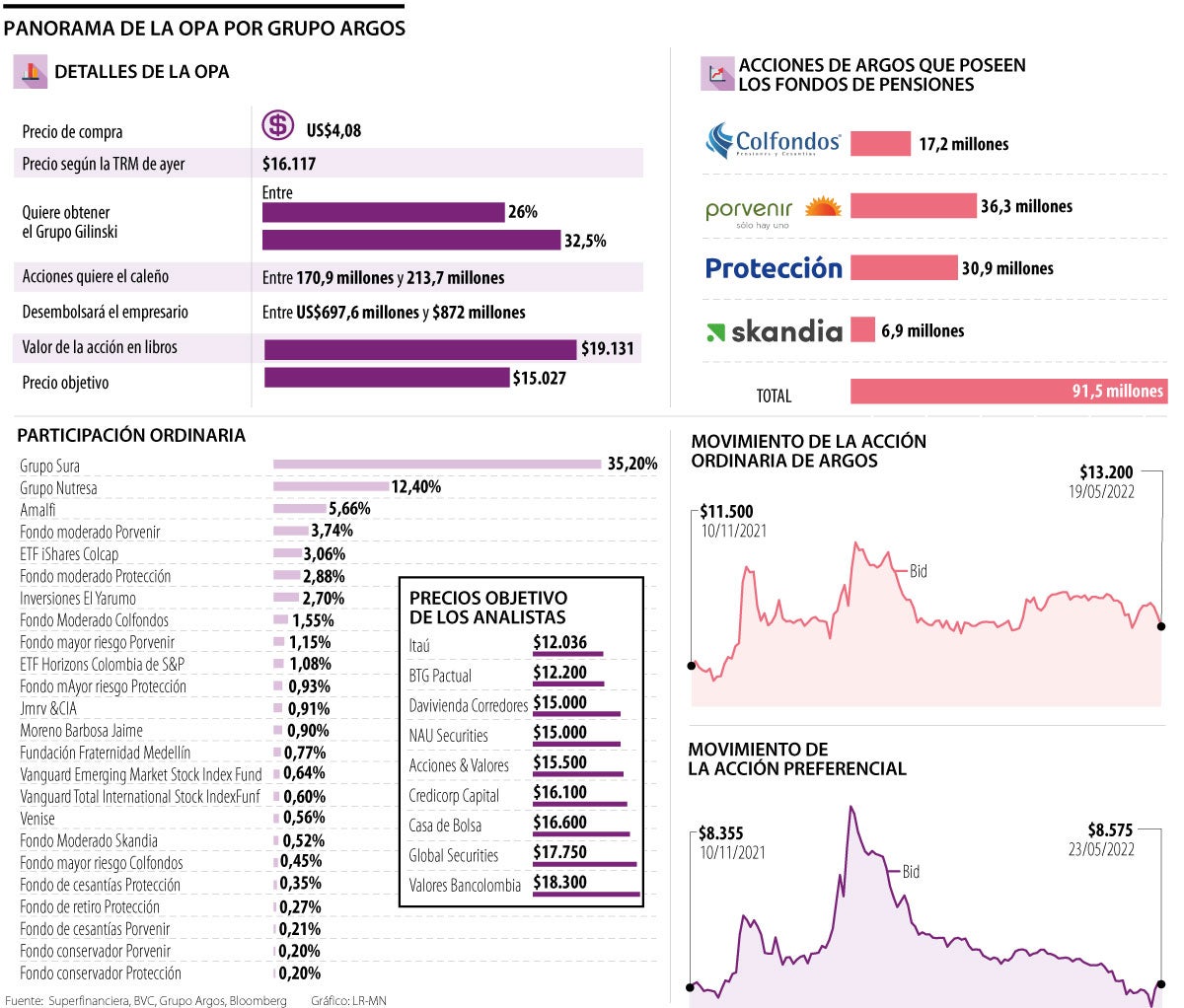

Los fondos de pensiones tienen 91,5 millones de las acciones ordinarias de la compañía objeto de compra, según cifras de la SFC

Jaime Gilinski continúa su jugada para adentrarse en el enroque accionario del Grupo Empresarial Antioqueño (GEA). Esta vez, buscando una participación de entre 26% y 32,5% del Grupo Argos, otra de las joyas de la corona del sindicato paisa.

Las Administradoras de Fondos de Pensiones (AFP) serán claves en este cometido, pues poseen 91,5 millones de los títulos ordinarios de dicha compañía, es decir, 13,9% de las especies en circulación y 42,8% del máximo que busca el empresario caleño en esta oferta.

Según las cifras de la Superintendencia Financiera de Colombia (SFC), con corte al 30 de abril Porvenir es la que acumula la mayor participación, con un total de 36,3 millones; seguida de Protección, con 30,9 millones; Colfondos, con 17,2 millones; y Skandia, con 6,9 millones.

Al momento de vender, los expertos prevén que los socios del Grupo Argos tengan en cuenta diferentes variables, como el precio que ofrece el Grupo Gilinski, así como lo que sucedió en las ofertas pasadas por Nutresa y Sura, en las que, con cada nueva OPA, se aumentó el precio ofrecido.

Para Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, si bien los fondos analizan el precio justo de la compañía al momento de decidir, también tendrán en cuenta lo que sucedió en las anteriores ofertas por las dos compañías del GEA.

“Los Gilinski metieron un factor acá que es muy importante: lanzaron una oferta baja y comenzaron a subirla. Esa oferta sobre el Grupo Argos no fue tan fuera de precio como las que hicieron por Sura y Nutresa, y eso quiere decir dos cosas: o que piensan que van a comprar a un precio no tan alto o que van a lanzar otra OPA con un mejor precio en el futuro”, indicó Sinisterra, quien agregó que “los fondos pueden estar jugando con eso. En economía se conoce como inconsistencia temporal”.

Sin embargo, las posiciones están divididas y para algunos analistas el caso de las AFP es diferente al de los distintos inversionistas y especuladores, dado el deber fiduciario que tienen con sus afiliados.

“Ellos tienen un deber de encontrar la mejor opción de vender con la información que tienen hasta el momento y diversificar en diferentes fuentes de inversión: viene la emisión de acciones de Ecopetrol y de Grupo Energía de Bogotá, los títulos de renta fija están dando muy buenas utilidades y las acciones en el extranjero han estado bajando y dan un mejor potencial de subida”, dijo Andrés Moreno, analista financiero y bursátil.

Además, según el experto, las AFP no deberían especular si se va a presentar o no una OPA con un mejor precio, teniendo en cuenta que el valor ofrecido está 20,22% por encima del cierre del mercado del pasado jueves 19 de mayo ($13.540). Asimismo, está 8,32% arriba del precio objetivo promedio que le dan los analistas ($15.027).

“Los fondos de pensiones no pueden especular con que después Gilinski va a subir más el precio, porque el negocio de ellos no es la especulación, sino que es estructurar. Y si encuentran un buen momento para vender a un precio adecuado, deben hacerlo”, anotó Moreno.

No obstante, si el análisis de los precios se hace con otros valores de referencia, los fondos de pensiones, y el mercado en general, deberán analizar la oferta con cautela, pues cuando se hace la comparación con el precio que se le otorga a cada título en los libros contables de dicha compañía ($19.131), lo que pagaría el empresario caleño estaría 14,9% por debajo. Así, todo dependerá del estudio que se haga.

Según Wilson Tovar, gerente de Investigaciones Económicas en Acciones & Valores, las AFP deben vender algo, aunque existe el temor de que la OPA se declare desierta nuevamente. “Hay mucha liquidez para comprar grandes cantidades de acciones”.

Además de los fondos de pensiones, otros socios que podrían vender en la OPA son los accionistas minoritarios y extranjeros, a través del fondo bursátil iShares Colcap, que posee 3,06%, y el fondo Horizons Colombia Select de S&P, con 1,08%.

A estos se suman otros actores como Amalfi, que posee 5,66%; Inversiones El Yarumo, que tiene 2,70%; Jmrv & Cia, con 0,91%; y Fundación Fraternidad Medellín, con 0,77%.

Para esta primera oferta por Grupo Argos, Jaime Gilinski está dispuesto a pagar US$4,08 por cada acción, o $16.177 teniendo en cuenta la Tasa Representativa del Mercado (TRM) para ayer. Con lo anterior, el desembolso alcanzaría los US$872 millones, o $3,44 billones si se hace el cálculo en moneda local.

La acción de Grupo Argos en la BVC está 29% por debajo de su valor en libros

Antes de que la Superintendencia Financiera de Colombia (SFC) ordenara la suspensión de la acción ordinaria del Grupo Argos, esta cerró con una caída de 0,44% hasta los $13.540. Con lo anterior, las especies de la compañía están 29% por debajo de su valor en los libros contables, que es de $19.131. Eso sí, cuando se observa el movimiento de los títulos desde que se presentó la primera OPA sobre la multilatina de alimentos, se evidencia una ganancia de 17%, mientras que en lo que va del año se han trepado 15,7%, y en los últimos 12 meses ya suman una variación positiva de 23,31%. Su capitalización bursátil es de $10,57 billones.

Con las aceptaciones logradas, el empresario caleño pasaría a controlar 30,71% de Nutresa y 31,5% de la compañía de seguros

Esta empresa del GEA tiene participaciones en Nutresa, Cementos argos, Celsia y Sura. Esta última le abriría la puerta a Celsia