MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La primera gran adquisición fue la compra de Bavaria, que en ese momento era del Grupo Santodomingo, por parte de SAB Miller, en 2005

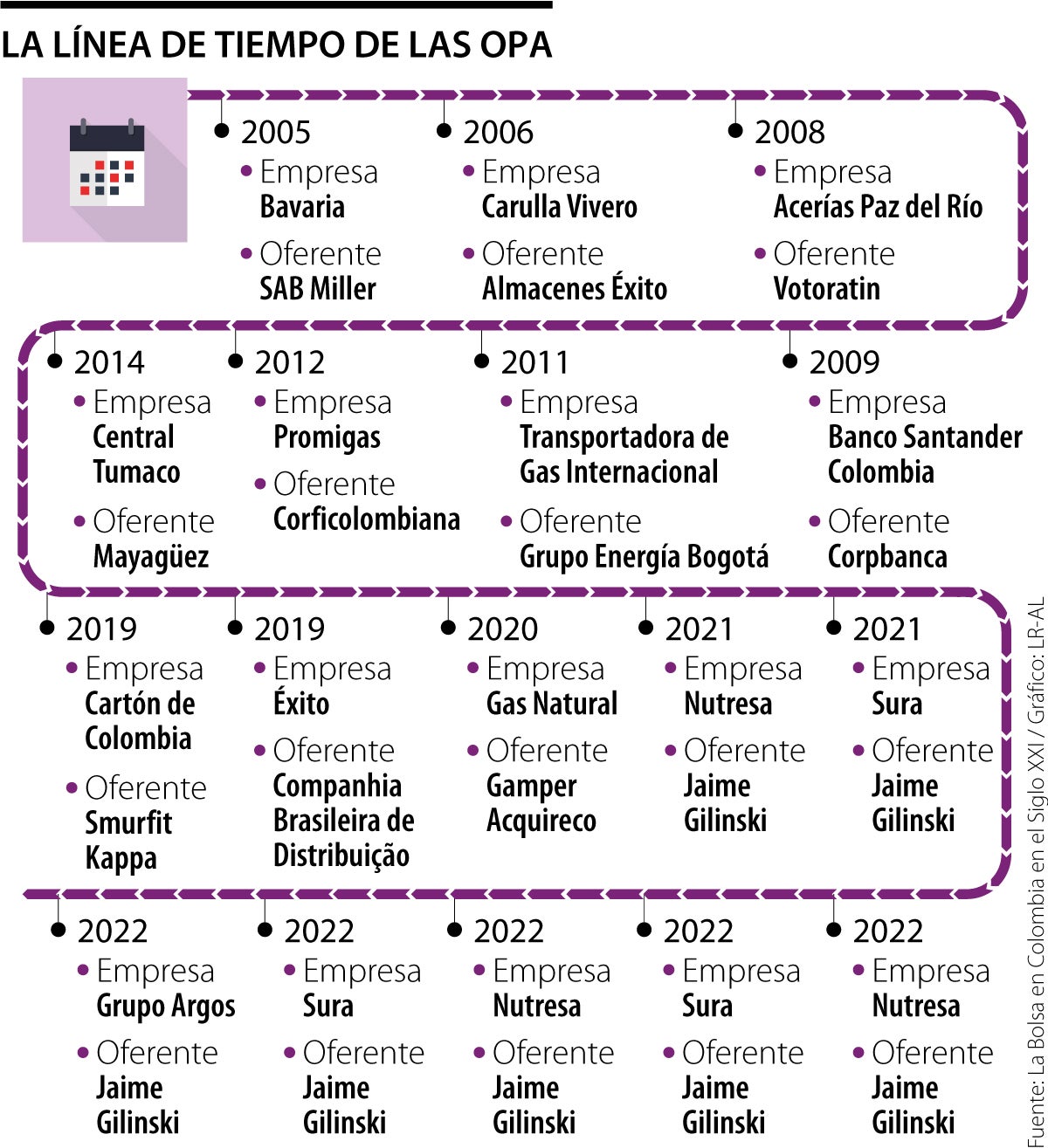

Durante el siglo XXI se han desarrollado más de 20 Ofertas Públicas de Adquisición en el país, las cuales han servido para que inversionistas extranjeros adquieran empresas colombianas en crecimiento y se expandan los consorcios económicos locales.

Específicamente, las OPA sirven para que, a través de un mercado público, “se pueda intercambiar propiedad accionaria. Para eso está la bolsa, para que lleguen nuevos socios y mayor capital”, dijo Andrés Moreno, analista bursátil y financiero.

La primera gran adquisición fue la compra de Bavaria, que en ese momento era del Grupo Santodomingo (Caracol Televisión, Blu Radio, El Espectador y Cine Colombia) por parte de SAB Miller en 2005. Esta transacción tuvo un costo de más de US$7.200 millones, repartidos entre los dueños y los accionistas minoritarios.

Otro de los negocios más recordados es el de Almacenes Éxito en 2006, que adquirió Carulla Vivero por US$470 millones, alcanzando más de 72% de las acciones en circulación. Pero en 2019, Éxito fue adquirido por Companhia Brasileira de Distribuição, también conocida como GPA, por un total de $7,7 billones, para quedarse con 96,5% de las acciones en circulación. Esta transacción se dio debido a que el Grupo Casino quería reorganizar sus operaciones en la región.

Para 2008, Votorantim lanzó una OPA por Acerías Paz del Río por $127.000 millones, y lo llevó a sumar 20,5% a su posición en esa empresa. En total se quedó con 72,5%, tras recoger más de 3.200 millones de títulos.

La siguiente gran compra se dio en 2012, cuando la chilena Corpbanca logró 95% de las acciones del Banco Santander en Colombia, tras desembolsar US$1.225 millones, para más tarde sacar la acción de la BVC.

Ese mismo año, Corficolombiana, del Grupo Aval y Luis Carlos Sarmiento, lanzó una oferta para ampliar su participación en Promigas por 18,72% de las acciones ordinarias.

En el año de la pandemia se desarrolló una oferta sobre Gas Natural por parte de Gamper Acquireco, inversionista que desembolsó $537.191 millones, logrando 74,9% de la misma.

En noviembre de 2021 llegó Jaime Gilinski con siete OPA, una inversión cercana a $10 billones y una lluvia de asambleas de accionistas, que le dejó poder económico y político dentro de Nutresa y Sura, pues la oferta por Argos se declaró desierta.

Ahora bien, esta semana International Holding Company, de Abu Dhabi, ofreció US$15 por cada acción en circulación de Nutresa, sumándose a la octava OPA por el GEA.

La familias formaron el Grupo Empresarial Antioqueño para protegerse de compras hostiles desde Jaime Michelsen

La decisión emitida por el juzgado 10 de Medellín abrió un nuevo subcapitulo en el que se deberá debatir el contenido de los autos

A la espera de que la BVC adjudique la segunda OPA sobre la multilatina de alimentos, el caleño alcanzó 30,71% de participación