MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

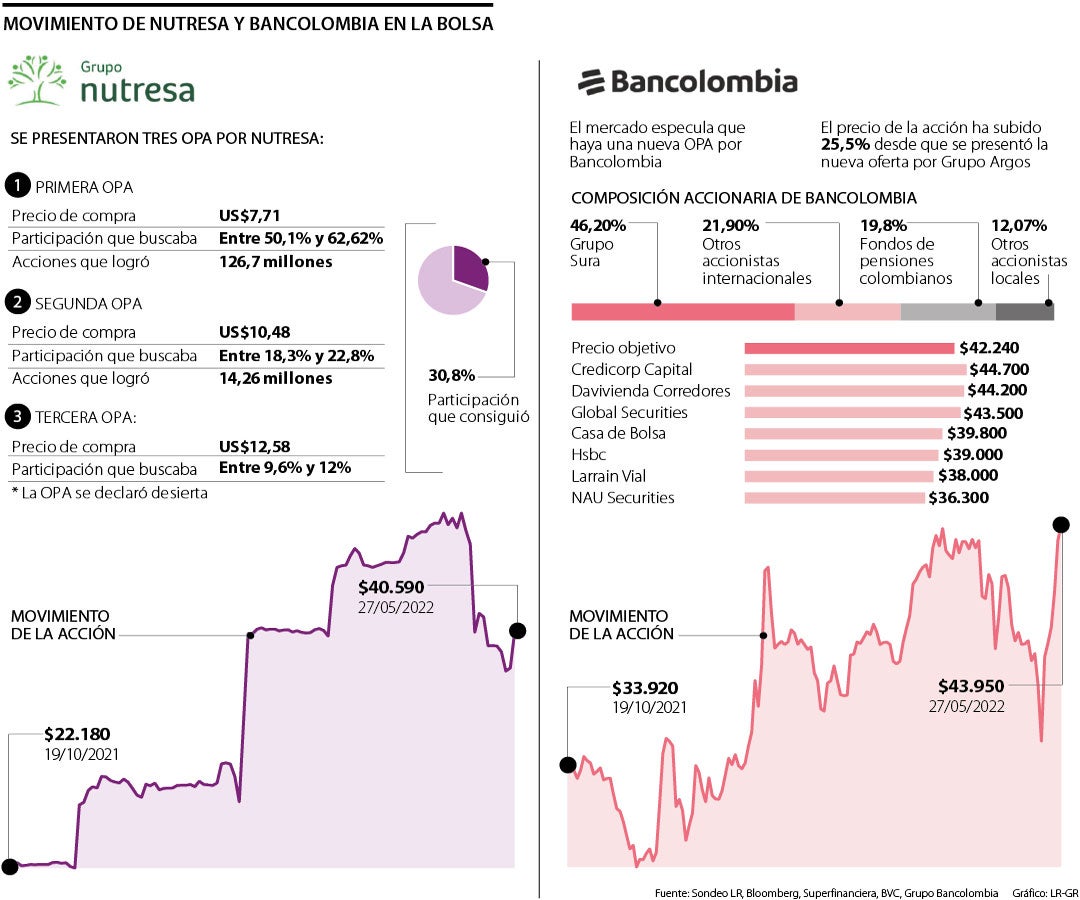

La de la empresa de alimentos descendieron 17,2% en mayo; y la del banco registran un repunte de 25,5% desde la OPA por Argos

Seis meses después de que Jaime Gilinski lanzara su primera Oferta Pública de Adquisición (OPA) por Grupo Nutresa, las acciones de la multilatina de alimentos empezaron a descender tras de tocar un máximo histórico de $50.000. En contraste, Bancolombia, otra de las joyas de la corona del sindicato paisa, continúa con una tendencia alcista y registra un repunte de más de 29% este año.

La divergencia en el comportamiento de ambas especies radica en un punto clave: mientras que para la primera la OPA se declaró desierta, para la segunda el mercado prevé que se presente una nueva oferta.

Por un lado está Nutresa, cuya acción registra una caída de 18,8% desde su máximo histórico, pasando de $50.000 el 11 de mayo a $40.590 al cierre de la jornada del viernes. Además, la especie ya acumula un retroceso de 17,2% este mes.

En ese sentido, la capitalización bursátil de la compañía ha caído $4,3 billones en el mismo periodo de tiempo, pasando de $22,8 billones a $18,5 billones.

“Básicamente el retroceso que está teniendo se explica por la OPA, porque se declaró desierta. Ya Gilinski expresó su intención de no seguir tratando de incrementar su participación en la compañía; y no logra entonces su meta de tener una posición controladora en Nutresa”, explicó Sharon Vargas, analista de portafolio para Itaú Comisionista de Bolsa.

Otra de las razones detrás de la caída estaría en la disminución en el flotante de la especie, según los expertos. “El mercado de valores colombiano valora muy poco las compañías cuando pierden liquidez”, indicó Andrés Moreno, analista financiero y bursátil.

Por otro lado está Bancolombia, que, tras el anunció de una nueva oferta por Grupo Argos, ha registrado un repunte de 25,5%, pasando de $35.000 el 19 de mayo, a $43.950 en el cierre de la jornada del viernes pasado.

Según expertos, detrás del movimiento de la acción está la especulación de que se presente una nueva oferta por la entidad financiera.

“Como ya lanzó la OPA por Grupo Argos, el mercado le está apuntando a que la siguiente es por Bancolombia. Primero está rodeando esas compañías que tienen una participación accionaria, como Sura y Argos”, explicó Moreno.

En el cuadernillo de la segunda OPA por Grupo Sura el empresario caleño estableció la intención de poner en consideración del directorio una posible alianza estratégica entre Grupo Sura, Bancolombia y GNB Sudameris, que podría derivar en una unificación de estos consorcios.

Incluso se buscaría filtrar la Junta de dicha entidad financiera. Así lo ratificó el mismo Jaime Gilinski en entrevista con LR. A la pregunta de si tenía planes de buscar sillas en los órganos directivas de dicha empresa, contestó de forma positiva y agregó: “creo que podemos contribuir a generar valor en esa compañía”.

El movimiento de Bancolombia en la BVC también se explica por los resultados financieros. Para el primer trimestre del año se reportaron utilidades de $1,7 billones, apoyadas principalmente en el aumento de la base de clientes, que ya llega a 25 millones en Colombia. Además, la cartera creció 12,9% comparada con el mismo periodo del año anterior, pasando de $197 billones a $222 billones.

Aún no aprueban OPA por Argos

Por ahora, el mercado aún está a la espera de la aprobación de la OPA sobre Grupo Argos por parte de la Superintendencia Financiera de Colombia (SFC).

Luego de que se dé luz verde por parte del órgano regulador, el oferente, que en esta ocasión es el empresario caleño a través de Nugil S.A.S., tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación.

En un rango de cinco días calendario está obligado a mover tres avisos de oferta. En estos deberá incluir el plazo de aceptación de OPA, el cual no debe ser menor a 10 días, ni superior a 30 días hábiles.

Así mismo, se especificarán los detalles de la compra, la composición accionaria del emisor, que en este caso es Grupo Argos, y la intención del oferente al presentar una propuesta de este tipo.

Jaime Gilinski podrá prorrogar el plazo inicial por una sola vez y con antelación de al menos tres días hábiles al vencimiento del plazo mencionado en un principio.

Dicha extensión no podrá superar el plazo máximo señalado y deberá ser comunicada a los interesados mediante aviso publicado en el mismo medio en el que se difundió el aviso de oferta inicial y mediante los canales oficiales.

Una vez concluida la OPA, la bolsa tiene hasta cinco días calendario para confirmar y adjudicar la venta. Cumplido este debido proceso, quienes hayan decidido vender recibirán el pago tres días después, bien sea en dólares o en moneda local.

En contraste, quien quiera presentar una oferta competitiva tendrá hasta tres días antes de vencer el periodo de aceptación, mejorando la oferta del empresario caleño en 5%.

Éxito, Cementos Argos y Bolívar, entre las acciones que más caen en mayo

Además de Nutresa (-17,2%), Grupo Éxito (-21,5%) y Cementos Argos (-18,1%) completan el top tres de las acciones que más caen en la bolsa en lo corrido de mayo. En total, son más de 15 los emisores que descienden en el mercado público este mes, incluyendo especies de compañías como Grupo Bolívar (-9,2%), Grupo Argos (8%), Fabricato (-7,5%), Ecopetrol (-7,2%), Corficolombiana (-7%), Enka (-6,4%) y Terpel (-5,9%). El movimiento ha estado explicado por el riesgo electoral y factores externos.

El Holding requirió que se declare la nulidad de la resolución con la que se aprobó la adquisición indirecta de acciones de EPS Sura

En lo que va del año, el indicador del mercado local ha crecido 12,34% y desde que se presentó la primera OPA ha subido 13,4%

La especie ha repuntado 85,3% en el último año. si se analiza su comportamiento desde su nivel máximo, ha retrocedido 26,7%