MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Acciones de Nutresa se negociaron por encima del precio de la OPA. De haber un preacuerdo, los implicados incurrirían en multas

Al término de la jornada de ayer, se presentaron denuncias sobre las negociaciones de acciones del Grupo Nutresa en la Bolsa de Valores de Colombia (BVC), pues en el mercado secundario los títulos se estaban negociando levemente por encima del precio que ofreció el Grupo Gilinski en la segunda ronda de OPA por la multilatina de alimentos.

Dentro de los accionistas de Nutresa están la Familia Palacio, la Fundación Fraternidad Medellín, Amalfi, Finesterre S.A.S., Norges Bank CB New York, Palarepas S.A.S., Canapa S.A.S, entre otros.

Abogados consultados por LR aseguran que, de ser cierto, quienes participaron en las transacciones tendrían que asumir ciertas sanciones y multas, pues las operaciones preacordadas constituyen una violación al Estatuto Orgánico del Sistema Financiero, dado que obstruyen la libre competencia del mercado.

“Cuando se trata de acciones que cotizan en bolsa y hay un comisionista en la mitad, es que precisamente hay una sanción, por preacordar, porque se estaría obstruyendo la libre competencia. Entonces la Superintendencia Financiera tendría la facultad para sancionar”, explicó Carol Caita, abogada financiera de Paniagua & Tovar Abogados.

En este caso, las autoridades pertinentes tendrían que abrir una investigación a quienes participaron en las transacciones, tanto a los compradores y vendedores, como a la comisionista encargada de la transacción.

“La Superintendencia Financiera tendría la facultad para sancionar. Del lado del comisionista, inclusive cancelándole la autorización para funcionar como tal. Y del lado del consumidor financiero, que sería el accionista que esta preacordando, también hay unas multas”, indicó Caita.

Precisamente, el mercado de valores se basa en la confianza legítima de cada uno de los agentes y de la transparencia de la información y, por ello, al preacordar transacciones se obstruye la libre concurrencia y se interfiere en otras ofertas sobre valores, al no dar a conocer toda la información disponible a los otros participantes del mercado.

“No es que no se pueda preacordar una operación, lo que pasa es que si se preacuerda se tiene que tener autorización de la Superintendencia, de lo contrario, se incurre en la violación”, dijo la experta de Paniagua & Tovar Abogados.

Es así que, por un lado, la Superintendencia Financiera, como ente regulador, tendría la facultad de investigar y sancionar. Pero, por el otro, el Autoregulador del Mercado de Valores (AMV) también tendría competencia, pues tendría que investigar al intermediario financiero de la operación.

La competencia de la AMV dependerá de si hay conductas o irregularidades en las que los responsables son los intermediarios de valores o las personas vinculadas a ellos. En ese caso, la AMV tendría que investigar, juzgar y sancionar. En dado caso de que los hechos estén relacionados exclusivamente con los inversionistas, la SFC sería la única entidad competente.

Según Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, en este caso se debe tener en cuenta el número de acciones que se transaron.

“Lo primero que hay que tener en cuenta es el porcentaje de acciones que se habría acordado para vender. Es un tema de fondo, porque cuando se hace una oferta por más de 5% se tiene que lanzar una OPA”, explicó Márquez.

El experto aseguró que es clave que no se hagan acuerdos por fuera de la bolsa, pues eso genera especulación o podría significar que se está manipulando el mercado.

“De ser cierto, más allá de lo poco ético e irrespetuoso con el mercado en sí mismo, puede tener muchas consecuencias, por especulación, que puede generar sanciones de la Superfinanciera; pero, hasta manipulación del mercado en sí mismo, y eso también podría tener consecuencias penales”, dijo Márquez y aseguró que “dudo que el Grupo Empresarial Antioqueño se preste para esos movimientos”.

Sobre las transacciones

Al cierre del mercado, en total se vendieron 3,94 millones de acciones de la compañía, con operaciones de al rededor de $162.881 millones.

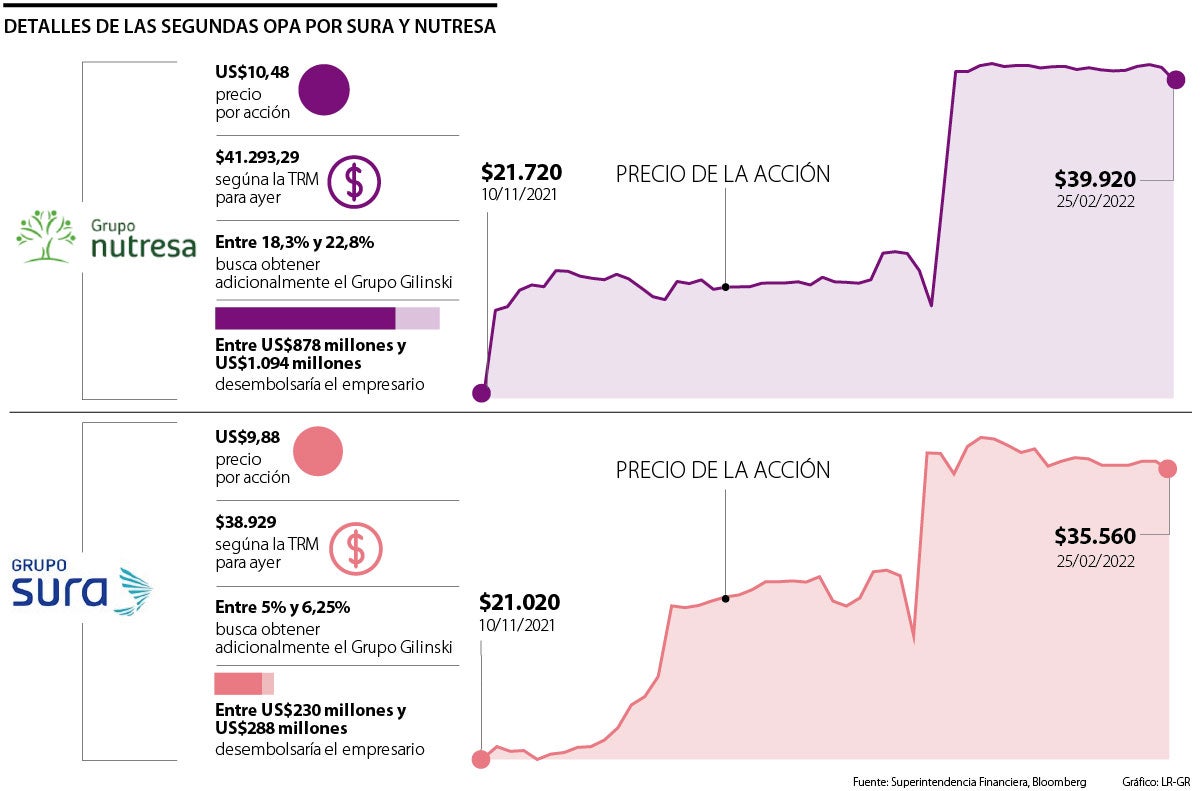

Según la información en la Bolsa de Valores de Colombia (BVC), a las 11:42 a.m. se registraron tres transacciones por 210.804, 45.000 y 373 acciones de la compañía por un precio de $41,300 cada una, una cotización que es superior a los US$10,48 que ofreció Gilinski, pues, con la TRM de hoy, el precio llega a $41.293,2.

Antes, entre las 11:29 a.m. y las 11:36 a.m., también se registraron tres transacciones, por el mismo precio, y por 269, 658.582 y 2.111.601 acciones.

Socios de Nutresa han vendido 6,49 millones de títulos en la segunda OPA

Durante el penúltimo día del periodo de aceptación de OPA, los socios del Grupo Nutresa vendieron 1,5 millones de acciones. Con esta cifra, el Grupo Gilinski consigue 6,49 millones de especies, equivalentes a 6,20% del máximo que quiere comprar (22,8%). En cuanto al Grupo Sura, ayer solo se recibieron 288 aceptaciones por 3,54 millones de acciones. En total han sido vendidas 9,89 millones de especies, con lo que se alcanza 21,70% del tope a adquirir (6,25%) y 2,1% adicional a lo que ya acumuló el oferente en la primera OPA.

El índice Msci Colcap ha crecido más de 15% en lo que va del año. Los extranjeros han sido los mayores compradores de títulos

La acción concluyó antes de ser suspendida a $13.540. El periodo de aceptación de oferta irá del 21 de junio hasta el 6 de julio