MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El periodo de aceptación será entre el 3 y el 18 de noviembre, pero se podrá prorrogar el plazo. El precio es de US$15 por título

Ayer se publicó el primer aviso de oferta tras la autorización de la Oferta Pública de Adquisición (OPA) sobre el Grupo Nutresa por parte de la Superintendencia Financiera de Colombia (SFC). Con el cumplimiento de este requisito, hoy la acción ordinaria de la compañía reanudará su cotización en el mercado accionario.

Así, ahora la compañía árabe, International Holding Company (IHC), como oferente, tendrá cinco días para difundir los tres avisos reglamentarios. Luego, el periodo de aceptación de compra se llevará a cabo entre el 3 y el 18 de noviembre, pero el oferente podrá prorrogar el plazo 20 días hábiles adicionales, por lo que la OPA podría alargarse incluso hasta el 19 de diciembre.

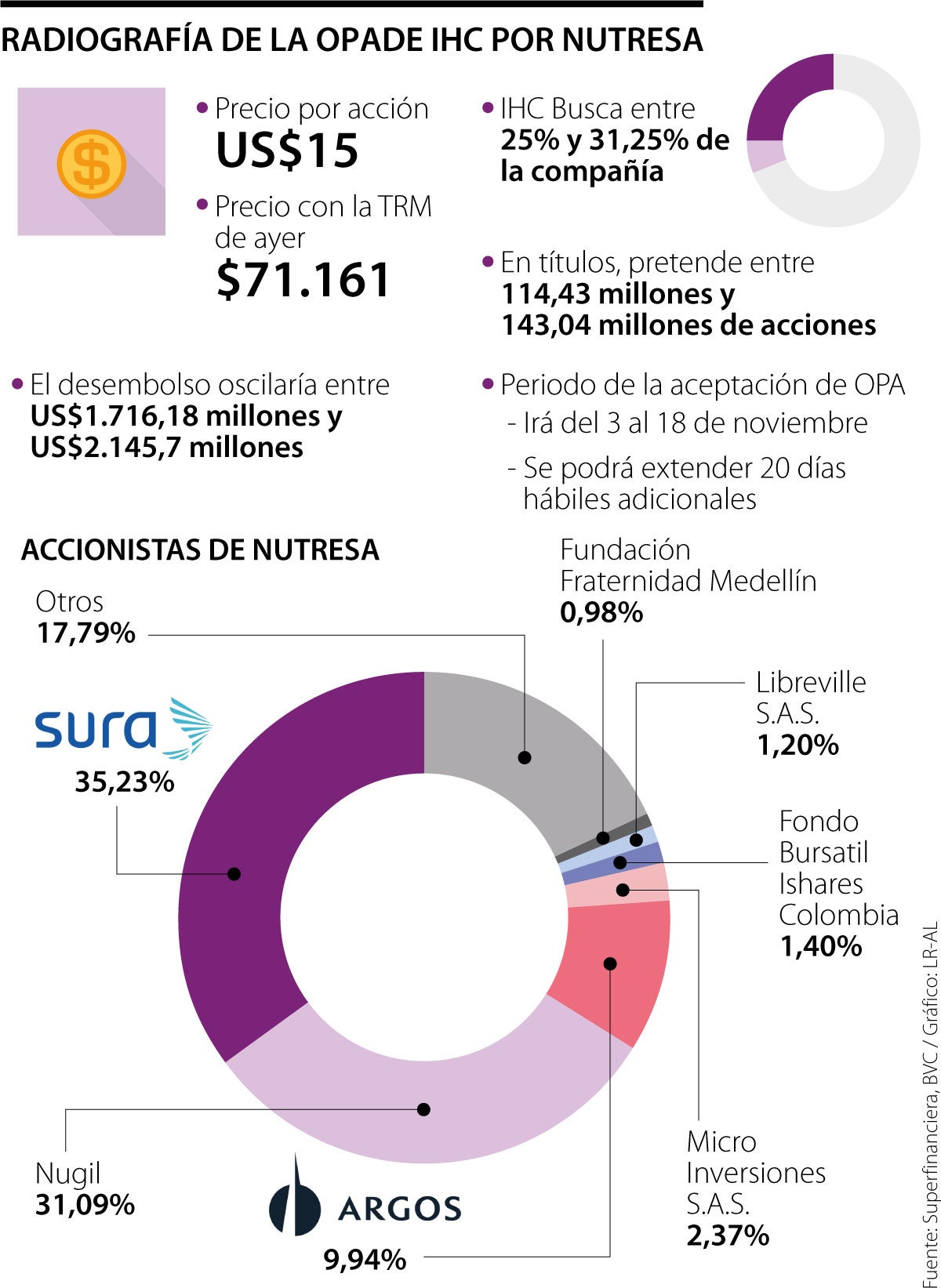

En esta ocasión, el oferente pretende entre 25% y 31,25% de las especies ordinarias en circulación de la multilatina de alimentos; y está dispuesto a pagar US$15 por cada título, es decir, $71.161 en moneda local con la TRM vigente ayer.

La suma será pagadera en efectivo y en pesos colombianos, o en dólares. Para aquellos que opten por recibir el pago en moneda local, el precio se calculará con la TRM publicada y certificada por la Superfinanciera el día de la adjudicación.

“El precio es demasiado atractivo. La valoración es muy buena y controvertir esa cifra es difícil. Están pagando casi 23 veces el múltiplo de Ebitda y, cuando se observan las transacciones similares, o a cómo cotiza el sector, ese múltiplo está muy por encima”, indicó Sebastián Toro, experto financiero y fundador de Arena Alfa.

En total, desembolsaría entre US$1.716,18 millones y US$2.145,7 millones, mientras que en moneda local entre $7,9 billones y $9,9 billones. Sin embargo, IHC podrá modificar los mínimos de la compra, si no llega a, por lo menos, el 25% que pretende, o la OPA podría declararse desierta.

Los socios de la compañía que decidan vender podrán manifestar su intención a través de cualquier comisionista de bolsa miembro de la BVC. Si bien los gastos en que incurran los accionistas para la aceptación y liquidación de la OPA correrán por cuenta de cada uno, el oferente acordó que este pagará dicha comisión a las siguientes firmas: Servivalores GNB Sudameris, Acciones & Valores, Alianza Valores, Casa de Bolsa, Credicorp Capital, Global Securities y Larrain Vial.

Tanto en el cuadernillo de la oferta, como en el aviso, el oferente aclaró que no ha celebrado preacuerdos relacionados con la operación y que adelanta la OPA de manera independiente. Así, los mayores socios de la compañía, que podrían vender, son Grupo Sura, con 35,23% de participación; Jaime Gilinski, a través de Nugil, con 31,09%; y Grupo Argos, con 9,94%.

En cuanto los socios minoritarios, los analistas aseguran que su decisión dependerá de qué tan atractivo vean el precio y sopesen la posibilidad de que se presente una OPA adicional mejorando la oferta, como sucedió en las presentadas por Gilinski.

“El precio es atractivo. Si se mira el valor objetivo que tienen los analistas en Nutresa, no supera los $30.000, pero la pregunta también es, ¿cuánto están dispuestos a pagar? El inversionista también puede estar pensando en eso, en esperar a ver si ofrecen más”, dijo Valeria Álvarez analista senior de acciones de Itaú Comisionista de Bolsa.

El precio está por encima de ofertas de Gilinski

La compañía árabe, IHC, está dispuesta a pagar US$15 por cada acción de Nutresa. Si ese precio se compara con las pasadas ofertas que hizo Jaime Gilinski desde noviembre del año pasado, se evidencia que la nueva es 94,6% más alta que la primera presentada por el empresario caleño, 43,1% más que la segunda y 23,5% más que la tercera.

En moneda local, los US$15 por título representan $71.161, un precio que está 92,4% por encima del valor al que cerró la especie en la BVC antes de conocerse la oferta ($36.980).

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa