MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Cualquiera de los dueños puede proponer una OPA competitiva para evitar la compra, la cual debe mejorar el precio en, al menos, 5%

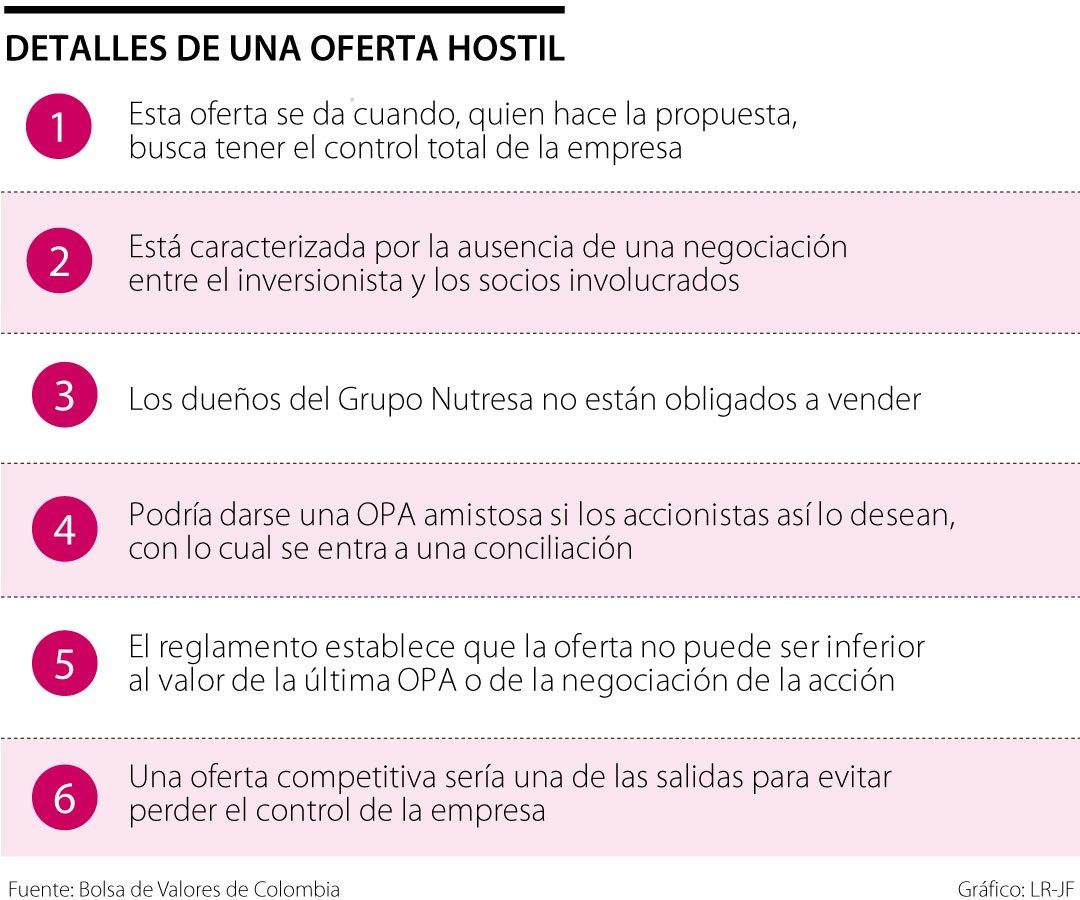

La radicación de la Oferta Pública de Adquisición (OPA) ante la Superintendencia Financiera de Colombia con la intención de adquirir como mínimo 50,1% y como máximo 62,6% del capital accionario del Grupo Nutresa, es una movida considerada una toma hostil.

Hay varias razones para definirlo así: la primera, que el Grupo Gilinski busca el control total de la compañía; y la segunda, es la ausencia de una negociación previa con los directivos de la empresa objetivo de la compra, quienes no se encuentran obligados a vender.

Las OPA inician cuando el comprador anuncia públicamente a los accionistas su voluntad de obtener una cantidad determinada de acciones. El reglamento establece que esto solo puede realizarse sobre un número de valores que represente más de 5% del capital con derecho a voto del emisor. Sin embargo, cuando un inversionista de manera directa o indirecta se vaya a convertir en beneficiario real de 25% o más del capital, la transacción debe ejecutarse en el mercado secundario.

De acuerdo con el Decreto 2555 de 2010, el precio no puede ser inferior al último que el oferente de la OPA haya pagado en otras transacciones sobre las mismas acciones durante los últimos tres meses, y de presentarse un preacuerdo, el precio no puede ser inferior al indicado en dicho trato.

“Este tipo de transacciones no son tenidas en cuenta para calcular los índices ni en la cuenta para la cotización de una acción, último precio, para el precio base de la rueda ordinaria, como tampoco para considerar que una acción está activa o ha tenido negociaciones durante los últimos seis meses”, según establece la normativa de la Bolsa de Valores de Colombia (BVC).

Paula Muñoz, socia directora del Departamento de Corporativo y M&A de Cáez Muñoz Mejía Abogados, aseguró que “se denomina hostil toda vez que los compradores la realizan sin el consentimiento de los altos directivos de la compañía o incluso en contra de su voluntad. Sin embargo, el que se conozca como tal, no quiere decir que sea antijurídica como tampoco de mala fe”.

Otras ofertas

Ante el interés de un inversionista, existen dos opciones que pueden desarrollarse a la par de la oferta inicial. La primera es denominada concurrente, y se da cuando está en trámite de autorización otra solicitud de OPA sobre la misma acción. En este caso, tiene prelación la oferta con un precio mayor. Si ambas tienen el mismo precio, prevalece la que se formule por un número mayor de valores, y si coinciden precio y cantidad, se concede la oferta mediante la regla de ‘primero en tiempo primero en derecho’.

La segunda posibilidad es conocida como competidora, la cual es formulada sobre la OPA ya existente y autorizada por la Superfinanciera. Esta debe cumplir condiciones como no tener ninguna relación en términos de beneficiario real con el proponente de la oferta inicial, no realizarse por un menor precio ni menos número nominal de acciones que la oferta precedente y se deben mejorar las condiciones de la precedente en al menos 5% en el precio o en la cantidad de valores a adquirir.

“Una OPA puede realizarse únicamente sobre acciones de empresas que están listadas en bolsa. Cuando esta se pretende llevar a cabo, el oferente debe radicar ante la Superfinanciera una serie de documentos para solicitar su autorización. La Bolsa de Valores debe garantías su cumplimiento”, dijo Muñoz.

La oferta mejora 37,5% el valor de la acción

Con la propuesta radicada por los Gilinski, se les da un valor agregado a las acciones del Grupo Nutresa, especialmente por que estarían dispuestos a pagar US$7,71 o $29.879 por cada fracción, lo cual evidencia una valorización por parte del comprador de 37,56%, pese a que dicha especie aún se encuentra rezagada frente al valor en libros dentro del mercado accionario e incluso frente a su valor histórico. El precio más alto registrado por esta compañía ha sido $28.040 durante su cotización en la Bolsa, mientras que el mínimo llegó a $1.241 en 1998.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa