MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Durante el primer set, el empresario caleño pagó US$977,6 millones o $3,90 billones por 126,7 millones de acciones ordinarias

Este miércoles el Grupo Gilinski desembolsará el pago de la segunda ronda de las OPA sobre Sura y Nutresa. En total, los accionistas minoritarios habrán recibido más de $9,27 billones, dinero que en gran parte no retornaría al mercado accionario colombiano que se negocia a través de la Bolsa de Valores de Colombia (BVC).

Durante el primer set, el empresario caleño pagó US$977,6 millones o $3,90 billones por 126,7 millones de acciones ordinarias del Grupo Nutresa, las cuales le otorgaron 27,6% de la compañía. Por cada fracción, les entregó a los socios US$7,71 o $30.786 con base en la Tasa Representativa del Mercado (TRM) del día de la adjudicación.

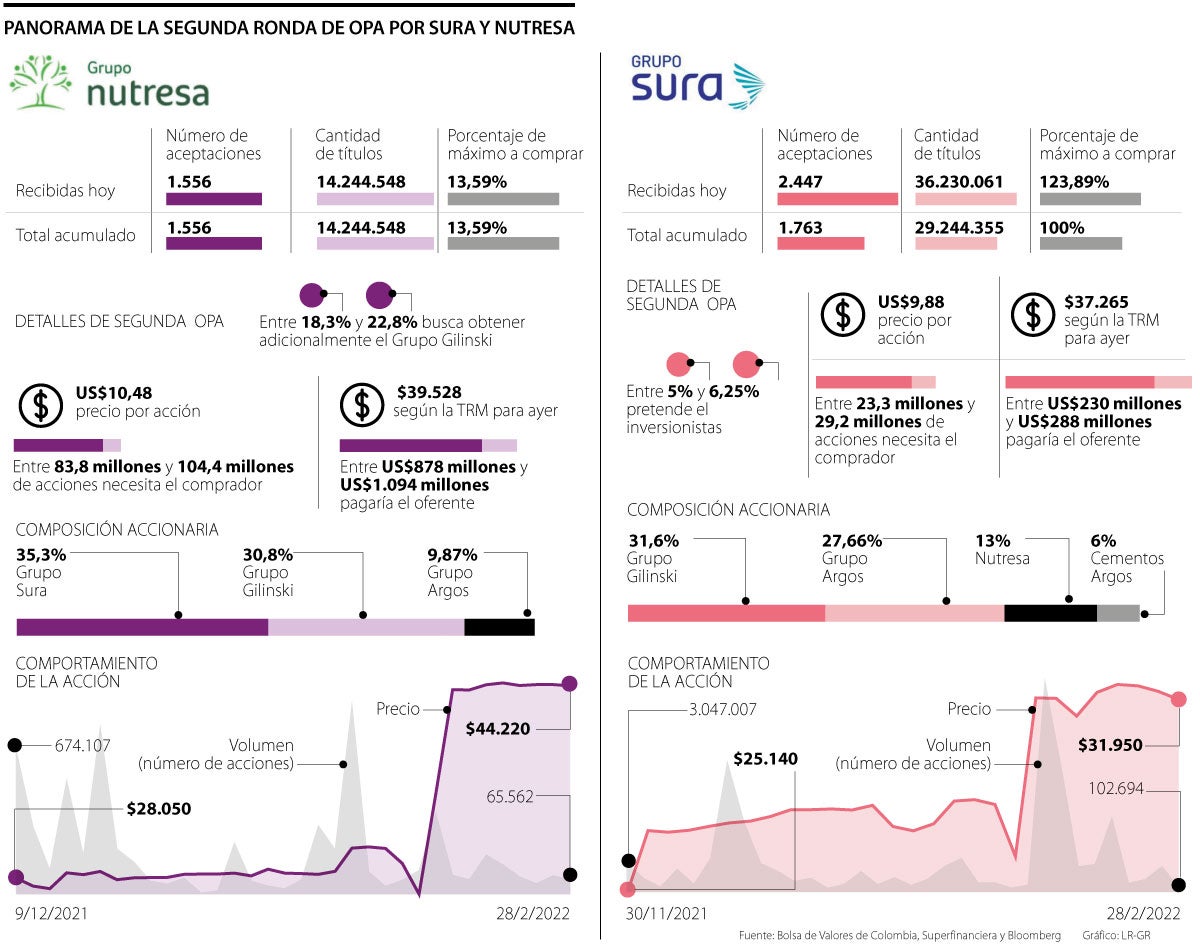

Para el caso de Sura, canceló US$946,5 millones o $3,73 billones, monto con el cual se hizo con 118,1 millones de especies, que lo llevaron a ostentar 25,2% en el emisor. Cada uno de los hasta entonces copropietarios vio entrar a sus cuentas US$8,01 o $31.639.

Con estas cuentas, su primera apuesta, en el recorrido de cuatro meses para entrar a ser uno de los principales actores del Grupo Empresarial Antioqueño (GEA), le representó un movimiento de $7,63 billones. Hasta entonces, el empresario ya poseía una cuarta parte de dicho conglomerado y, del total de lo transado, había puesto US$500 millones de su propio capital.

La otra parte ha sido financiada por el First Abu Dhabi Bank con una deuda definida a largo plazo, pero que evidencia el respaldo de los árabes a un movimiento estratégico que venía gestándose desde hace dos años, cuando el inversionista inició la solicitud de permisos y emisión de conceptos reglamentarios.

En el caso específico de la compañía de seguros e inversiones, la adquisición se ejecutó con 35% de capital del propio inversionista caleño, mientras que 65% restante provino de un apalancamiento, con lo cual, la nueva cabeza de dicha empresa puso US$331 millones de un total de US$946 millones.

Una estructura similar se esgrimió en la transacción sobre la compañía de alimentos, donde aproximadamente US$342 millones de capital lo puso sobre la mesa la familia Gilinski y US$635 millones la entidad financiera árabe. Sin embargo, dentro del monto que no fue apalancado también tuvo participación The Royal Group, con al menos 49,9%.

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, “Gilinski busca asegurar dos puestos en las juntas directivas de Sura y Nutresa, con lo cual conseguiría mayor poder político y corporativo para tomar decisiones, especialmente en Bancolombia”.

Según el experto, indiscutiblemente el mercado se va a beneficiar de las nuevas OPA, pese a que su injerencia en el mercado bursátil comienza a ser marginal.

La venta de Sura también les representó a los fondos de pensiones ganancias por $2,75 billones. Allí, Colfondos recibió $403.601 millones; Porvenir $1,50 billones; Protección $367.951 millones y Skandia $153.612 millones.

Lo que se ofertó en Nutresa representó un ingreso de $2,76 billones para las AFP a través de los vehículos de inversión que administran. En este caso, Colfondos recibió $460.873 millones; Porvenir $1,38 billones; Protección $756.379 millones; y Skandia $157.966 millones.

Una operación muy similar se ha venido esgrimiendo con el cierre de la segunda ronda de ofertas de adquisición. Sin la participación de las AFP, que agrupaban a una gran cantidad de inversionistas pequeños, Gilinski entregará US$437,7 millones o $1,64 billones según la tasa de cambio para el día de la adjudicación.

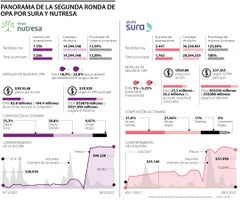

Para los accionistas de la multilatinas de alimentos, el inversionista destinará US$148,8 millones o $561.239 millones. Por cada papel desembolsará US$10,48 o $39.528 con el fin de tener en su portafolio 14,2 millones de especies.

Así mismo, para el caso de la empresa de seguros e inversiones, el pago será de US$288,9 millones o $1,08 billones por un total de 29,2 millones de fracciones. Cada una fue pagada a US$9,88 o $37.265 según la tasa de cambio de confirmación.

De este modo, el empresario caleño se convirtió en el socio mayoritario, pero no controlante, de Inversiones Suramericana con 31,6% de participación, mientras que en Nutresa se mantuvo como el segundo gran copropietario, pero con 30,8%. No obstante, se avecina el tercer round de ofertas por las empresas del otrora Sindicato Antioqueño.

La intención en Sura busca entre 5,2% y 6,5%, pagando un total de US$9,88 por cada título, mismo valor que había ofrecido en la segunda OPA lanzada por el mismo emisor. Sin embargo, en el caso de la multilatina de alimentos, el empresario caleño aumentó la oferta a US$12,58 para quedarse con, máximo, 12% adicional.

Para Andrés Duarte, director de Renta Variable para Corficolombiana, “lo que está haciendo es pretender entrar a tener participaciones accionarias y puestos en las juntas directivas de Argos y Bancolombia, pero a través de Nutresa y Sura. Si no lo logra tendría que lanzar una OPA”.

Esta semana se aprobarían las terceras OPA

El pasado lunes, luego de que concluyera el periodo de aceptación de OPA de la segunda ronda de compra presentada por Jaime Gilinski, la Superintendencia Financiera de Colombia (SFC) ordenó suspender la negociación de las acciones de Nutresa y Sura en la Bolsa de Valores de Colombia (BVC), nuevamente. Esto ante dos nuevas ofertas de adquisición, las cuales, se prevé, sean aprobadas por parte de los órganos competentes a lo largo de esta semana.

Su participación líder en Sura le permite tener cierta injerencia indirecta en la entidad financiera, donde esta empresa posee 46%

En Nutresa se vendieron 555.309 papeles para un total de 0,79% del total de porcentaje adicional que quiere obtener el Grupo Gilinski