MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

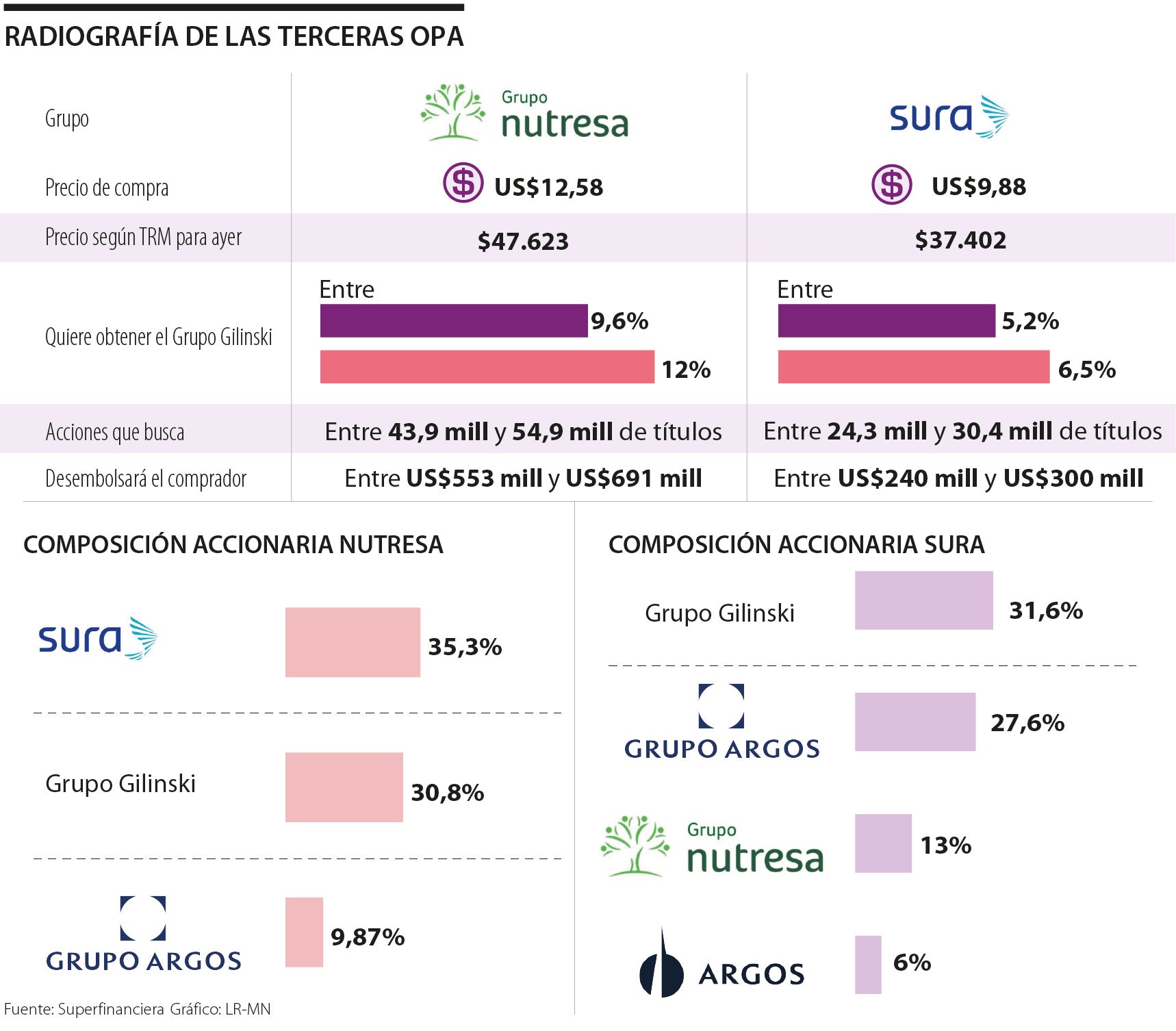

El tercer set de OPA presentado por Jaime Gilinski busca 12% adicional en la empresa de alimentos y 6,5% en la de seguros e inversiones

El viernes pasado, la Superintendencia Financiera de Colombia (SFC) autorizó el tercer set de OPA presentado por el Grupo Gilinski para quedarse con un porcentaje adicional de Sura y Nutresa. Con el aviso de oferta difundido hoy por el oferente, las acciones de ambos emisores reanudarán su cotización mañana en la Bolsa de Valores de Colombia (BVC).

Durante su último día de negociación, el pasado 28 de febrero, cuando el órgano regulador ordenó congelar las especies, los títulos de Nutresa crecieron 10%, hasta los $44.220; mientras que los de Sura presentaron un descenso de 10%, hasta los $31.900. Una vez regresen al ruedo, se prevé un fuerte repunte, como ha ocurrido en las ofertas pasadas.

Andrés Moreno, analista financiero y bursátil, asegura que la OPA seguirá moviendo la bolsa. “La última vez que se negociaron fue hace un mes, por lo que el movimiento que vimos en febrero se tiene que ajustar. Sura subiría 10% y Nutresa mantendría el precio de cierre”, agregó.

Se prevé que en un rango de cinco días calendario, el ya integrante del Grupo Empresarial Antioqueño (GEA), mueva hasta tres avisos de oferta, en donde se deben especificar las condiciones bajo las cuales se adelantará la compra, incluyendo el plazo de aceptación de OPA, el cual no puede ser menor a diez días ni superior a 30 días hábiles.

Así mismo, el comprador podrá prorrogar el plazo inicialmente establecido para la aceptación de la oferta, por una sola vez, y con antelación de al menos tres días hábiles al vencimiento del plazo inicial. Dicha extensión no deberá superar el plazo máximo mencionado anteriormente.

La nueva compra por Nutresa busca entre 9,6% y 12% del total de acciones en circulación, lo cual equivale a entre 43,9 millones y 54,9 millones de acciones. El precio a pagar por cada título es de US$12,58 o $47.623, lo cual representa un aumento de 20% frente a la segunda OPA, y un crecimiento de 63,1% frente a la primera. El desembolso final sería de hasta US$691 millones.

En el caso de Grupo de Inversiones Suramericana, el precio por especie se mantiene igual que en la segunda ronda: US$9,88 o $37.402. La oferta pretende entre 5,2% y 6,5% de las acciones disponibles, lo cual equivale a entre 24,3 millones y 30,4 millones de especies. Así, lo que le entraría al mercado por esta compra oscila entre US$240 millones y US$300 millones.

Moreno considera que “hay una gran cantidad de socios que no lograron vender en la segunda OPA, por lo que va a haber una gran cantidad de personas dispuestas a vender. Gilinski va a empezar a jugar con ese miedo político que suele sacudir al dólar y la bolsa siempre que se acerca el cambio de presidente en el país”.

Con estos números sobre la mesa, de completar su objetivo, Jaime Gilinski pasaría de tener 30,8% a 42,8% en la multilatina de alimentos, y de 31,6% a 38,1% en la empresa de seguros e inversiones.

Aceptaciones de OPA irán del 6 al 25 de abril, con opción de extender el plazo

Con la publicación del aviso de oferta pública de adquisición se dieron a conocer las fechas en que se llevaría a cabo la recepción de aceptaciones de OPA por parte de los actuales socios. Para Grupo Nutresa y Grupo Sura, dicho periodo será de 12 días hábiles, que iniciarán el 6 de abril y finalizarán el 25 del mismo mes. Nuevamente, Gilinski dejó abierta la posibilidad de modificar los mínimos y máximos en la OPA sobre la empresa de alimentos, aunque en la empresa de inversiones y seguros se comprometió a no comprar de más.

Con las aceptaciones logradas, el empresario caleño pasaría a controlar 30,71% de Nutresa y 31,5% de la compañía de seguros

Esta empresa del GEA tiene participaciones en Nutresa, Cementos argos, Celsia y Sura. Esta última le abriría la puerta a Celsia