MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los socios de Sura rechazaron una reforma a los estatutos que buscaba darle el poder a los socios de decidir el destino de la oferta

Ayer, en asamblea extraordinaria, se reunieron los socios de Grupo Sura en el Salón Gran Real del Hotel Marriott de Medellín, para deliberar en cuanto a la más reciente OPA presentada por Jaime Gilinski sobre Grupo Argos.

En el orden del día, a petición del empresario, se contempló la aprobación de una reforma al artículo 23 de los estatutos sociales. La intención del caleño era que se agregara un literal para que los accionistas pudieran decidir si vender o no la participación que tiene la sociedad en el emisor objeto de compra.

Sin embargo, la propuesta se rechazó y, como en ocasiones anteriores, será la Junta Directiva quien decida en torno a la oferta.

Según Diego Márquez, abogado especialista en derecho financiero y corporativo, no es usual ni adecuado que quienes terminen decidiendo el futuro de los activos e inversiones de la compañía sean los accionistas.

“Ese no debe ser el papel de los socios de una empresa. Para esto existe la Junta Directiva, cuyos miembros se encuentran capacitados y tienen la experiencia para actuar como administradores de la compañía”, mencionó.

Con el nuevo directorio nombrado esta semana, se prevé que sean los miembros independientes quienes tengan la última palabra en cuanto a la OPA, dentro de los que están Sebastián Orejuela Martínez, Luis Santiago Cuartas y José Luis Suárez.

“Dado lo reciente que ha sido el movimiento en las Juntas, lo más sano, tranquilo y razonable es que los miembros independientes tomen la decisión. Esa podría ser más neutral”, indicó Édgar Jiménez, especialista en Finanzas de la Universidad de los Andes y docente de la Universidad Jorge Tadeo Lozano.

Ya el presidente de Sura, Gonzalo Alberto Pérez, convocó a una nueva asamblea extraordinaria para el próximo 29 de junio, con el fin de evaluar los potenciales conflictos de interés de los miembros del órgano directivo al decidir sobre la OPA.

El otro frente en el que se ha venido desarrollando la disputa al interior del grupo paisa está en la multilatina de alimentos, Nutresa, pues renunciaron tres miembros de la junta de dicha empresa.

En el comunicado se dio a conocer que, durante la reunión de administradores del pasado martes, Juana Francisca Llano, presidente de Suramericana; Gonzalo Alberto Pérez, presidente de Sura; y Jorge Mario Velásquez, presidente de Argos, presentaron renuncia a sus cargos.

El mismo anuncio se hizo en Grupo Argos, pues Carlos Ignacio Gallego, presidente de Nutresa, y Gonzalo Alberto Pérez, presidente de Sura, renunciaron al directorio de dicha compañía.

Ahora el mercado está a la espera de conocer los planillos de propuestas para integrar las juntas de ambas empresas.

Las razones detrás de esta movida estarían centradas en designar a representes de otra índole, con el fin de evitar inhabilidades a la hora de decidir sobre la nueva y futuras intenciones de compra de Gilinski. “Que en un solo año veamos tres juntas diferentes era algo impensable y envía un mal mensaje a los accionistas y al mercado”, dijo Márquez.

Ante este panorama, Diego Palencia, vicepresidente de Investigaciones de Solidus Capital Banca de Inversión, resaltó el hecho de que la toma de decisiones en las corporaciones modernas requiera de juntas con la menor cantidad de conflictos de interés.

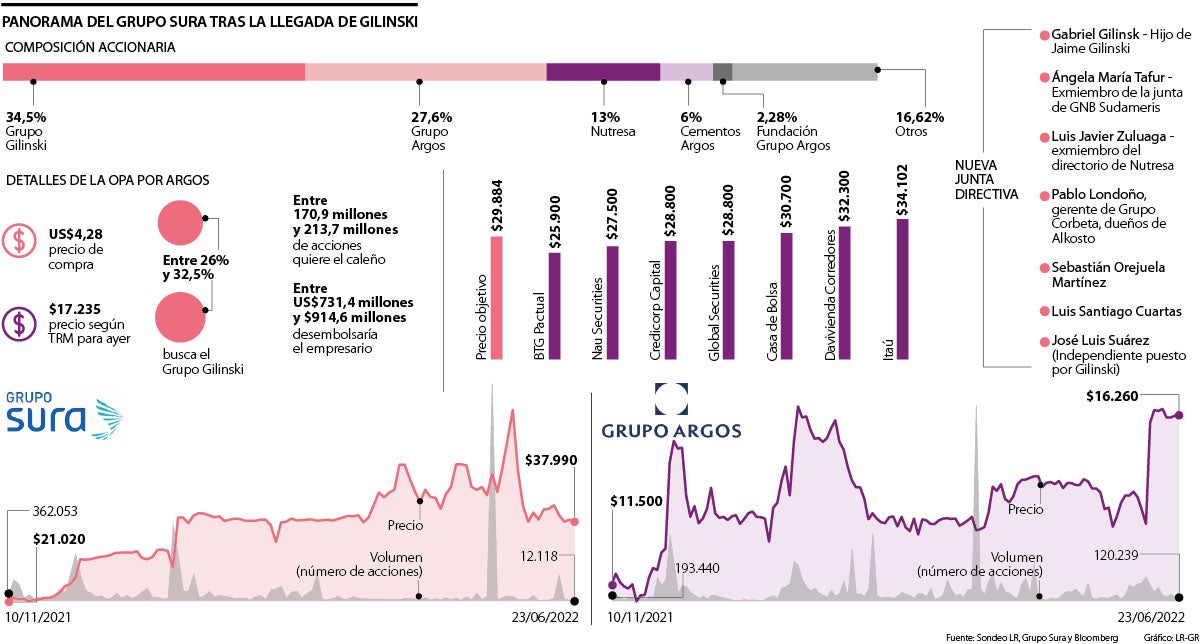

Con la nueva oferta, el inversionista caleño pretende entre 26% y 32,5% de los títulos en circulación del emisor, monto por el cual estaría dispuesto a cancelar US$4,28 por cada papel. En total, desembolsaría entre US$731,4 millones y US$914,6 millones, mientras que, en moneda local, el monto oscilaría entre $2,77 billones y $3,91 billones.

Según Wilson Tovar, gerente de Investigaciones Económicas en Acciones & Valores, “hay mucha liquidez para comprar grandes cantidades de acciones. Incluso, el mercado podría estar discutiendo la llegada de una oferta por Bancolombia. Sin embargo, esta nueva OPA es una especie de termómetro para saber qué tanto éxito podría tener si avanza en su idea. Si la respuesta del mercado le hace sentido, vendría una segunda oferta a un mejor precio”.

Tal como sucedió en las dos primeras intenciones de compra, la clave para alcanzar la meta serían las Administradoras de Fondos de Pensiones (AFP), quienes usualmente están casi que obligadas a vender debido al deber fiduciario al que deben responder, pues su trabajo trata de buscar la mayor rentabilidad posible para sus afiliados.

Los mayores socios del holding de construcción y energía son Sura, con 35,32%, y Nutresa, con 12,41% de las acciones ordinarias. Sin embargo, los diferentes fondos de las cuarto firmas completan el control de 12,45% de las especies en circulación.

Según datos de la Superintendencia Financiera de Colombia (SFC), los fondos de pensiones, que albergan los recursos de sus afiliados, poseen 88,6 millones de acciones ordinarias de Grupo Argos. A la cabeza está Porvenir, con 35,4 millones de títulos, seguida por Protección (30,7 millones), Colfondos (15,5 millones) y Skandia (6,95 millones).

Con estas cifras en mente, en caso de que las cuatro firmas administradoras de dichos fondos decidan vender, recibirían un total de US$379,5 millones o $1,51 billones. Cuando se analiza este valor por cada compañía, Porvenir vería entrar a sus portafolios US$151,6 millones o $603.537 millones; Protección, US$131,4 millones o $523.011 millones; Colfondos, US$66,6 millones o $265.134 millones; y Skandia, US$29,7 millones o $118.360 millones.

Así mismo, si el grupo paisa decidiera vender lo que posee en esta compañía, a sus cuentas entrarían más de US$1.354 millones.

Al desglosar las cuentas, se evidencia que, por las 234,2 millones de especies, o 35,6% de las acciones ordinarias de esta empresa, Inversiones Suramericana recibiría US$1.002 millones.

En el caso de Nutresa, tendría una liquidez de US$352,2 millones o $1,33 billones a cambio de los 82,3 millones de papeles que domina y que equivalen a 12,5% de los títulos comunes disponibles.

Aceptaciones de OPA llegan a 31.853, lo que equivale a 0,02% del máximo

En el tercer día del periodo de aceptación de la OPA por Grupo Argos, cuatro socios decidieron vender 10.154 acciones de la compañía. En total, la oferta ya acumula 31.853 especies, lo que equivale a 0,02% del máximo que pretende comprar Jaime Gilinski. Ayer, la acción ordinaria de esta compañía cerró a con un repunté de 0,06% hasta los $16.260. Cuando se analiza el comportamiento desde que volvió a negociarse en la Bolsa de Valores de Colombia (BVC), se evidencia un alza de aproximadamente 20%.

La familias formaron el Grupo Empresarial Antioqueño para protegerse de compras hostiles desde Jaime Michelsen

La decisión emitida por el juzgado 10 de Medellín abrió un nuevo subcapitulo en el que se deberá debatir el contenido de los autos

A la espera de que la BVC adjudique la segunda OPA sobre la multilatina de alimentos, el caleño alcanzó 30,71% de participación