MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Cada fracción se pagará a US$9,88 o $39.457, según la tasa de cambio para hoy. El grupo Gilinski ya presentó el proyecto de garantía

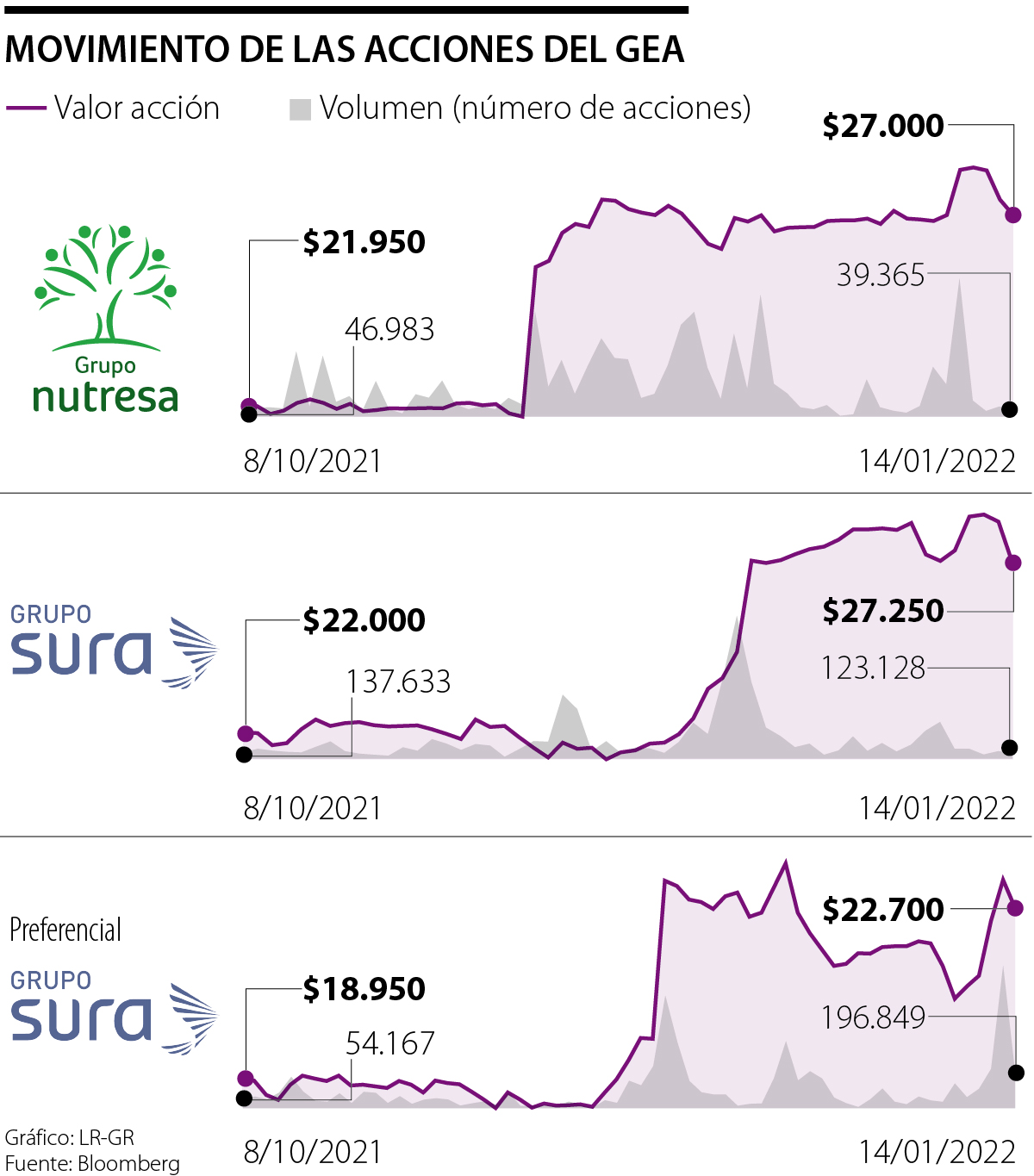

Hasta el viernes de esta semana tiene la Superintendencia Financiera de Colombia (SFC) para autorizar o no la nueva OPA presentada por el Grupo Gilinski para quedarse con hasta 6,25% adicional de Grupo Sura. Cada acción la pagará a US$9,88 o $39.457, según la tasa de cambio oficial vigente para este fin de semana.

Este precio se encuentra 56,94% por encima del precio que registraba el emisor cuando fue presentada la primera oferta ($25.140). Además, esta nueva oferta está 44,79% sobre la última cotización en el mercado de la acción ordinaria de Sura ($27.250) y 24,69% sobre lo que pagó Gilinski durante su primera OPA ($31.642,70).

Para Arnoldo Casas, director de Inversiones para Credicorp Capital, “Gilinski busca asegurar dos puestos en la Junta Directiva del Grupo Sura, con lo cual conseguiría mayor poder político para tomar decisiones, especialmente en lo que respecta a Bancolombia”.

Según el experto, indiscutiblemente el mercado va a subir mucho más de lo que lo ha venido haciendo, sobre todo en lo que atañe a emisores como el banco del GEA y Grupo Argos.

Ahora queda pendiente la confirmación de la transacción llevada a cabo por Nutresa, de la cual, parcialmente tiene 27,6%. Sin embargo, desde ya los expertos prevén una disminución en la liquidez de estos dos emisores en la Bolsa de Valores de Colombia (BVC).

El principal factor para que se produzca este comportamiento gira en torno a la cantidad de acciones que quedarían disponibles para ser transadas en el mercado público. Este fenómeno sería en todo caso menor de lo que se preveía, especialmente en cuanto a Nutresa, dado que el porcentaje que la oferta logró en la compañía de alimentos ni siquiera rozó el mínimo planteado.

De acuerdo con Valeria Álvarez, estratega de renta variable de Itaú Comisionista de Bolsa, la compañía volvería pronto a cotizarse a los niveles que registraba antes de la oferta.

“Aun así, este comportamiento también dependerá de las movidas que haga el management después de que se cumplan los procesos operativos. Lo que hemos visto hasta ahora es una mayor tracción en los emisores, por lo que no veo tan viable una salida del Msci Colcap a futuro”, sostiene la experta.

Uno de los referentes más recientes es el del Grupo Éxito, que pasó a manos de la brasileña GPA tras una OPA por 96,57% del total de las acciones de la empresa, lo cual representó 432,25 acciones que se encontraban disponibles.

Tras culminar este proceso en noviembre de 2019, en medio del rebalanceo del índice Colcap para su transición hacia el Msci Colcap, el Grupo Bolívar entró en reemplazo de la cadena de almacenes. Esto como consecuencia de una baja negociación de sus papeles, los cuales dejaron de transarse como se venía haciendo, luego del cambio de dueño.

Un hecho similar experimentó Cemex Latam Holdings. Luego de la OPA, la subsidiaria indirecta de la cementera mexicana se quedó con 89,3% de las especies ordinarias, y CLH con 3,6%. Esto significó que solamente 7,1% del total de acciones de la empresa está en manos de accionistas diferentes a la cementera, puesto que Cemex ostenta 92,9% de la participación.

Catalina Tobón, gerente de Investigaciones Económicas de Skandia, asegura que “si no se deslistan, podría haber, en principio, una menor liquidez mientras se clarifica cómo sería el manejo en términos de responsabilidad social, ambiental y de gobierno corporativo por parte de los principales socios de la empresa”.

Una reciente nota de mercado publicada por la Dirección de Estructuración de Mercados de Capitales de Bancolombia considera que solo estas dos acciones verían reducida su participación en aproximadamente 3,2%, mientras que el resto de las especies se verían favorecidas con los cambios más grandes, lo que se reflejaría en las que más peso tienen hoy.

Para los analistas, Bancolombia ordinaria y preferencial, Ecopetrol e Interconexión Eléctrica S.A. verían las mayores ganancias. Sin embargo, los efectos podrían tardarse un poco más debido a que la puja empresarial todavía se extendería ante nuevas adquisiciones.

Jaime Gilinski solicitó una auditoría externa tras evidenciar la existencia de tres contratos con Grupo Bolívar, Munich RE y Cdpq

Las cifras de la empresa de alimentos son un tanto diferentes, gracias a que los cuatro decidieron vender 89 millones de papeles