MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

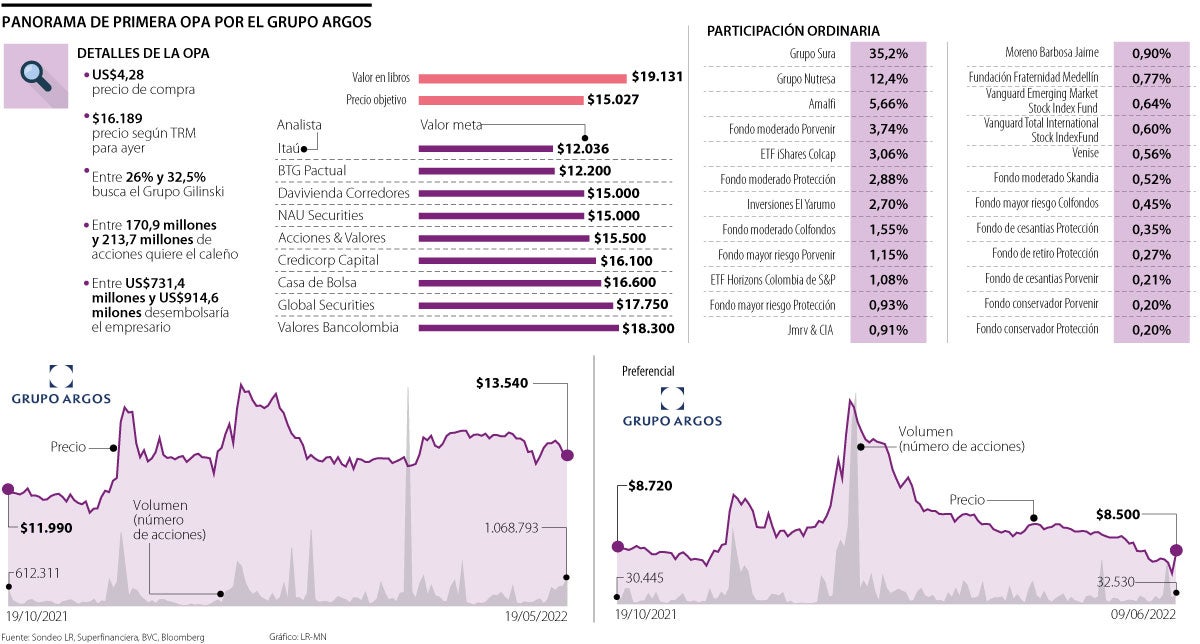

El inversionista pretende entre 26% y 32,5% de los títulos en circulación del emisor. Se pagará por cada papel US$4,28 o $16.189

Con la publicación del primer aviso de oferta pública por Grupo Argos, se conoció que el periodo de aceptación de OPA durará 10 días hábiles, contados a partir del 21 de junio y hasta el 6 de julio, dos días después de que se lleve a cabo la segunda vuelta de las elecciones presidenciales, cuyos candidatos son Gustavo Petro y Rodolfo Hernández. Difundida esta información, la acción de dicho emisor volverá a negociarse en la Bolsa de Valores de Colombia (BVC) el próximo lunes tras una subasta de volatilidad que podría representar un aumento significativo de la especie ordinaria.

El inversionista pretende entre 26% y 32,5% de los títulos en circulación del emisor, equivalente a entre 170,9 millones y 213,7 millones de acciones. El oferente pagará por cada papel US$4,28 o $16.189 según la Tasa Representativa del Mercado (TRM) para ayer. En total, desembolsaría entre US$731,4 millones y US$$914,6 millones, mientras que, en moneda local, el monto oscilaría entre $2,77 billones y $3,91 billones. Sin embargo, Gilinski podrá modificar los mínimos y máximos de la compra si estos no se ajustan a lo mencionado anteriormente.

Los socios de la compañía que decidan vender podrán manifestar su intención a través de cualquier comisionista de bolsa. Si bien los gastos en que incurran los accionistas para la aceptación y liquidación de la OPA correrán por cuenta de cada uno, el oferente acordó, como en las compras anteriores, que este pagará dicha comisión a las siguientes firmas: Servivalores GNB Sudameris, Acciones & Valores, Alianza Valores, Bbva Valores, Casa de Bolsa, Credicorp Capital, Global Securities y Larrain Vial.

Con el desarrollo de esta nueva oferta se abre un nuevo capítulo en la jugada corporativa de Gilinski, la cual dio inició el pasado 11 de noviembre. Su intención es adueñarse de una muy buena parte del otrora Sindicato Antioqueño, acabando el enroque que sostienen compañías como Grupo Sura, Grupo Nutresa, Grupo Argos, Cementos Argos, Celsia, la AFP Protección, Enka de Colombia, y la joya de la corona, Bancolombia.

Si bien en la empresa de seguros e inversiones ya ostenta 34,5%, y 30,8% en la multilatina de alimentos de participación, la más reciente ronda de compra desarrollada en el mercado público no fue tan exitosa como preveía el comprador. La oferta por Inversiones Suramericana solo le dio 2,99% adicional a Gilinski, mientras que la de Nutresa fue declarada desierta, debido a que ni siquiera llego al mínimo planteado en el cuadernillo inicial.

Wilson Tovar, director de Investigaciones Económicas en Acciones & Valores, aseguró que el hecho de que decida realizar esta oferta en los tiempos mencionados, evidencia la importancia de dos factores a la hora de hacer efectiva la transacción. Por un lado, se encuentra el movimiento del dólar, cuya cotización marca el nivel de la oferta en moneda local;y, en segundo lugar, está el desarrollo del panorama económico internacional.

“Si los compradores prevén que por ciclo económico y factores como la inflación y el aumento de tasas por parte de los bancos centrales el mercado local y los títulos como Argos se van a desvalorizar, muchos de ellos van a preferir obtener cierta rentabilidad ahora y no arriesgarse a que en un futuro cercano pierdan valor sus inversiones”, agregó el experto.

De hecho, si el grupo paisa decidiera vender lo que posee en esta compañía, a sus cuentas entrarían más de US$1.354 millones o $5,12 billones, si se convierte a moneda local. Al desglosar las cuentas, se evidencia que, por las 234,2 millones de especies o 35,6% de las acciones ordinarias de esta empresa, Inversiones Suramericana recibiría US$1.002 millones o $3,79 billones. En el caso de la empresa de alimentos, esta tendría una liquidez de US$352,2 millones o $1,33 billones a cambio de los 82,3 millones de papeles que domina y que equivalen a 12,5% de los títulos comunes disponibles.

Así mismo, tal como sucedió en las dos primeras intenciones de compra, la llave para alcanzar la meta serían las Administradoras de los Fondos de Pensiones (AFP), quienes usualmente están casi que obligadas a vender debido al deber fiduciario al que deben responder, pues su trabajo trata de buscar la mayor rentabilidad posible para los afiliados a los mismos.

Actualmente, los mayores socios de este emisor son Sura, con 35,32%, y Nutresa, con 12,41% de las acciones ordinarias. Sin embargo, los diferentes fondos de las cuarto firmas completan el control de 12,45% de las especies en circulación.

Entre estas lideran el fondo de moderado de Porvenir, con 3,74%; seguido por el fondo moderado de Protección, con 2,88%; el fondo moderado de Colfondos, con 1,55%; el fondo de mayor riesgo de Porvenir, con 1,15%; el fondo de mayor riesgo de Protección, con 0,93%; y el fondo moderado de Skandia, con 0,52%.

Otros de los participantes que podrían, eventualmente, decidir salir de su tajada son los accionistas minoritarios y extranjeros a través del fondo bursátil iShares Colcap, que posee 3,06%, y el fondo Horizons Colombia Select de S&P, con 1,08%. A estos se suman otros actores como Amalfi, que posee 5,66%; Inversiones El Yarumo, que tienen 2,70%; Jmrv & Cia, con 0,91%; y Fundación Fraternidad Medellín, con 0,77%.

Al respecto, Diego Palencia, vicepresidente de Investigaciones y Estrategia de Solidus Capital, aseguró que este paso intermedio en Argos pone en evidencia, desde el punto de estructura de capital y finanzas corporativas, el interés de Gilinski por la entidad financiera del grupo.

“El precio ofrecido por dicha compañía refleja una estrategia similar al resto de las OPA, en las cuales ha buscado aprovechar los desequilibrios del valor intrínseco de la acción en función de un precio barato en pantalla. Aquí comienza una nueva temporada en torno a la búsqueda del comprador por controlar el GEA”, concluyó.

Gilinski podrá prorrogar el plazo inicial por una sola vez y con antelación de al menos tres días hábiles al vencimiento de la oferta. Una OPA competitiva debería llegar tres días antes.

First Abu Dhabi Bank respalda 50% de la oferta de Gilinski sobre Argos

El Grupo Gilinski presentó a inicio de esta semana una garantía bancaria por US$461,3 millones, cifra respaldad por el First Abu Dhabi Bank y requisito para que la misma oferta de adquisición fuera aprobada. Este total equivale a 50% de lo que pagaría en total el empresario caleño por el máximo de las acciones que busca en una de las joyas del Grupo Empresarial Antioqueño (GEA). Para realizar este cálculo se tuvieron en cuenta la cantidad de especies en circulación y el valor que le dio el comprador a cada papel.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’