MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

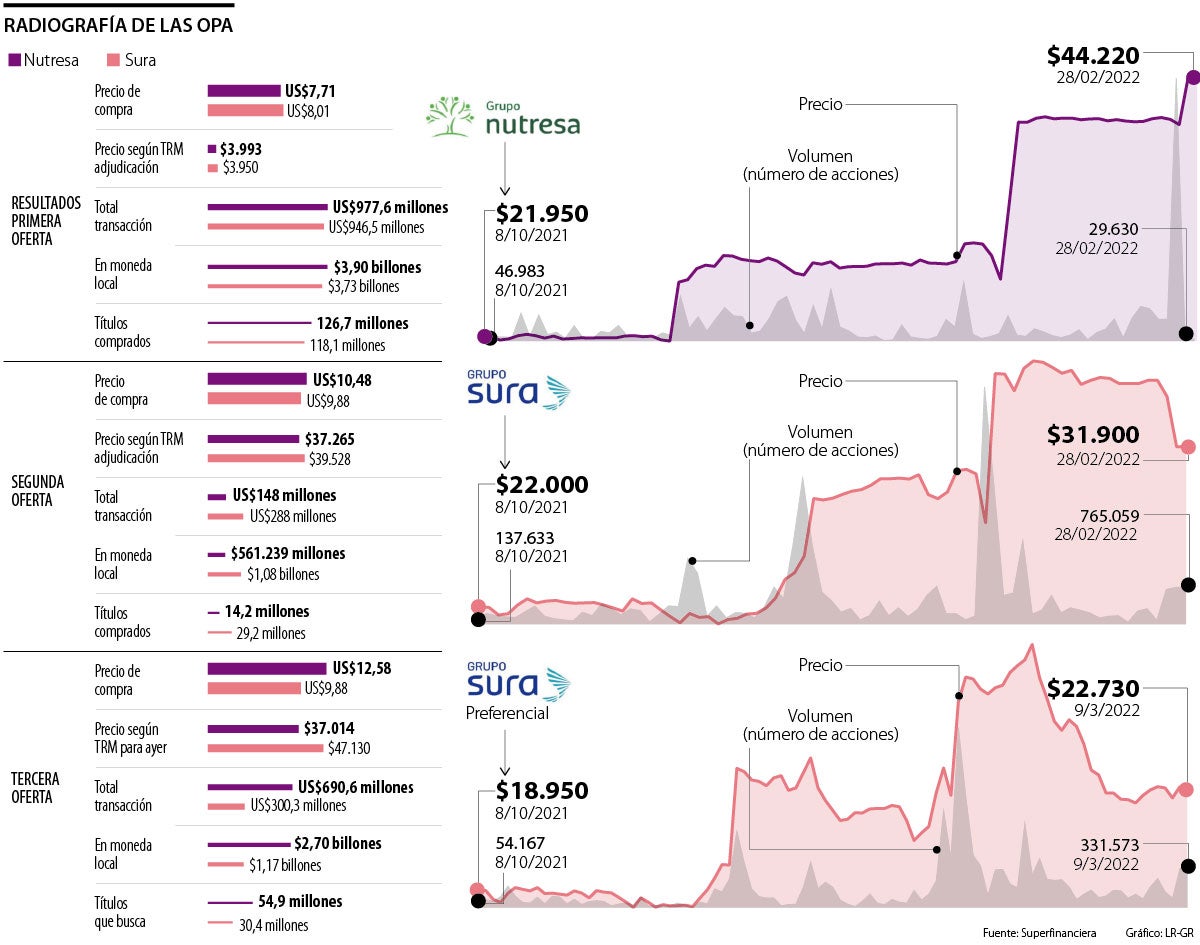

La intención del Grupo Gilinski es que el retorno pase de ser de $784 a $1.892. La SFC aún se debe pronunciar frente a terceras OPA

El próximo 25 de marzo será un día clave para el Grupo Sura, no solo porque Jaime Gilinski llega a la primera asamblea ordinaria de accionistas, sino porque sería decisiva la decisión que se tome en torno al dividendo a repartir para cada accionista.

Por ahora, se conoce que el empresario caleño tiene lista una propuesta en la que busca aumentar el dividendo. Su intención sería, naturalmente, generarles una mayor rentabilidad a los socios, pero también allanar el terreno para presionar la venta del porcentaje que poseen en Nutresa.

Hoy el panorama le favorece, gracias a que la semana pasada la Bolsa de Valores de Colombia (BVC) adjudicó la segunda ronda de OPA, ratificando al Grupo Gilinski como el mayor accionista de la empresa de seguros e inversiones, con 31,6%.

En total, el empresario caleño logró comprar 29,2 millones de especies a través de 1.763 aceptaciones de OPA, con lo cual completó el total que buscaba abarcar (6,25%). De este modo, sumó 7,74% a la participación que consiguió inicialmente.

Según Wilson Tovar, gerente de investigaciones económicas de Acciones & Valores, esta intención puede tener dos mensajes. “Por un lado, muestra un rumbo mucho más amigable con los pequeños inversionistas, pensando en que Gilinski quiere hacer más rentables las acciones de los minoritarios. Además, en el mercado quedaría un menor flotante, lo que seguiría presionando la idea de vender”, dijo el experto.

Así mismo, Tovar considera que lo que pretende el empresario caleño es que los copropietarios se den cuenta de que tienen una caja ilimitada, por lo que buscaría llegar a su objetivo sin importar lo que pueda ocurrir. “Está sentando un precedente que ha llevado a reaccionar a otros emisores, como el Grupo Bolívar”, concluyó.

Si bien Inversiones Suramericana propuso destinar 51,9% de las utilidades disponibles al pago de dividendos, el nuevo miembro del Grupo Empresarial Antioqueño (GEA) propondrá aumentar dicho rubro a 70% del total. Cercanos al inversionista aseguraron que el dividendo a proponer sería de $1.892 por acción.

Sin embargo, LR calculó que, dado que el monto disponible para distribuir es de $875.309 millones, según lo publicado en la Superintendencia Financiera de Colombia (SFC), de acogerse la propuesta, la compañía ya no pagaría $454.115 millones, sino $612.716 millones.

Si se divide ese monto entre las 579,2 millones de acciones a las que se les pagará dicho retorno, la suma a desembolsar sería de $1.057,81, y no de $784, como lo había propuesto inicialmente el emisor.

Para algunos expertos, los movimientos del grupo caleño dentro de este emisor dependerán del número de asientos que logre en las juntas directivas de la compañía. “Desde el ángulo de la administración, va a buscar optimizar muchos de los gastos que mantiene el grupo y desarrollar los planes que se irán conociendo cuando entre de lleno en cada emisor”, dijo Arnoldo Casas, director de Inversiones para Credicorp Capital.

Esta tesis la apoya Luis Carlos Bravo, especialista en Finanzas, máster en Economía de la Universidad de los Andes y profesor de Inalde Business School, quien considera que esta es una señal del tipo de negocio que va proponer el nuevo socio. “Evidentemente es una decisión que le gusta más a los pequeños aliados”, expresó.

La billetera de Gilinski

Una vez más, el Grupo Gilinski tomó por sorpresa al mercado, tras presentar un tercer set de OPA para seguir avanzando en su objetivo de tener una posición preponderante en el GEA. Para ello, estaría listo para desembolsar hasta US$991 millones, esto si se cumplen sus más altas expectativas en esta nueva compra.

Dicho flujo de capital se sumaría a los más de US$2.400 millones que ha pagado el empresario caleño hasta el momento. De hecho, en la primera oferta llegó a entregar US$1.924 millones o $7,63 billones, según el precio de adjudicación final. En el caso de Sura, puso US$946 millones, y para Nutresa, entregó US$977 millones.

Para la segunda ronda, el valor en dólares ascendería a US$506 millones, de los cuales US$148 millones irían para los socios de la multilatina de alimentos y US$357 millones para los copropietarios de la empresa de seguros e inversiones. En términos de pesos colombianos, el mercado recibiría $1,97 billones más de lo que lo ha hecho hasta ahora.

La nueva propuesta por la empresa de seguros y gestión de capital busca entre 5,2% y 6,5%, pagando un total de US$9,88 por cada título, mismo valor que había ofrecido en la segunda OPA lanzada por el mismo emisor.

Sin embargo, en el caso de Nutresa, Gilinski aumentó la oferta a US$12,58, para quedarse con un máximo de 12% adicional. La oferta que cerró sobre US$10,48 por las mismas especies.

El público inversionista sigue a la espera de que la SFC autorice la transacción con la que el comprador pretende abarcar hasta 38% en Sura y 42,7% en Nutresa. Una vez despejado el camino, el oferente tendrá que publicar tres avisos de oferta de forma masiva, mientras que, en paralelo, ambos papeles podrán volver a cotizar en el mercado público, con lo cual se espera un nuevo repunte que llevé su precio a nuevos máximos.

Acciones de Nutresa en la BVC están 148,61% sobre su valor en libros

Si se observa el valor de la acción de Nutresa en los libros contables ($17.787), se evidencia que en el mercado público los títulos del emisor se encuentran 148,61% por encima de lo que se contempla corporativamente. En términos reales, la brecha es de $26.433, teniendo en mente un precio en la Bolsa de Valores de Colombia (BVC) de $44.220. Otros de los papeles que se han beneficiado son los de Bancolombia, los cuales están 33% sobre el valor contable, mientras que los preferenciales se mueven 21% por arriba.

Su participación líder en Sura le permite tener cierta injerencia indirecta en la entidad financiera, donde esta empresa posee 46%

En Nutresa se vendieron 555.309 papeles para un total de 0,79% del total de porcentaje adicional que quiere obtener el Grupo Gilinski