MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Entre los pequeños socios destacan el Grupo Corbeta y el ETF iShares Colcap. Este lunes vence el plazo para salir de títulos en la OPA

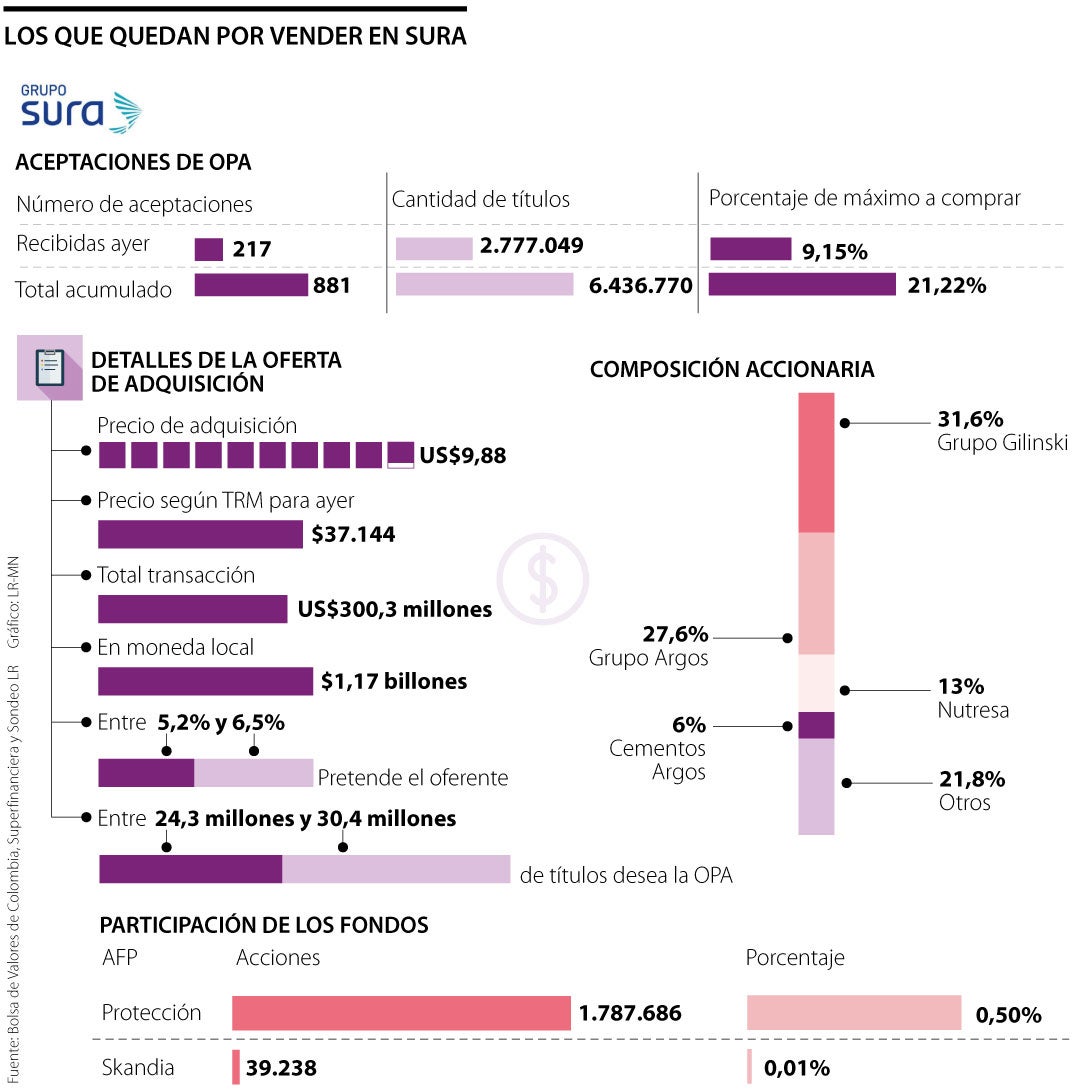

El próximo lunes finaliza el periodo de aceptación de la OPA por Grupo Sura. Hasta el momento, 881 socios han vendido 6,43 millones de acciones, lo que equivale a 21,22% del máximo que pretende Jaime Gilinski y 1,38% del total de acciones en circulación. Sin embargo, los últimos días suelen ser los de mayor flujo de interesados en conseguir una rentabilidad inmediata.

La composición accionaria se encuentra liderada por el Grupo Gilinski, con 31,6%, seguido por Grupo Argos, con 27,6%; Grupo Nutresa, con 13%; Cementos Argos, con 6% y Fundación Grupo Argos, con 2,28%. El monto restante, que asciende a 21,8%, se encuentra en manos de copropietarios minoritarios.

Sin conocerse una tabla actualizada del número de acciones que poseen los socios de la empresa de seguros e inversiones, se prevé que ese 21,8% se encuentre repartido entre Alkosto o Grupo Corbeta, con 2,14%; el fondo bursátil iShares Colcap, con 1,82%; el fondo bursátil Horizons Colombia Select de S&P, con 1,28% y la Fundación Fraternidad Medellín, con 1,09%. Todos siguen siendo susceptibles a salir de su participación.

Aunque con un pedazo muy mínimo, en este grupo también entrarían a jugar las Administradoras de Fondos de Pensiones (AFP) a través de los diferentes vehículos mediante los cuales gestionan el dinero de sus afiliados. Según cifras de la Superintendencia Financiera de Colombia (SFC) al cierre de marzo, Protección tiene 1,78 millones de especies equivalentes a 0,50% de la compañía, mientras que Skandia posee 39.238 títulos que representan 0,01% de participación.

De hecho, entre diciembre de 2021 y enero de 2022, ambas pasaron de tener 26,5 millones a 10,09 millones de títulos, lo cual representa más de 2,15% de participación en esta compañía. Al cierre del último mes del año, los cuatro fondos registraban 86,96 millones de especies.

Si se mira a detalle la posición actual de Protección, que a su vez hace parte del Grupo Empresarial Antioqueño (GEA) (los mismos dueños de Sura, Nutresa, Argos y Bancolombia), pasó de tener 21,30 millones a 9,67 millones de acciones, mientras que entre enero y marzo se evidencia la venta de 7,88 millones de especies.

En el caso de Skandia, dicha firma pasó de tener 5,27 millones a 420.000 papeles; es decir, 5% de la participación de este sector en dicho emisor. Cuando se analizan las mismas cifras entre el primer y el tercer mes del año, existe una salida de 380.762 acciones.

En la primera ronda de compra del empresario caleño, los fondos totalizaron ganancias por $2,75 billones. Allí, Porvenir recibió $1,50 billones, Colfondos $403.601 millones, Protección $367.951 millones y Skandia $153.612 millones. En el caso del segundo round de Gilinski, Protección llegó a recibir $293.648 millones, mientras que Skandia totalizó $14.263 millones.

Para Luis Carlos Bravo, especialista en Finanzas, máster en Economía de la Universidad de los Andes y profesor de Inalde Business School, los principales beneficiados con ambas OPA son los accionistas minoritarios, muchos de los cuales se encontraban de forma indirecta a través de los fondos, tanto obligatorios como voluntarios y de inversión colectiva.

Sin embargo, el destino de la tercera propuesta de compra de Gilinski parece incierta. Grupo Argos ya anunció que no venderá su participación en Nutresa y Sura argumentando análisis técnicos y estratégicos presentados por J.P. Morgan y otros asesores, entre otras consideraciones. Se prevé que Cementos Argos emita un pronunciamiento similar en torno a 6% que tiene en la empresa de seguros e inversiones.

Así mismo, la asamblea de Nutresa dejó en el limbo la decisión luego de que la Junta Directiva no lograra un quorum mínimo para analizar la oferta y tomar una decisión final. Aunque los mismos socios podrían plantear nuevas herramientas para deliberar, el tiempo se agota y no se han hecho anuncios adicionales al divulgado el pasado jueves.

Al respecto, Andrés Moreno, analista financiero y bursátil, aseguró que “Gilinski va a lograr su objetivo y va a terminar de secar todo lo que hay, recogiendo la oferta insatisfecha que quedó de la primera y segunda OPA, sumado a quienes no vendieron esperando un mejor precio. Por lo menos va a sumarle 5% a la posición que tiene hoy”.

Una vez culmine la compra, la Bolsa de Valores tiene cinco días para adjudicar los títulos.

La OPA por Nutresa va hasta el 16 de mayo

El pasado lunes se dio a conocer la extensión de la tercera OPA presentada por el Grupo Nutresa, empresa en la que Jaime Gilinski posee 30,8%. La fecha límite irá hasta el próximo 16 de mayo, completando así los 27 días hábiles de transacción. Hasta el momento, el empresario caleño solo ha alcanzado 369.038 acciones o 0,67% del máximo que busca adquirir (12%); no obstante, la posibilidad de que termine liderando la compañía se mantiene latente debido al limbo en el que se encuentra la decisión de Grupo Sura frente a la compra.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa