MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

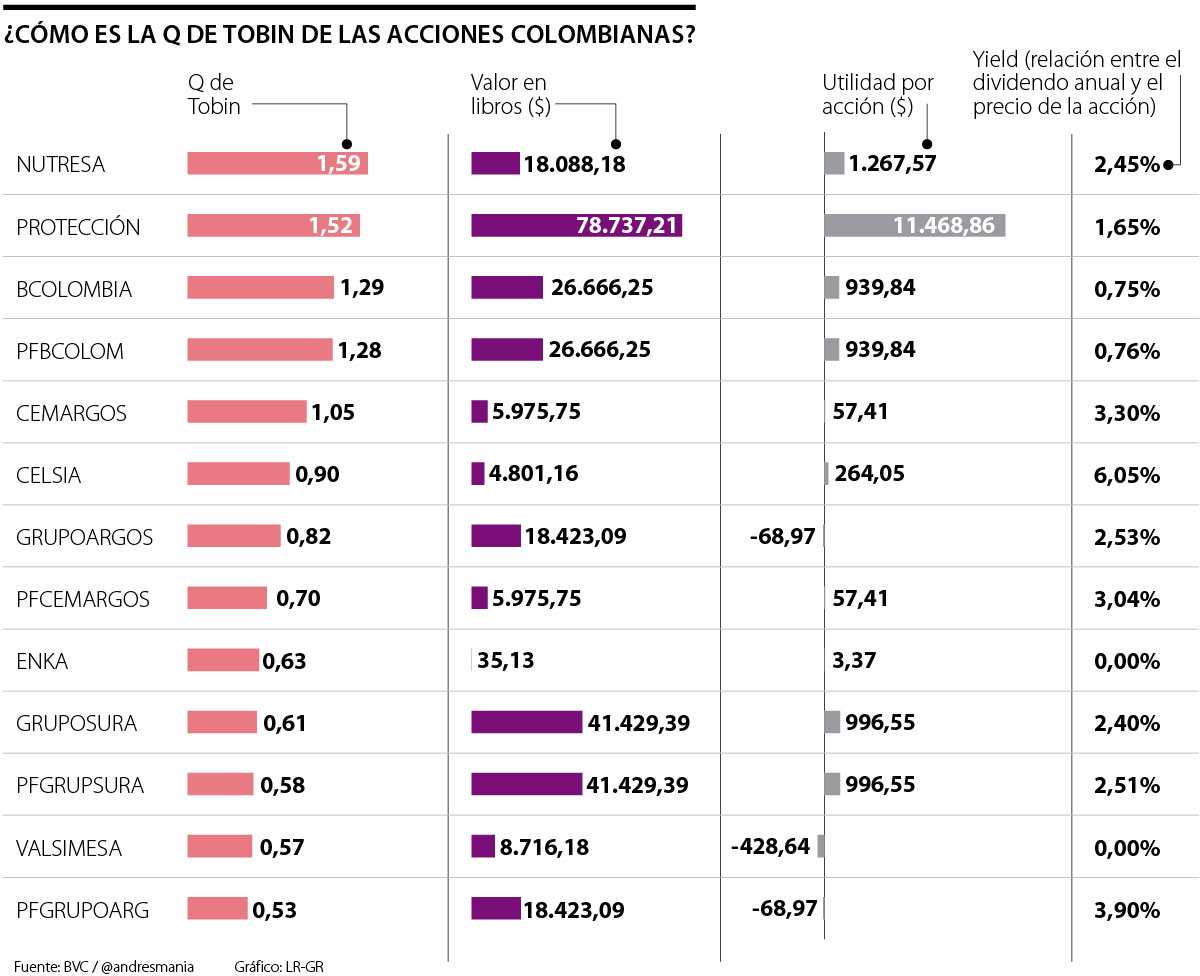

La Q de Tobin muestra la relación entre el precio de cierre del activo en el mercado y su valor en libros. Es decir, cuántas veces el mercado reconoce el valor patrimonial del activo

Si usted es uno de los 7.938 tenedores de acciones de Grupo Argos, debe saber que cada uno de esos títulos tiene un valor de $15.420, de acuerdo con su comportamiento en la última jornada en la Bolsa de Valores de Colombia (BVC). Pero si vamos a los libros, este valor es superior; asciende a $18.423. Eso mismo sucede con la acción preferencial de la compañía, que tiene un precio de negociación de $10.270.

Para mirar cuán por debajo o por encima está el precio de una acción frente a su valor contable se usa la Q de Tobin, llamada así porque quien introdujo el concepto en 1969 fue el economista estadounidense, James Tobin, quien recibió el Premio Nobel en 1981 por su análisis disruptivo de los mercados financieros y sus relaciones con las decisiones de gasto, empleo, producción y precios.

Este indicador muestra la relación entre el precio de cierre del activo en la bolsa con el precio en libros. Es decir, cuántas veces el mercado reconoce el valor patrimonial del activo. Si la acción está sobrevaluada, la Q Tobin será mayor a 1 y si está subvaluada, el indicador será menor a 1.

“Este es solo uno de los instrumentos para empezar a mirar si las acciones pueden estar baratas o caras”, agregó Omar Suárez, gerente de estrategia de renta variable en Casa de Bolsa.

Para las acciones ordinaria y preferencial de Grupo Argos, este indicador es 0,82 y 0,53, respectivamente.

En el caso de Grupo Sura, su acción ordinaria se negoció a $25.150 en la última jornada antes de su suspensión, mientras que su valor en libros asciende a $41.429,39. El título preferencial de la compañía se cotiza a $23.320. La Q de Tobin para ellos es 0,61 y 0,58.

“Se destaca el bajo valor que tienen los grupos Argos y Sura en Q de Tobin. Las dos deberían estar por lo menos en 1”, dijo Andrés Moreno, analista financiero y bursátil.

Incluso, el precio objetivo promedio registrado por Bloomberg para la acción ordinaria de Sura es $28.720, más de $3.500 por encima del cierre del título antes de su suspensión. Lo mismo pasa con el precio objetivo promedio para la especie preferencial, de $28.800.

El dato de precio objetivo que brinda Bloomberg es la cotización hipotética que un activo financiero debería alcanzar según su análisis bursátil. Un indicador que puede sumarse a la Q de Tobin a la hora de tomar decisiones de inversión.

El indicador de Q de Tobin por debajo de 1 se repite en las especies de otras compañías del Grupo Empresarial Antioqueño (GEA), como Cementos Argos (preferencial), Celsia, Enka y Valores Simesa, que registran una distorsión en sus precios en bolsa.

Un caso diferente sucede con el título de Grupo Nutresa. Después de la reanudación en su negociación, la acción ha aumentado 6,5% a $28.500 en la BVC, un precio que está por encima de su valor en libros, de $18.088,18. La Q de Tobin es superior a las anteriores, de 1,59. El precio de la cotización en la BVC también supera el objetivo promedio de Bloomberg, de $28.029.

El indicador de Q de Tobin por encima de 1 se repite con Bancolombia (preferencial y ordinaria), Protección y Cementos Argos (ordinaria), acciones que están por encima del valor en libros.

“Lo lógico sería que el valor en libros fuera igual al precio de una compañía en bolsa. Pero como no lo es, la Q de Tobin es un indicador de generación de valor de la compañía. Sin embargo, en ocasiones el mercado tiene la concepción de que, si la Q de Tobin está por encima de 1, el activo es caro y si está por debajo es barato. Pero no necesariamente es así. El indicador no debe verse de forma individual, sino sumarlo a otros para definir una inversión”, dijo Diego Franco, jefe de Inversiones en Franco Capital Management LLC.

Son 15 las especies que tienen un indicador de Q de Tobin por encima de 1. Canacol Energy es el título con el dato más alto, de 2,47, seguida por Ecopetrol (2,05), Promigas (2,00), ISA (1,86) y GEB (1,71).

Las OPA impulsan el mercado

La BVC vivió un rally a mediados de la semana pasada. El índice Msci Colcap subió hasta 6% el miércoles, la mayor cantidad en el mundo después del índice Merval de Argentina, según datos compilados por Bloomberg. El repunte fue el más alto desde marzo de 2020, luego de que el Grupo Gilinski hizo su segunda oferta en menos de un mes para comprar Grupo Sura.

A pesar de ello, el comportamiento en la última jornada fue mixto y el Msci Colcap bajó 0,62% a 1.431,94 unidades.

Probabilidad de que Nutresa pase a manos de los Gilinski ha caído de 75% a 64%

Diego Alexander Restrepo, Ph.D. en Economía y Finanzas de la Universidad de Binghamton y jefe del Departamento de Finanzas de Eafit, analizó la probabilidad de éxito de la OPA de Nutresa para los Gilinksi. Según Restrepo, esta ha pasado de 75% a 64%, cifra aproximada de acuerdo con el modelo propuesto por William Samuelson y Leonard Rosenthal. Según este, el precio al cual se negocie la acción en los días durante el periodo de recepción de ofertas de la OPA tiene información valiosa para inferir la probabilidad de éxito.

La acción concluyó antes de ser suspendida a $13.540. El periodo de aceptación de oferta irá del 21 de junio hasta el 6 de julio

Durante el primer set, el empresario caleño pagó US$977,6 millones o $3,90 billones por 126,7 millones de acciones ordinarias

Analistas consultados explicaron que las especies de las compañías del GEA perderían liquidez al finalizar las segundas ofertas