MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Desde el próximo 29 de noviembre hasta el 17 de diciembre los accionistas tienen plazo para dar una respuesta definitiva

La Oferta Pública de Adquisición (OPA) por el Grupo Nutresa sigue su curso natural: ayer se cumplió el plazo para que Nugil, del Grupo Gilinski, publicara los avisos exigidos por la Superintendencia Financiera. Ahora resta esperar la iniciativa de los accionistas mayoritarios para ver si se lleva a cabo la operación.

Para los socios minoritarios, La República ha publicado una serie de informes con el fin de que tomen la mejor decisión para su bolsillo, pues desde el próximo 29 de noviembre hasta el 17 de diciembre los accionistas tienen plazo para dar una respuesta definitiva.

Quienes decidan no vender no deberán manifestar su decisión, simplemente pueden conservar sus especies sin realizar trámites.

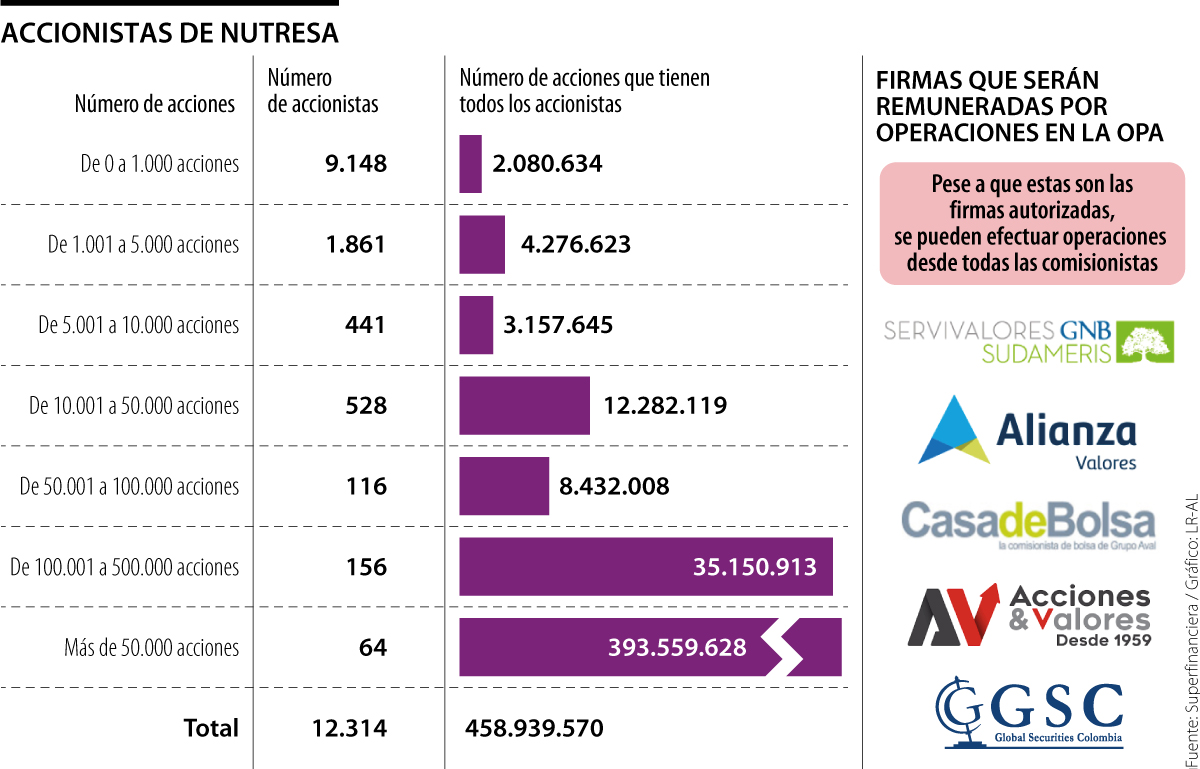

Cinco firmas comisionistas de bolsa serán remuneradas al efectuar operaciones dentro de la OPA: Servivalores GNB Sudameris (del Grupo Gilinski), Alianza Valores, Casa de Bolsa, Acciones & Valores y Global Securities.

Sin embargo, el documento de la OPA establece que "los destinatarios podrán formular aceptaciones a través de cualquier sociedad comisionista de bolsa miembro de la Bolsa de Valores de Colombia (BVC) dentro del periodo de aceptaciones. Las aceptaciones deberán ser remitidas bajo los procedimientos indicados por la BVC mediante el Instructivo Operativo que expida para tal efecto".

Para facilitar el acceso de los destinatarios a la OPA, el oferente ha acordado ciertas sociedades comisionistas de bolsa (nombradas anteriormente) pagar las comisiones correspondientes a las aceptaciones adjudicadas en los términos acordados entre dichas sociedades comisionistas y el Oferente.

Para vender deberá ponerse en contacto con su corredor de bolsa y expresarle su deseo de vender. Después debe esperar una aprobación de la comisionista. “Una vez se da la aprobación de venta, no hay reversa, el accionista ya debe vender, este es un compromiso adquirido. Existe la posibilidad de que en la OPA haya una contraoferta, se puede ir a la contraoferta, el accionista no está obligado a venderle a la oferta por la que ya fue aprobada su operación”, explicó Felipe Campos, director de Investigaciones de Alianza Valores y Fiduciaria.

"Interesante que averigüen si su firma comisionista tiene alguna clase de convenio con las empresas que van a operar en la OPA de Nutresa. Hay cinco autorizadas, pero las que no están autorizadas pueden tener convenios y desde allí se puede efectuar la operación”, expresó Andrés Moreno, analista bursátil y asesor financiero.

Si pese a que es posible hacer las operaciones desde todas las firmas, usted prefiere operar desde las empresas listadas en el documento de la OPA, el paso a seguir es el traslado de sus acciones a una de las firmas que operará en la OPA. Para esto debe contactar a una de las compañías autorizadas y manifestar su deseo por entrar a participar como afiliado, después debe ponerse en contacto con su corredor de bolsa y, a través de una carta, pedir que sus títulos sean trasladados a otra firma. Este proceso no deberá tardar más de 30 días.

Si debe hacer el traslado de títulos, tendrá que pedir a las comisionistas que el proceso se lleve a cabo lo más pronto posible, pues después del 17 de diciembre ya no tendrá la posibilidad de pedir autorización para su participación en la OPA y deberá conservar la especie o venderla en la Bolsa al precio que establezca el mercado.

La rentabilidad de las operaciones

Hay tres escenarios posibles para los accionistas de Nutresa: vender dentro de la OPA, vender en el mercado y no vender. Alianza Valores calculó que para aquellos que vendan en la OPA la rentabilidad será de aproximadamente 38%, por el precio que ofrecen los Gilinski (incluso puede ser más si hay una contraoferta). Para aquellos que vendan en el mercado, la utilidad ronda 23%, mientras que quienes no vendan no tendrán una utilidad inmediata y se arriesgan a que el precio del título suba o baje después de la operación. Aunque es incierto, históricamente, las acciones suelen caer después de una OPA.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Previo al encuentro, la compañía ratificó su cambio en el número de miembros independientes y patrimoniales en la Junta Directiva

Los accionistas de Sura y argos van a recibir acciones de los mismos grupos, como una ‘recompra’