MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El documento señala que IHC no haría más ofertas en este momento, pero queda abierta la posibilidad de que se hagan en el futuro

En medio de la Oferta Pública de Adquisición presentada por International Holding Company (IHC) sobre Grupo Nutresa, mucho se ha especulado sobre la posibilidad de que la compañía árabe lance más ofertas por otras empresas del Grupo Empresarial Antioqueño (GEA).

Con la publicación del cuadernillo de la oferta la semana pasada, IHC esclareció algunos puntos, incluyendo que esta oferta la hace de manera independiente.

Dentro del documento también se aseguró que “a la fecha y bajo las condiciones a hoy, el oferente no tiene la intención de formular ofertas por sociedades relacionadas con el Emisor”. Lo anterior dejaría por fuera una OPA por compañías como Argos o Sura en el corto plazo, que son sociedades relacionadas a Nutresa, dado su enroque empresarial.

Sin embargo, y tal como lo señalan abogados y expertos en el tema, en el cuadernillo también se deja abierta la posibilidad de que la compañía árabe compre acciones de esas empresas en un futuro, bien sea a través de la Bolsa directamente o con una OPA, pues más adelante, en el documento, se señala que “. En relación con sociedades listadas en bolsa, el oferente, como cualquier otro inversionista, podrá evaluar la conveniencia en un futuro de adquirir acciones de este tipo de sociedades”.

Y se agrega que “lo anterior no puede ser entendido como una restricción a la capacidad del oferente para, en el futuro y como cualquier otro inversionista, adquirir acciones de cualquier entidad listada en bolsa, incluyendo mediante ofertas públicas de adquisición”.

Ante esto, Diego Márquez, abogado especialista en asuntos corporativos, asegura que “deja la puerta abierta. Es decir: no la cierra completamente. Ahora, si lanza una OPA por otra empresa del GEA, tendrá que justificarlo muy bien en el cuadernillo”. Y agregó que “Se compromete sin comprometerse. Lo que es importante es que si hay una futura OPA, justifique adecuadamente el cambio de “paradigma”.

Mientras que Rodrigo Galarza, abogado especialista en derecho financiero, aseguró que “pienso que usan un fraseo similar al de los cuadernillos de Jaime Gilinski. Eso, a mi juicio, deja en evidencia que se comportarán en forma similar. Con Nutresa operaron así y luego lanzaron OPA sobre Sura”.

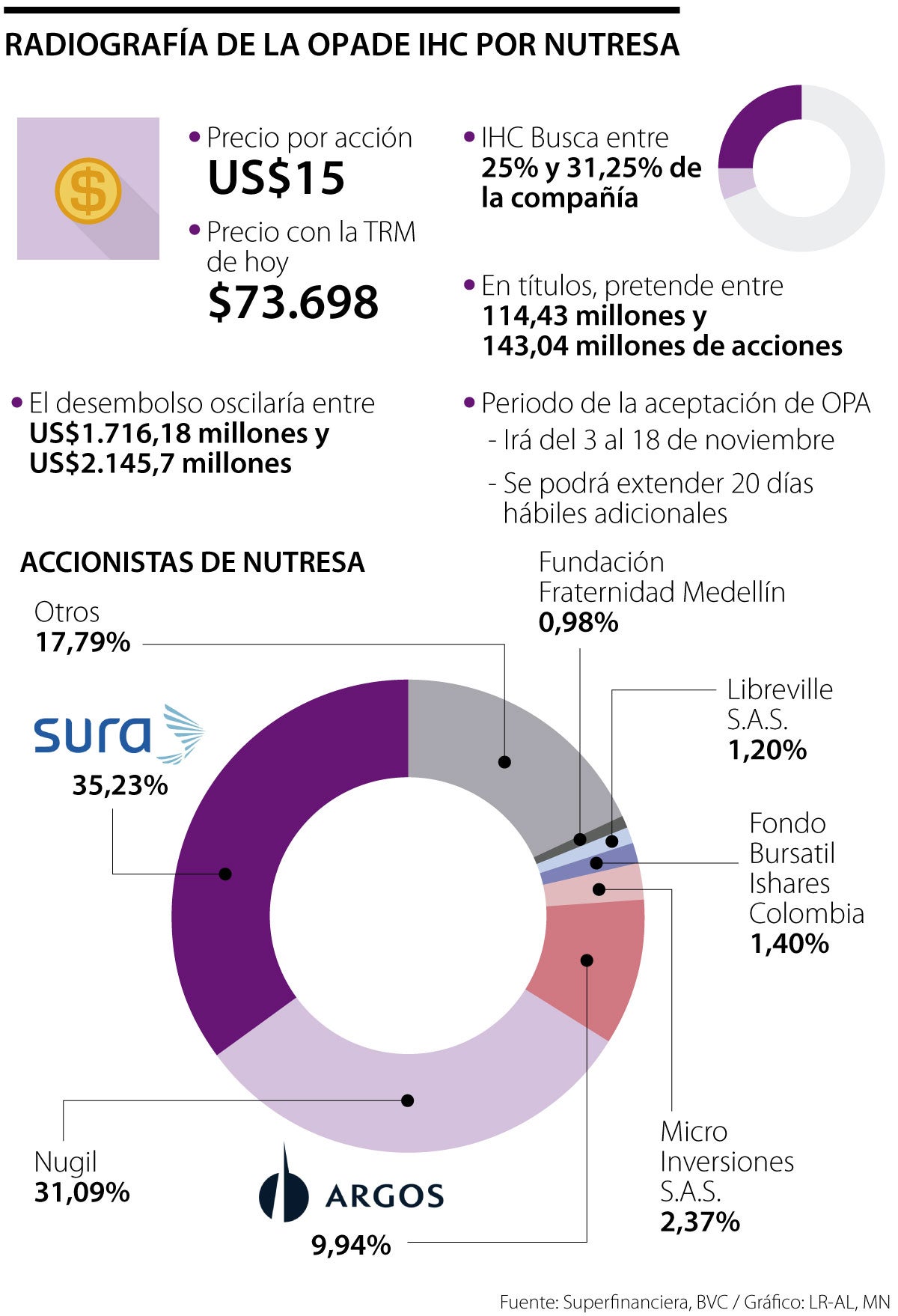

Cabe mencionar que el periodo de aceptación de compra se llevará a cabo entre el 3 y el 18 de noviembre, pero el oferente podrá prorrogar el plazo 20 días hábiles adicionales, por lo que la OPA podría alargarse incluso hasta el 19 de diciembre.

El oferente pretende entre 25% y 31,25% de las especies ordinarias en circulación de la multilatina de alimentos; y está dispuesto a pagar US$15 por cada título, es decir, $73.698 en moneda local con la TRM de hoy.

“La valoración es muy buena y controvertir esa cifra es difícil. Están pagando casi 23 veces el múltiplo de Ebitda y, cuando se observan las transacciones similares, ese múltiplo está por encima”, indicó Sebastián Toro, experto financiero y fundador de Arena Alfa.

Precio por encima de ofertas de Gilinski

La compañía árabe, IHC, está dispuesta a pagar US$15 por cada acción de Nutresa. Si ese precio se compara con las pasadas ofertas que hizo Jaime Gilinski desde noviembre del año pasado, se evidencia que la nueva es 94,6% más alta que la primera presentada por el empresario caleño, 43,1% más que la segunda y 23,5% más que la tercera. En moneda local, los US$15 por título representan $73.698, un precio que está 99,3% por encima del valor al que cerró la especie en la Bolsa de Valores de Colombia (BVC) antes de conocerse la oferta ($36.980).

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa