MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Este lunes se reanudaría la cotización de la acción en la bolsa colombiana. Existe una ventana de casi 30 días para una oferta competitiva

Luego de que la Bolsa de Valores de Colombia (BVC) y la Superintendencia Financiera de Colombia (SFC) autorizaron la Oferta Pública de Adquisición (OPA) presentada por el Grupo Gilinski sobre el Grupo Nutresa, el comprador potencial tiene hasta cinco días calendario para realizar tres publicaciones del aviso de oferta oficial en los medios de comunicación nacional y en la página de la SFC.

Cumplidos los días reglamentarios para divulgar los detalles de la oferta, se trazará un plazo de entre diez y 30 días hábiles para que los accionistas que desean aceptar la compra de sus títulos manifiesten su intención de vender de manera formal. En este mismo lapso y hasta máximo dos días antes de que se culmine el tiempo estipulado, quien se encuentre interesado podrá presentar una OPA competitiva y pujar por quedarse con las acciones.

La especie del Grupo Nutresa volverá a cotizarse en la BVC desde este lunes. Lo anterior, contando con que este fin de semana sean publicados los primeros avisos requeridos. El día de la suspensión (10 de noviembre), la acción alcanzó $21.740 tras una caída de 1,27%.

“La cotización de este título podría crecer entre 40% y 60%, descontando la prima de control. Si el precio de la acción se ajusta al alza en el mercado secundario, podría evaluarse seriamente todo tipo de transacciones que cumplan la meta de comprar 61% del total de la empresa en cualquier escenario”, dijo Juan David Ballén, director de análisis y estrategia de Casa de Bolsa.

En lo que va del año, el precio de Nutresa ha caído 10,28%, mientras que en el segundo semestre disminuyó 0,73%. En los últimos 12 meses ganó 1,40%.

Como la oferta busca adquirir una cantidad de acciones mínima equivalente a 50,1% y un máximo de 62,62%, quien busque quedarse con el control de la compañía tendría que superar esta oferta.

Por ahora, la opción inicial tendría un precio de compra por cada especie de US$7,71, el cual será cancelado a la Tasa Representativa del Mercado (TRM) del día en que se realice la transacción.

De concretarse, la operación podría tener un costo de entre $6,8 billones y $8,5 billones, dependiendo de cuántas acciones sean adquiridas. Además, el precio ofertado, cerca de 38% por encima del valor de mercado de la especie, dejaría la valoración de la compañía cercana a $13,6 billones.

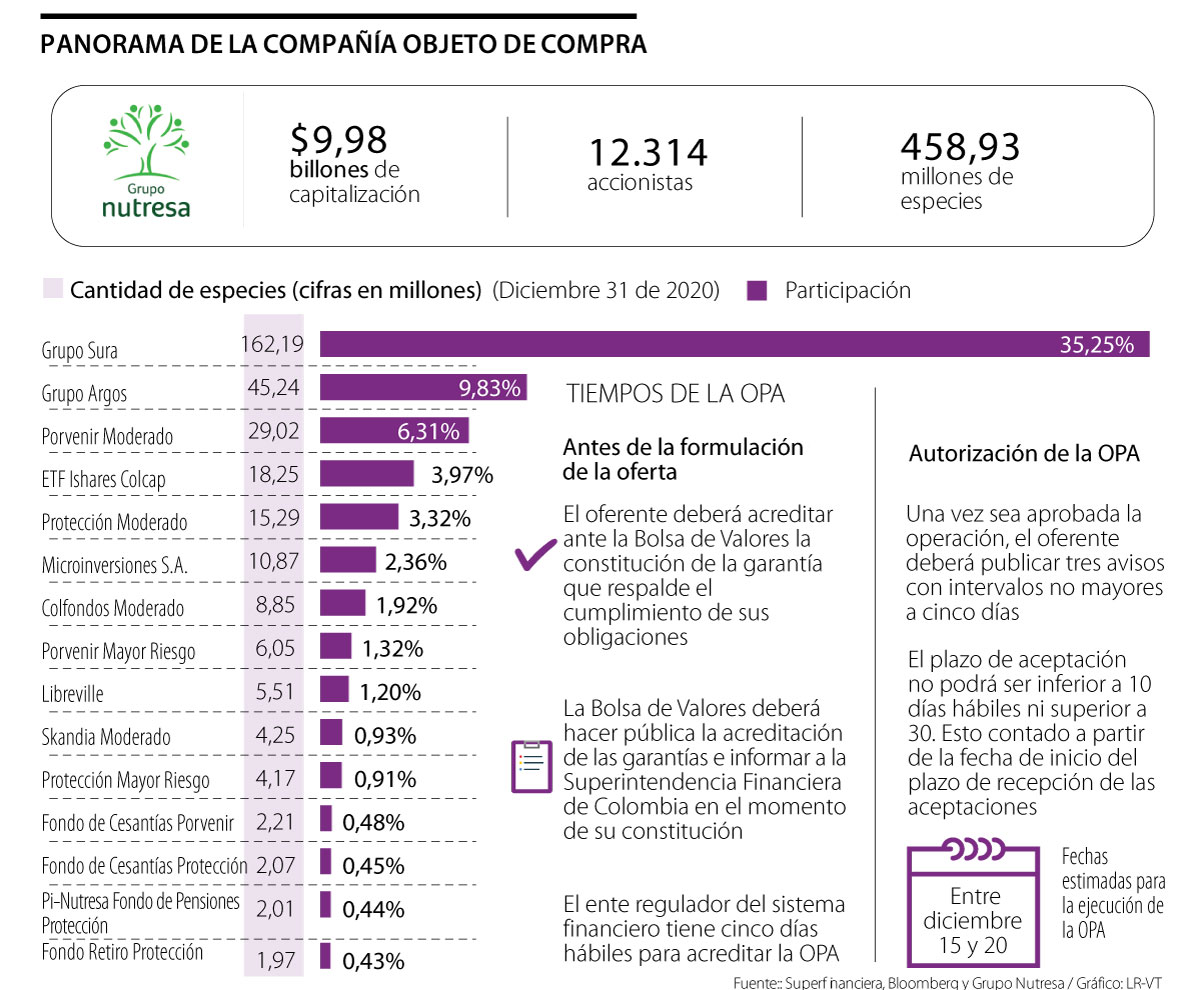

Teniendo presente que el Grupo Sura cuenta con 35,25% de participación en Nutresa y Grupo Argos 9,83%, estas serían las empresas llamadas a realizar la adquisición competitiva, especialmente porque son las que poseen una mayor parte de la compañía de alimentos. Por esa misma razón, no tendrían que lanzarse a buscar el mismo porcentaje que le apetece hoy a Gilinski y a The Royal Group de Abu Dhabi, sino completar la OPA competitiva con el porcentaje que hoy tienen. Pensar en que la compañía objeto de la oferta lleve a cabo una recompra de acciones la dejaría insolvente.

Según Arnoldo Casas, director de Inversiones para Credicorp Capital, “estas empresas surtirían un proceso similar al que ha vivido la oferta inicial. En este caso, sería por un porcentaje que dependería de la voluntad que tengan los accionistas a la hora de salir de su posición, aumentando así el número de títulos que poseen”. Sin embargo, para el experto, la operación también podría bloquearse a través de conversaciones con los mismos acreedores.

Se presentó garantía por US$1.082 millones

Previo a la autorización de la Superintendencia Financiera de Colombia (SFC) a la Oferta Pública de Adquisición (OPA), se conoció que por medio del First Abu Dhabi Bank se presentó ante Bancoldex y la Bolsa de Valores de Colombia (BVC) la garantía del negocio por US$1.082 millones que respaldaría la transacción. Se prevé que la familia Gilinski esté dispuesta sentarse a negociar con el Grupo Empresarial Antioqueño (GEA) con la intención de llegar a un acuerdo y así hacer efectivo su deseo de tener el control de la empresa de alimentos colombiana.

En redes sociales circula una fotografía que muestra una captura de pantalla con el título "Atención: Superintendencia Financiera confirma solicitud de autorización de OPA por Grupo Argos"

Rumores apuntan a que su presidente, Gonzalo Pérez, estaría preparando todo para irse. La compañía del GEA desmintió esa versión

En la multilatina de alimentos busca 12% a US$12,58 cada papel. En la de seguros e inversiones quiere 6,5% a US$9,88 cada título