MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Según analistas, compañías de alimentos como Nestlé, Mondelēz y PepsiCo serían las llamadas a presentar una oferta competitiva

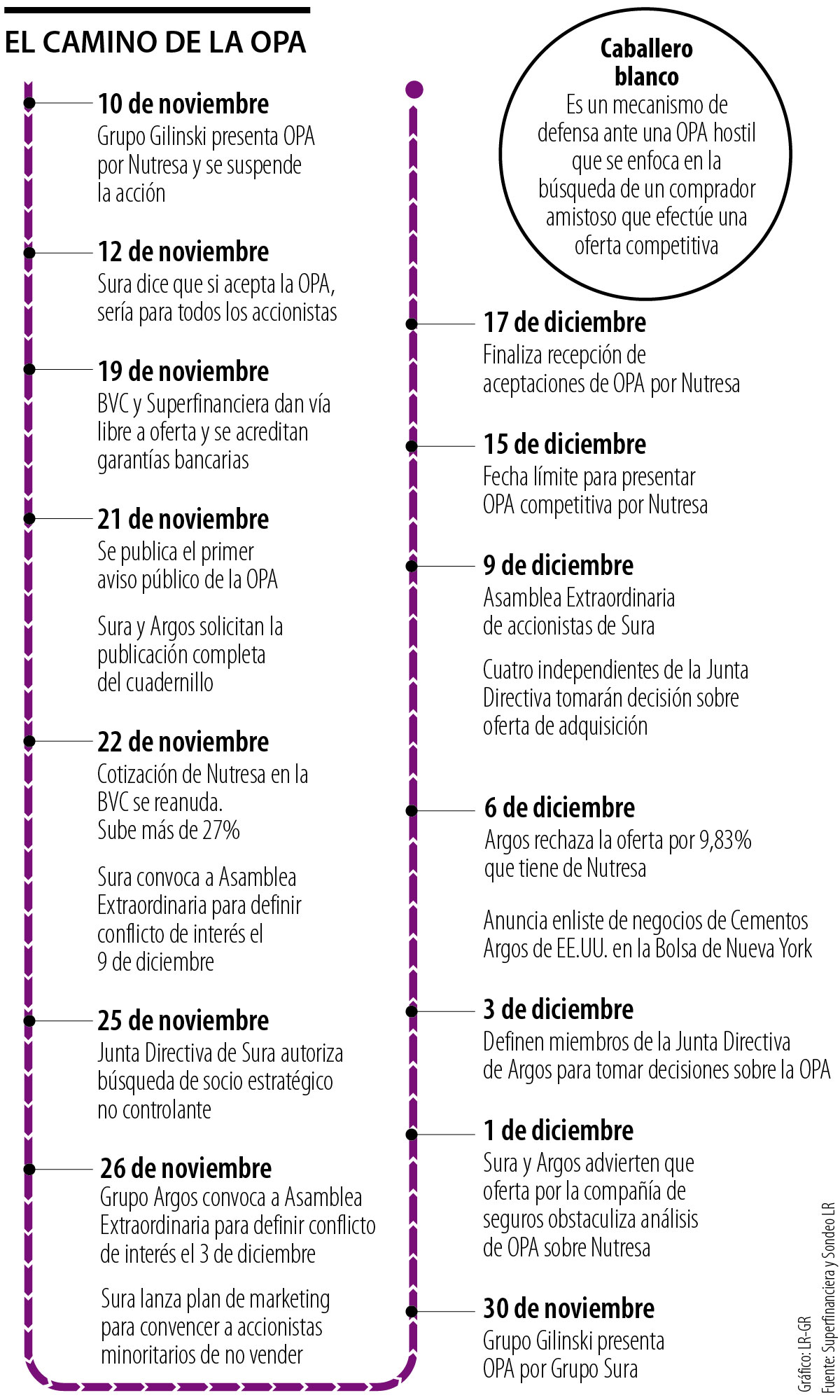

Para responder a una Oferta Pública de Adquisición (OPA) existen estrategias como la ‘Defensa Pac-Man’, ‘El paracaídas de oro’, ‘El repelente de tiburones’ y ‘El caballero blanco’. Con esta última se busca que un comprador amistoso presente una oferta competitiva. Usualmente, bajo negociación previa, se acuerda una recompra de títulos posterior. Teniendo en cuenta esto, vale la pena preguntarse, ¿quién podría ser esa ficha clave para Grupo Nutresa?

Una de las primeras características que tendría dicho socio estratégico se basaría en un interés y conocimiento amplio en la industria de alimentos. Analistas señalaron que compañías como Nestlé, Mondelēz o PepsiCo serían las llamadas a negociar una posible participación en la movida empresarial de la década, aunque el tiempo corre en contra.

Según Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, hacer una negociación de este calibre toma demasiado tiempo.

“La verificación del estado de las sociedades puede tomar más de dos meses, a lo cual se suman otros dos meses que suelen tomar las negociaciones si se va a un buen ritmo. Lograr este hito sería un salto al vacío por parte de quien haga la OPA competitiva y, seguramente, pactará una recompra para no cambiar de dueño”, destacó.

En 2020, Nestlé de Colombia tuvo ingresos operacionales por $1,59 billones, una utilidad neta de $115.457 millones y un Ebitda de $195.092 millones. Los activos de esta compañía descendieron 0,02% a $940.000 millones y el patrimonio cayó 20,74% a $145.133 millones.

Mondelēz Colombia registró ingresos operacionales de $388.682 millones. El año pasado evidenció pérdidas por $21.459 millones y un Ebitda de -$22.852 millones. Los activos crecieron 1,01% a $204.706 millones y el patrimonio cayó 49,90% a $21.560 millones.

Respecto a PepsiCo, la empresa de alimentos y bebidas tuvo ingresos operacionales por $1,01 billones, pérdidas de $17.353 millones y su Ebitda llegó a $6.540 millones. Los activos crecieron 0,74% a $454.428 millones y el patrimonio bajó 5,40% a $204.137 millones.

Para Valeria Álvarez, estratega de renta variable de Itaú Comisionista de Bolsa, “el enroque que tienen las compañías del Grupo Empresarial Antioqueño (GEA) desincentiva a los inversionistas internacionales que quieran comprar este tipo de compañías gracias a que esto tiende a generarle una pérdida de valor a sus acciones”.

En el marco de la OPA por Nutresa, cada uno de los papeles se paga a US$7,71 o $29.974 si se toma en cuenta la Tasa Representativa del Mercado (TRM) para hoy, cifra que se mantiene 8,87% por encima de lo que registra en la Bolsa de Valores de Colombia (BVC). En total, los Gilinski y la familia real de Abu Dhabi estarían listos para desembolsar entre US$1.768 millones o $6,99 billones y US$2.211 millones o $8,74 billones.

Bajo este panorama, el ‘caballero blanco’ y sus socios tendrán que subir el precio a pagar por las especies, lo cual los obligaría a adquirir cada título a US$8,09 o $31.4515, totalizando un capital de entre US$1.855 millones o $7,21 billones y US$2.320 millones o $9,01 billones.

Expertos como Luis Carlos Bravo, especialista en Finanzas, máster en Economía de la Universidad de los Andes y profesor de estrategia de Inalde Business School, aseguran que “un camino serio es vender Nutresa y buscar un acuerdo en donde, de alguna manera, los activos cruzados se liberen y se dé liquidez al grupo para hacer negocios y defender las otras compañías”.

Según Daniela Triana, analista de renta variable de Acciones & Valores, “el tema no solo se trata de disponibilidad de capital, sino también del direccionamiento que busque darle cada empresa a su portafolio de inversiones. Este aspecto es determinante para decidir si adquirir una posición importante en Sura o Nutresa resulta en una decisión estratégica”.

La acciones que más crecen en el mercado son Grupo Argos, con una subida de 3,88% y su especie preferencial con un alza de 3,2%

La oferta contempla un pago de US$8,01 por cada acción ordinaria con base en la Tasa Representativa del Mercado (TRM) vigente a la fecha de adjudicación