MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los accionistas que podrían darle mayor poder a Gilinski son los minoritarios. De convencerlos, pasaría a liderar el listado de socios

A solo cinco días hábiles de que finalice el periodo de aceptación de la OPA presentada por Jaime Gilinski sobre el Grupo Nutresa, el empresario solo ha obtenido 809.047 acciones equivalentes a 1,47% del máximo a comprar y 0,18% de las especies en circulación. Si bien las mayores ventas se dan durante los últimos días de la oferta, se prevé que el caleño no consiga, ni siquiera, el mínimo deseado de 9,6%.

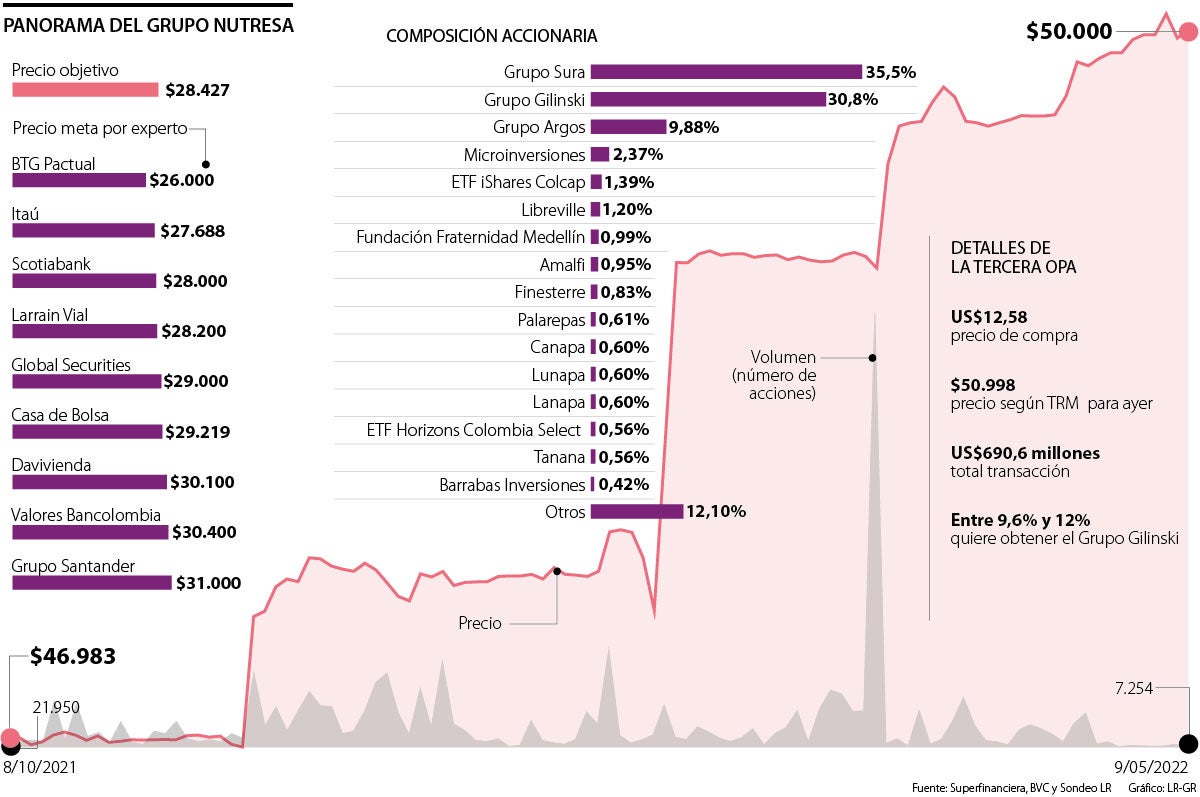

Una de las razones para que se presente este hecho es que, entre quienes tienen la posibilidad de vender se encuentran empresas paisas que suelen actuar en línea con el Grupo Empresarial Antioqueño (GEA). A parte de Grupo Sura (35,5%) y Grupo Argos (9,88%) está Microinversiones con 2,37%; Libreville, con 1,20%; Fundación Fraternidad Medellín, con 0,99%; Amalfi, con 0,95%; y Finesterre, con 0,83%.

Entre quienes aún podrían vender pensando en el retorno que tendrían en sus inversiones se mantienen los accionistas minoritarios, representados a través de los fondos bursátiles iShares Colcap, que tiene 1,39% y el fondo Horizons Colombia Select, con 0,56%. A estas porciones se suman otros accionistas con 12,10% (Ver gráfico).

Sin embargo, de convencer a los participantes mencionados anteriormente, Jaime Gilinski conseguiría sumar a su portafolio 14,05% a lo que tiene actualmente, pasando de tener 30,8% a 44,8%. Con estos números, el oferente se posicionaría, al igual que en Inversiones Suramericana, como el socio más grande de la multilatina de alimentos.

Al respecto, Andrés Moreno, analista financiero y bursátil, aseguró que “el proceso no ha avanzado mucho, pero están recogiendo títulos todos los días en la bolsa, por lo que todos esos compradores que adquieren una posición van a venderla en la OPA dándole cierto volumen a Gilinski, aunque no creo que logre la meta”.

De hecho, ayer en el mercado accionario, la especie cerró con un aumento de 1,90% hasta los $50.000 con un total de 8.551 papeles transados por $423,1 millones movidos. En lo que va del mes ha ganado 0,10%, y en el año ha subido 74,58%. Si se mira el comportamiento desde que se presentó la primera oferta, la acción ha escalado 127,2%, mientras que en los dos últimos 12 meses ha ganado 119%.

Con este precio, los títulos se encuentran 1,95% por debajo de lo que está dispuesto a pagar el empresario caleño ($50.998). Si se compara este valor con lo que se registra en los libros contables de la compañía ($17.787), la brecha es de 181,1%, mientras que frente al precio objetivo ($28.427), la diferencia asciende a 75,8%.

El pasado 3 de mayo, dicho emisor tocó un nuevo máximo histórico. En total se transaron 9.361 papeles por $460 millones, dejando una caída de 1,50%. Dicho comportamiento estaría explicado por los resultados financieros de la compañía durante el primer trimestre de 2022, cuando obtuvo utilidades de $1,4 billones.

Según Sharon Vargas, analista de portafolio de inversiones para Itaú Comisionista de Bolsa, el comportamiento que llevó las acciones a un nuevo máximo se evidenció tras una operación que no está respaldada por un gran volumen de negociación detrás, ni por factores específicos que estén moviendo la bolsa como un todo. “Este registro está particularmente basado en los resultados financieros de la compañía, los cuales estuvieron muy por encima de lo que esperaba el mercado, pese a los choques inflacionarios que aumentaron los costos de producción”, explicó la experta.

¿En qué va la OPA?

La empresa de seguros e inversiones aún no decide si vender o no su 35,5% en el Grupo Nutresa. La disputa se mantiene en el limbo después de que la asamblea extraordinaria de Sura no autorizara a cinco de los siete miembros de la Junta Directiva para discutir la oferta de compra debido a los conflictos de interés manifestados, hecho que no permitió conseguir el quorum requerido por el reglamento.

Actualmente, ante el presidente de este emisor, Gonzalo Pérez, cursan dos cartas en las que, el propio Gilinski, le solicita convocar a un nuevo encuentro extraordinario con el fin de elegir otro órgano directivo y conocer las razones por las cuales no se ha vendido en las dos primeras ofertas.

Según Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, Pérez puede convocar sin surtirse un trámite reglamentario en la Junta Directiva.

“No creo que estén dilatando el tema. Considero que están dando pasos con cautela, como consultar con el directorio, no porque toque, sino porque es un tema muy relevante. Al final, el representante legal tiene la obligación de convocar, aunque no debería hacerlo, así como así, por las implicaciones que podría tener el no cumplimiento de los objetivos”, dijo.

Al respecto, Rodrigo Galarza, exgerente jurídico de la Bolsa de Bogotá y la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria), aseguró que ya hubo una reunión ordinaria, donde se eligió la junta por un periodo determinado, por lo que no se hace evidente una necesidad de cambiarla de nuevo.

“Si bien Gilinski tiene un porcentaje adicional, no es dominante y puede esperarse a la siguiente elección. Un caso distinto sería si hubiese sido exitosa la OPA que, incluso, lo hubiese llevado a adquirir 50% o más de la compañía. En este caso, habrá que revisar con cuidado lo que dicen los estatutos al respecto, ya que no es un paso automático”, concluyó.

Gilinski y el GEA estarían buscando mayor participación en Grupo Sura

En solo una semana, la acción del Grupo Sura tocó dos máximos históricos: $46.140 y $48.000. La escalada en el precio se debe a que, detrás de este movimiento tan marcado, estaría un juego de poder entre Gilinski y el GEA con el objetivo de abarcar una mayor porción de la compañía y, por ende, la posibilidad de tener mayor poder político para la toma de decisiones al interior de la empresa. Sin embargo, la especie ha comenzado a descontar las grandes subidas, por lo que ayer concluyó la jornada con una caída de 5,40% a $41.200.

El empresario también tendría participación indirecta en el holding, dadas las acciones que logró en Sura y Nutresa en las anteriores OPA

La dinámica de la BVC ha facilitado que Colombia se aleje de los efectos económicos extranjeros. El Colcap ha crecido más de 15%