MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Hoy la acción ordinaria del emisor volvió a cotizarse tras ser suspendida el pasado 30 de noviembre. Cerró a $28.890 subiendo 14,87%

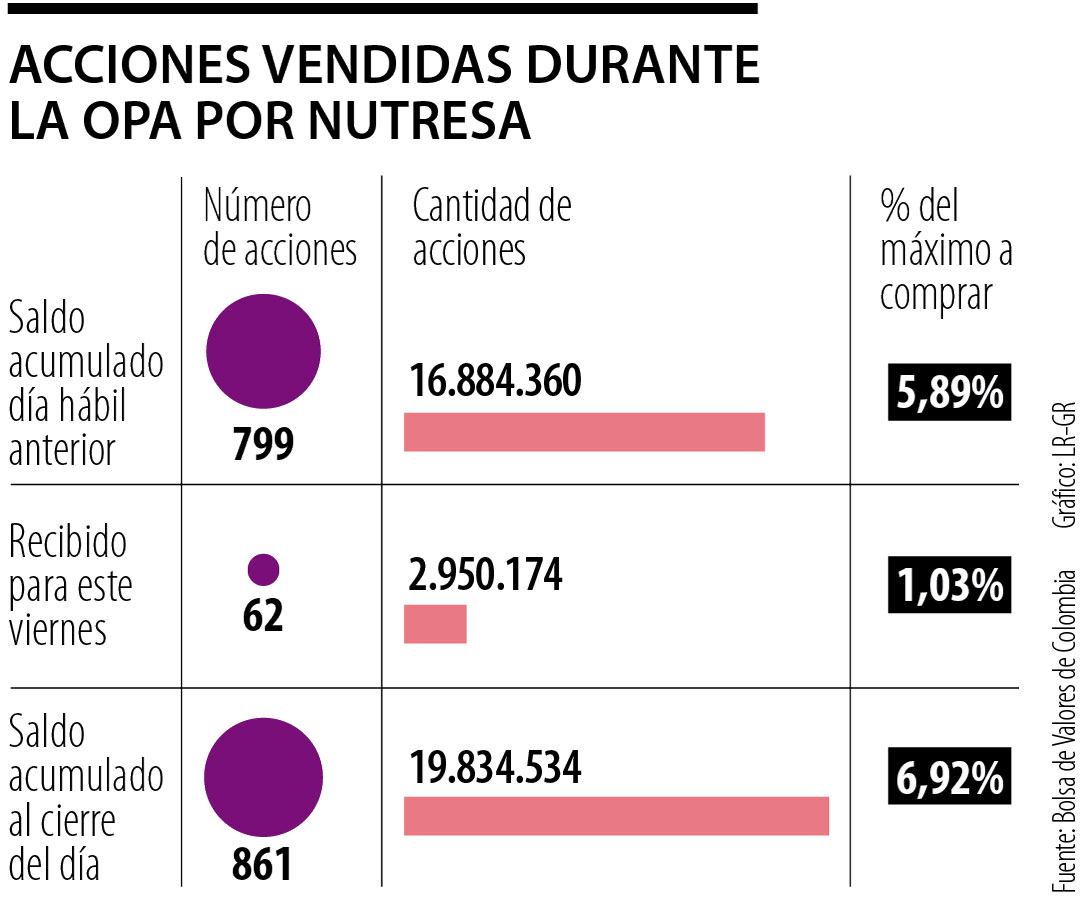

La Bolsa de Valores de Colombia (BVC) reportó la aceptación de 62 nuevas ofertas por los títulos del Grupo Nutresa. Dicha cifra equivale a 2,95 millones de acciones. En total, la cantidad de tenedores de fracciones que han dado el sí asciende a 861, lo que representa 19,83 millones de papeles y 6,92% del porcentaje máximo que busca el Grupo Gilinski.

Hoy la acción ordinaria del emisor volvió a cotizarse en el mercado bursátil tras ser suspendida el pasado 30 de noviembre ante la presentación del prospecto de dicha compañía por estos títulos. Durante los primeros minutos, y tras una subasta de volatilidad, la especie repuntó 14,63% a $28.830 para finalmente cerrar a $28.890.

Dentro de las acciones del Grupo Empresarial Antioqueño (GEA), las que más cayeron fueron Preferencial Grupo Argos, con -5,42% a $9.340; Grupo Argos, con -5,05% a $13.550; Preferencial Grupo Sura, con -4,96% a $23.000; Celsia, con -3,88% a $4.160; Preferencial Bancolombia, con -2,96% a $32.120; Preferencial Cementos Argos, con -2,04% a $4.222 y Cementos Argos, con -1,50% a $6.255.

Jgdb Holdings, del Grupo Gilinski, tiene cinco días calendario para divulgar los tres avisos reglamentarios, plazo que culminaría el próximo lunes 19 de diciembre. Posteriormente, la recepción de aceptaciones de compra se llevará a cabo entre el 24 de diciembre y el 11 de enero, según lo estipula el cuadernillo de oferta.

En total serían 11 días hábiles destinados a ello, por lo que existe la posibilidad de que el plazo se amplíe, aunque este no debe superar los 30 días reglamentarios. La posibilidad de que se presente una OPA competitiva iría hasta el 9 de enero.

La oferta contempla un pago de US$8,01 por cada acción ordinaria con base en la Tasa Representativa del Mercado (TRM) vigente a la fecha de adjudicación. Según las especificaciones, el oferente busca obtener un mínimo de 25,34% de esta empresa, lo cual equivale a 118,58 millones de acciones y un máximo de 31,68%, igual a 148,23 millones de fracciones.

En la multilatina de alimentos busca 12% a US$12,58 cada papel. En la de seguros e inversiones quiere 6,5% a US$9,88 cada título

En Nutresa se vendieron 555.309 papeles para un total de 0,79% del total de porcentaje adicional que quiere obtener el Grupo Gilinski

El índice bursátil Msci Colcap se trepa 1,78% a 1.321 puntos. Desde la fecha en que se conoció la OPA el mismo indicador ha caído 4,9%