MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

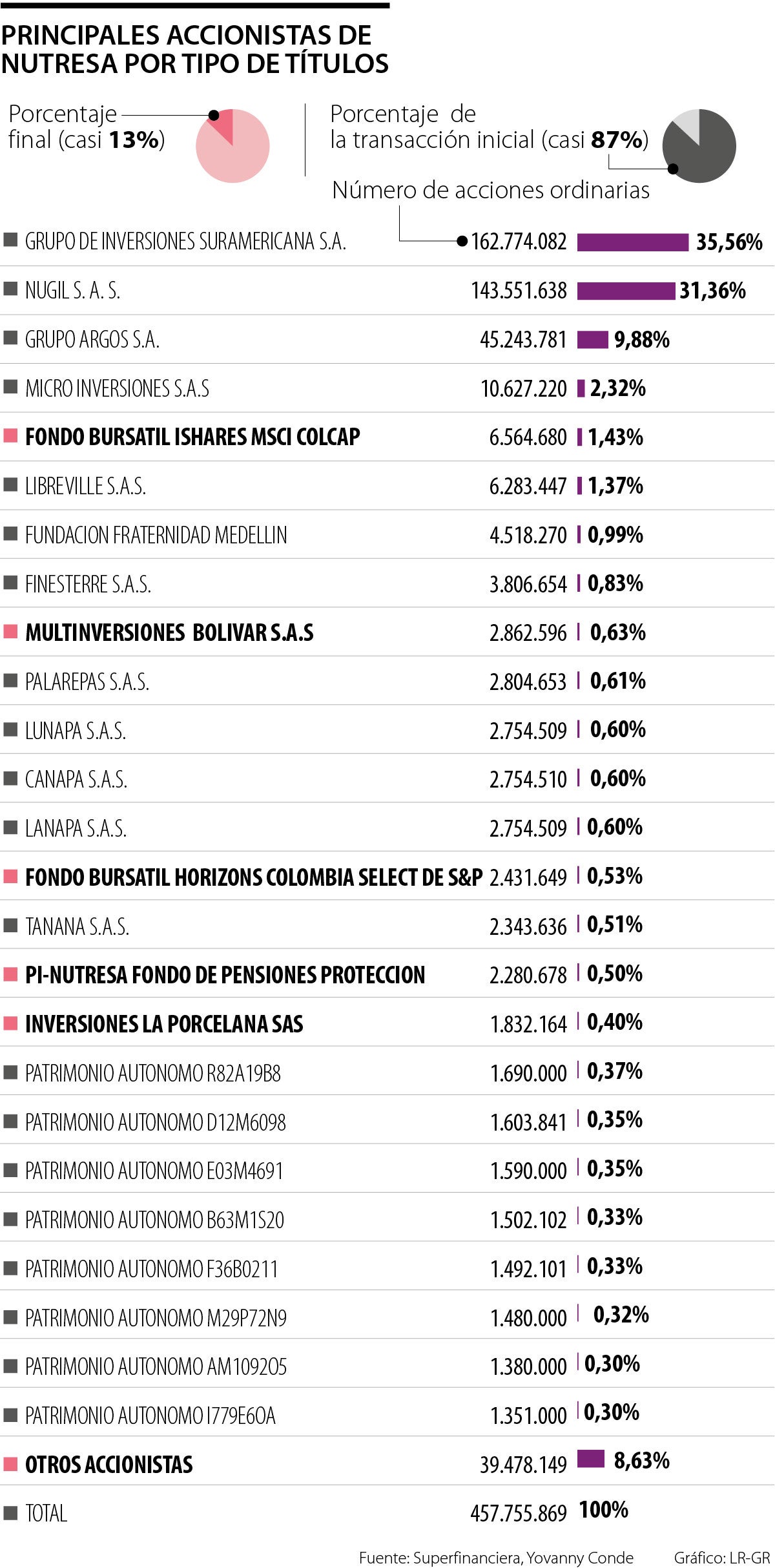

Dicho porcentaje estaría compuesto por minoritarios, familias de Medellín e incluso, vehículos de inversión para no figurar como personas naturales

Como toda una serie de Netflix, el GEA tiene expectantes del próximo episodio a las personas que tienen sus acciones en Nutresa, y a quienes han seguido esta maratónica historia desde tiempo atrás.

Tal como los fans de una serie, este caso tiene especulando a las personas sobre todo lo que puede pasar de aquí en adelante, sobre todo, cuando se firme el acuerdo para que Gilinski se quede con mínimo 87% de Nutresa.

Y es que, como bien se sabe, serán Grupo Argos y Grupo Sura quienes entreguen su participación a cambio de que Gilinski entregue su parte en ambas empresas antioqueñas, pero todavía quedaría aproximadamente 13% de la multilatina de alimentos por definirse.

Esto último ha llevado a que los analistas prevean una OPA de desliste lanzada por Gilinski y sus aliados árabes, en la que, según expertos, todos los accionistas pueden participar. "Si después de culminar estas transacciones todavía hay minoritarios en Nutresa, Gilinski podría recomprar acciones, ya sea en el mercado secundario o a través de una OPA", explicó Daniel Guardiola, director del área de Equity Research de BTG Pactual.

Ahora, si se diera esta OPA de desliste, ¿quién tiene este porcentaje?, y ¿quiénes podrían ser los posibles destinatarios?

Yovanny Conde, cofundador de Finxard, explicó que, "Gilinski y los árabes quedarían con 76,8% de Nutresa, ya que en el intercambio, recibirían la participación de Sura y Argos. Los demás accionistas en gris del cuadro (ver gráfico) pertenecen a familias relacionadas con el GEA y Nutresa, como los Palacio".

El experto explica que, en conjunto, estos accionistas sombreados y patrimonios autónomos completarían 87,9% que es prácticamente lo que Gilinski y los árabes buscan adquirir. "La OPA de desliste se dirigiría a los otros accionistas minoritarios que poseen el porcentaje restante de la empresa, incluyendo el iShares y Horizons, que son ETFs con participación en Nutresa, y otros accionistas de menor relevancia (ver convención rosada en el gráfico).

Analizando esto, los posibles destinatarios de la OPA de desliste, que componen ese 13%, según el análisis de Conde, podrían ser Ishares, Multi Iversiones Bolivar, Horizons, Protección, Inversión la Porcelana, y otros accionistas que están compuestos, también por familias de Medellín y minoritarios, algo que va muy en línea con lo que tienen en mente otros analistas.

"Los otros accionistas son familias de Medellín y una participación que tiene el ETF de iShares, principalmente", reiteró Germán Cristancho, gerente de investigaciones económicas de Davivienda Corredores.

Algunos analistas ven las sociedades del listado de los principales accionistas como vehículos de inversión, pues aseguran que no es fácil determinar su identidad al ser un tipo de sociedad que las personas crean para invertir con ella y no figurar como personas naturales.

Resta conocer si los accionistas se animarían a vender o preferirían mantener sus acciones aun si Nutresa se deslista de la bolsa, pensando en los próximos planes a futuro que tendría la multilatina.

Fue publicado el cuadernillo que tiene los detalles de la Oferta Pública de Adquisición, OPA, que se lanzó por el Grupo Nutresa

La conclusión de la maratón de asambleas fue que Argos, Nutresa y Sura tienen autorización para decidir en las juntas de estas firmas