MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La nueva oferta busca hasta 12% de la compañía, por lo que el empresario caleño pasaría de tener 30,8% a 47,3% de participación

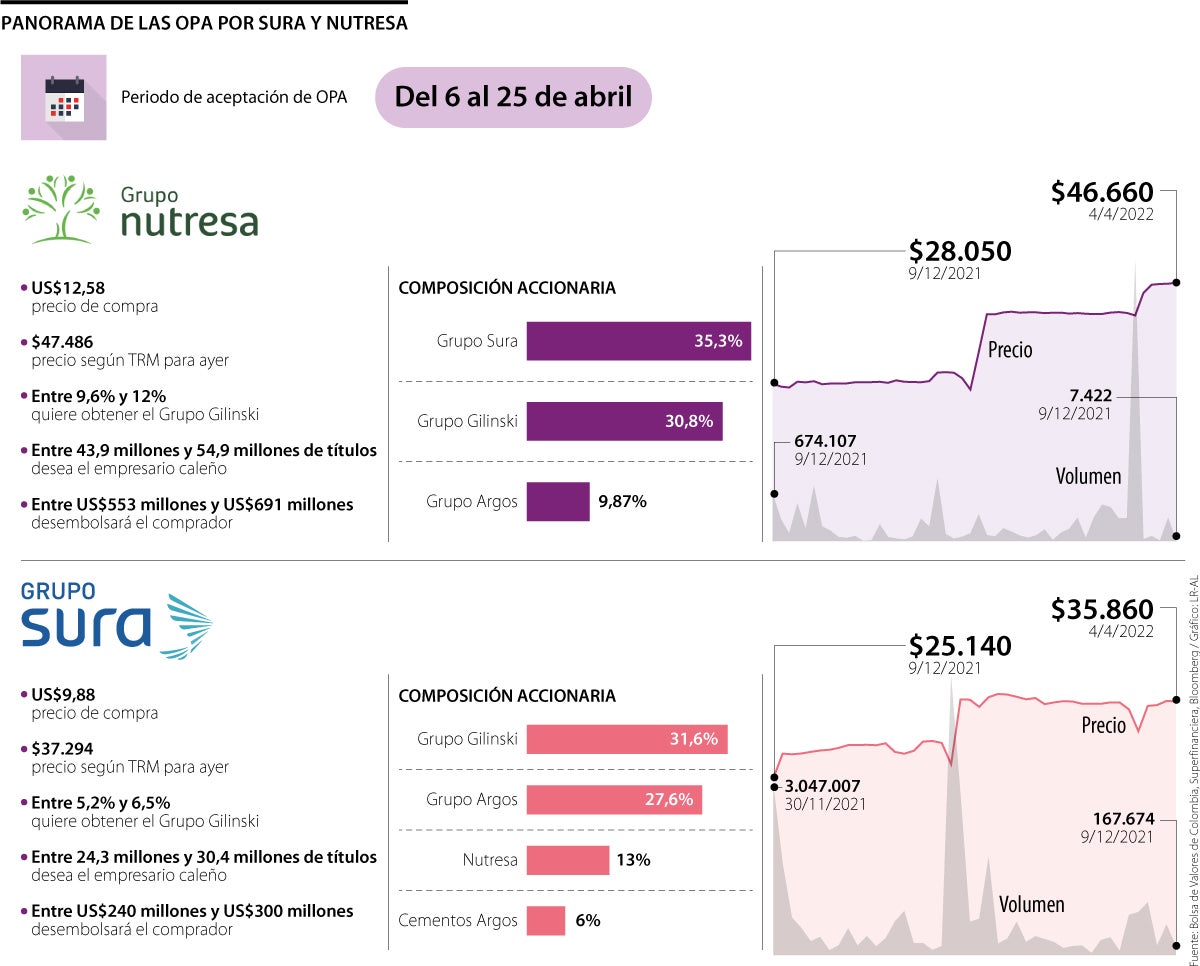

Este miércoles inicia la venta de acciones de Nutresa y Sura a través de las terceras OPA presentadas por el Grupo Gilinski, con lo cual la operación corporativa del empresario caleño completaría cerca de seis meses. El periodo de aceptación durará 12 días hábiles e irá del 6 al 25 de abril; aunque, si el oferente así lo desea, podrá extender este plazo hasta completar 30 días hábiles, lo cual llevaría al tiempo de compra hasta mediados de mayo.

La nueva oferta por la multilatina de alimentos busca entre 9,6% y 12% del total de acciones en circulación, lo cual equivale a entre 43,9 millones y 54,9 millones de acciones. El precio a pagar por cada título es de US$12,58 o $47.486, lo que representa un aumento de 20% frente a la segunda OPA, y un crecimiento de 63,1% frente a la primera. El desembolso final sería de hasta US$691 millones.

De ser exitosa la compra de Nutresa, Jaime Gilinski se convertiría en el mayor accionista de la compañía, pasando de tener 30,8% a 47,3% de participación. Incluso si solo alcanza el mínimo establecido, conseguiría 40,4%, posicionándose por encima de Grupo Sura, que posee 35,3% y Grupo Argos, que tiene 9,87%.

Según Luis Carlos Bravo, especialista en Finanzas, máster en Economía de la Universidad de los Andes y profesor de Inalde Business School, en Nutresa siguen estando socios que están muy alineados con el Grupo Empresarial Antioqueño (GEA), por lo que es muy difícil que Gilinski logre el control que pretende.

“Cada vez que el oferente lanza una nueva OPA se acerca más a esa meta, por lo que durante la siguiente ocasión, el porcentaje que le faltará es menor. Va a llegar un momento en el que va a poder desembolsar un precio realmente alto pero que, sumando las acciones necesarias, no representa una capital tan grande. La presión sigue siendo a través del factor dinero”, agregó.

En cuanto a Sura, el precio por especie se mantiene igual que en la segunda ronda: US$9,88 o $37.294. La oferta pretende entre 5,2% y 6,5% de las acciones disponibles, lo cual equivale a entre 24,3 millones y 30,4 millones de especies.

Para este caso, Gilinski estaría buscando terminar de asegurar una posición mayoritaria en la compañía de seguros e inversiones, especialmente luego de que un buen porcentaje de accionistas se quedaran por fuera de la segunda oferta de adquisición, al estar impedido para mover los máximos establecidos en un principio.

Con el éxito de esta OPA, pasaría de ostentar 31,6% a 38,1% de participación. En paralelo, Grupo Argos mantendría su 27,6%; Grupo Nutresa, 13%; y Cementos Argos, 6%. No obstante, los emisores que han sido objeto de compra aún no publican su composición accionaria actualizada desde el año pasado.

Con este nuevo movimiento en el tablero, el caleño continúa ampliando su poder en el otrora Sindicato Antioqueño, si se tiene en cuenta que Nutresa posee 13% en Grupo Sura y 9,47% en Grupo Argos.

Además, Grupo Sura ostenta 49,3% de la AFP Protección, 46,1% de Bancolombia, 35,2% de Grupo Nutresa, 27,2% en Grupo Argos y 16,7% de Enka de Colombia.

Respecto al poder político, este se vería reflejado en las intenciones de Jaime Gilinski de llegar a los órganos directivos de Bancolombia y Argos, tras haber sido definida la composición de las juntas de Sura y Nutresa. En la primera quedó Gabriel Gilinski como miembro patrimonial y José Luis Suárez como independiente. En la segunda, repite Gabriel Gilinski, y Ricardo Fandiño de la Calle como autónomo.

De hecho, así lo ratificó el mismo Jaime Gilinski en entrevista con LR. A la pregunta de si tenía planes de buscar sillas en las juntas directivas de dichas empresas, contestó de forma positiva y agregó: “creo que podemos contribuir a generar valor en esas compañías”. No en vano, semanas atrás él y su hijo, Gabriel Gilinski, renunciaron a la Junta Directiva del Banco GNB Sudameris.

Diego Márquez, especialista en derecho financiero, corporativo y asociado del bufete Del Hierro Abogados, considera que avanzar en este nuevo set es apoderarse casi que por completo de la empresa de alimentos, dejando levemente rezagado al GEA.

“Todas las decisiones importantes las va a influir Gilinski, a lo cual se suma la injerencia indirecta a través de Sura. Sin embargo, no creo que convoque a una asamblea extraordinaria, debido a que sería un pésimo mensaje para el mercado. Él es un hombre de negocios y tiene claro la importancia de ser paciente ante momentos como el que se le presentan”, concluyó.

Acciones se pagarán con base en la tasa de cambio del día de la adjudicación

Si bien el oferente tiene la posibilidad de extender dicho periodo hasta el 19 de mayo, una vez se cierre la venta, el desembolso del dinero se realizará según la Tasa Representativa del Mercado (TRM) vigente para el día en que la Bolsa de Valores de Colombia (BVC) adjudique la compra. La liquidación y compensación de las operaciones se llevará a cabo a través del sistema de la bolsa, por lo que cada comisionista será la responsable de verificar la validez y eficacia del título del accionista sobre los papeles que vende.

La caída difiere del movimiento de Sura y Nutresa, que también han sido objeto de compra este año y se mantienen en terreno positivo

La creación de ese patrimonio jugará un papel importante de ser aprobado, pues puede servir "para que nadie se atraviese en el camino"

Gozar de una gran aceptación fueron llevando a las directivas del grupo a poner cada vez menos atención en el corazón y la esencia de las finanzas, los accionistas minoritarios