MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

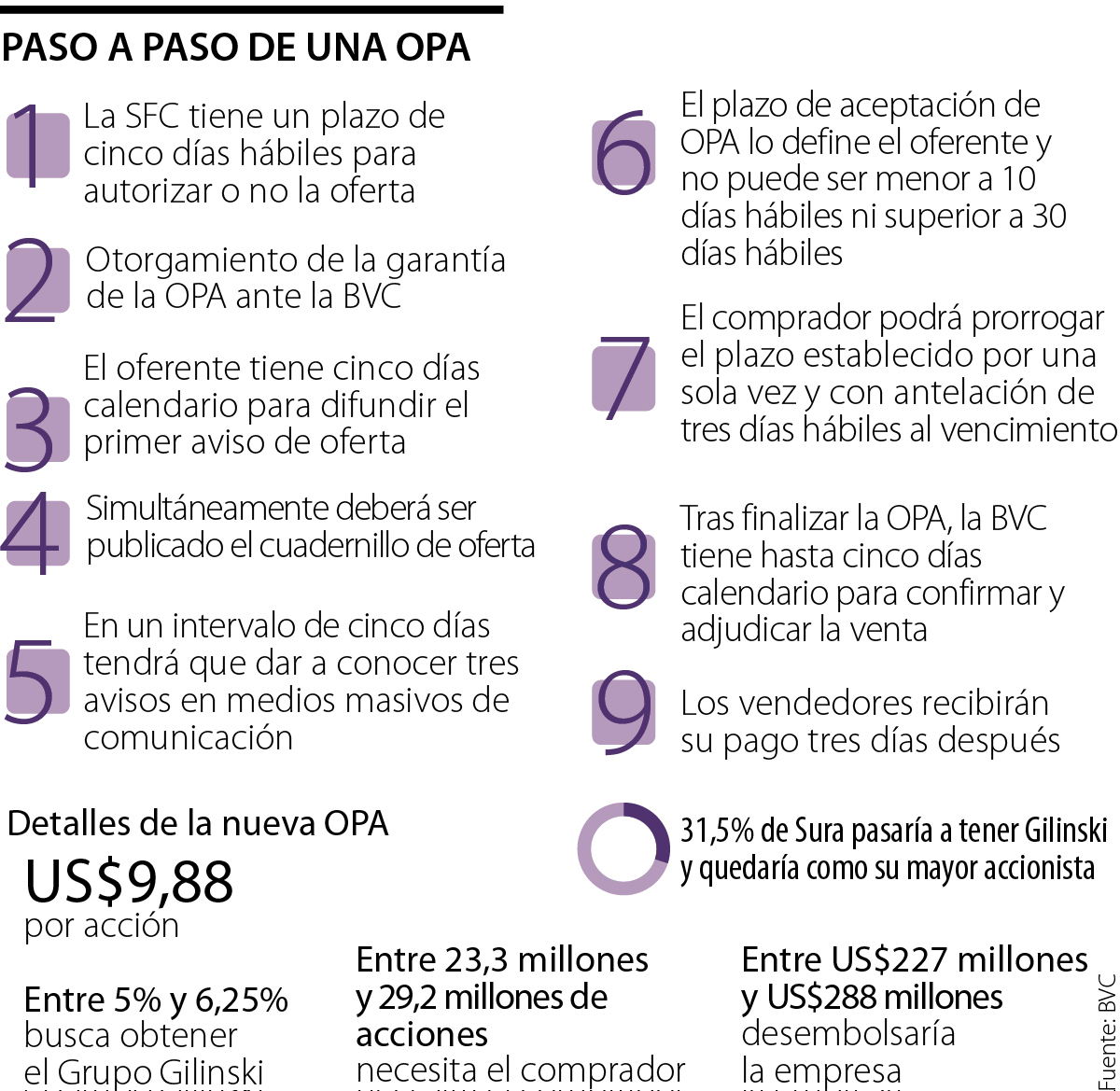

La oferta contempla un precio de US$9,88 o $39.457 por título, con lo cual busca hasta 6,25% de las acciones para llegar a 31,5%

Si la Superintendencia Financiera de Colombia (SFC) no realiza requerimientos adicionales al oferente, el próximo viernes se daría la aprobación de la nueva OPA por Sura.

La oferta contempla un precio de US$9,88 o $39.457 por título, con lo cual busca hasta 6,25% de las acciones que lo dejarían con 31,5% de dicho emisor.

Luego de que se dé luz verde por parte del órgano regulador, el Grupo Gilinski tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación.

En un rango de cinco días calendario tendrá que mover tres avisos de oferta, en donde además debe incluir el plazo de aceptación de OPA. Este lapso no puede ser menor a 10 días ni superior a 30 días hábiles.

El oferente podrá prorrogar el plazo inicialmente establecido para la aceptación de la oferta, por una sola vez, y con antelación de al menos tres días hábiles al vencimiento del plazo inicial. Dicha extensión no podrá superar el plazo máximo señalado.

Esta prórroga se deberá comunicar a los interesados mediante aviso publicado en el mismo medio en el que se difundió el aviso de oferta inicial y mediante los canales oficiales.

Tras finalizar la OPA, la BVC tiene hasta cinco días calendario para confirmar y adjudicar la venta. Cumplido este debido proceso, quienes decidieron vender recibirán el pago tres días después.

Por ahora, la acción ordinaria del Grupo Sura se mantiene suspendida en el mercado bursátil. Su cotización se reanudará una vez sea publicado el primer aviso. Usualmente, cuando una especie está disponible de nuevo, se lleva a cabo una subasta de volatilidad en la que se nivelan los precios. Esto, teniendo en cuenta la alta demanda que puede existir por parte del mercado ante el valor que plantea el comprador.

En contraste, quien quiera presentar una OPA competitiva tendrá hasta tres días antes de vencer el periodo de aceptación de ofertas para presentar la propuesta.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa