MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La nueva oferta presentada por Gilinski pretende entre 26% y 32,5% de las acciones en circulación. Cada título lo pagará a US$4,08

Anoche comenzó un nuevo capítulo en la jugada corporativa de Jaime Gilinski que dio inició el pasado 11 de noviembre de 2021, y mediante la cual pretende adueñarse de una muy buena parte del Grupo Empresarial Antioqueño (GEA), consorcio al que pertenecen compañías como Grupo Sura, Grupo Nutresa, Grupo Argos, Cementos Argos, Celsia, la AFP Protección, Enka de Colombia, y la compañía mayor, Bancolombia.

Si bien en las dos primeras empresas ya ostenta 34,5% y 30,8% de participación, respectivamente, la más reciente ronda de OPA desarrollada en el mercado público no fue tan exitosa como preveía el oferente. La oferta por Inversiones Suramericana solo le dio 2,99% adicional a Gilinski, mientras que la de la multilatina de alimentos fue declarada desierta debido a que, ni siquiera, llego al mínimo planteado en el cuadernillo inicial.

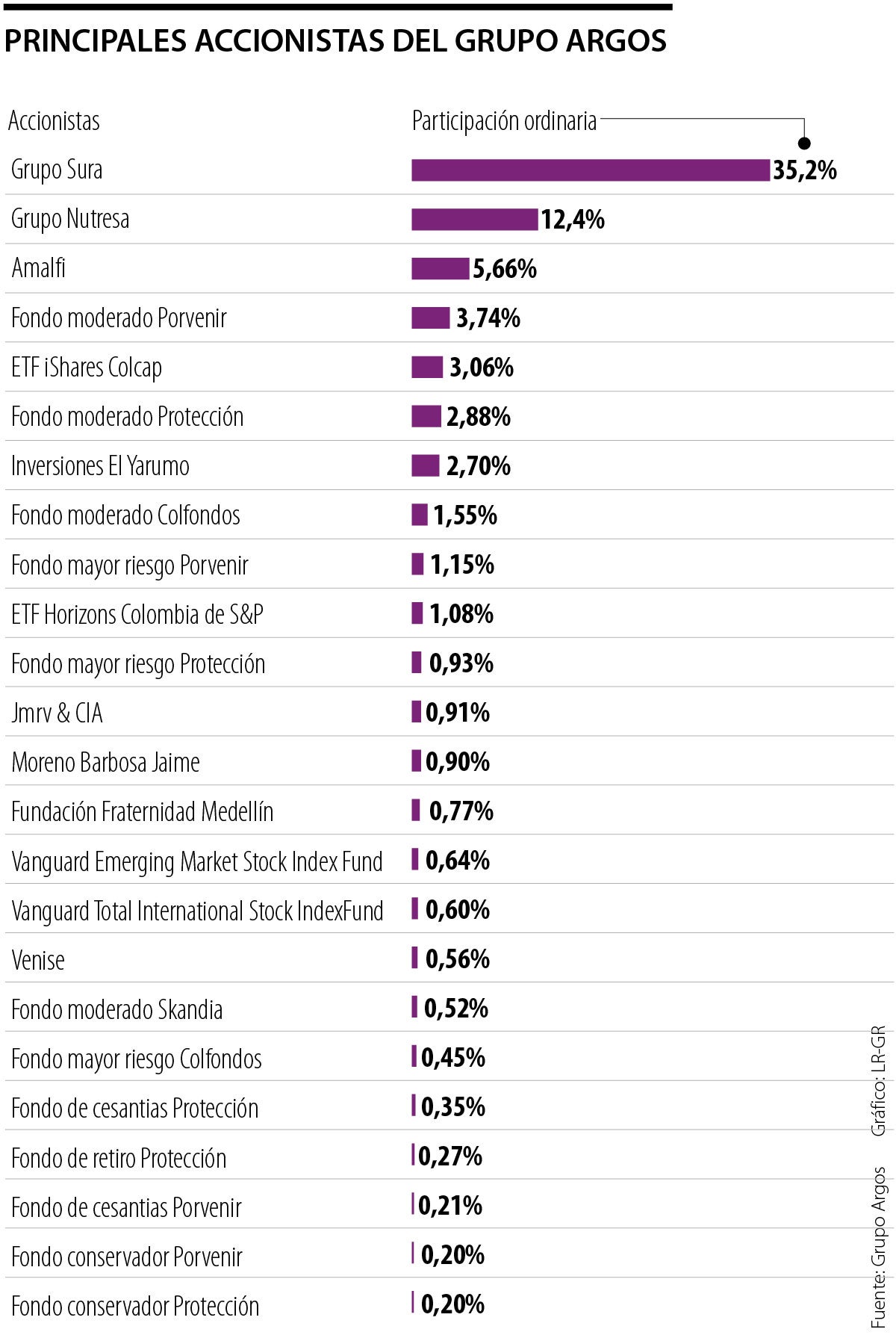

Hoy, los mayores accionistas de este emisor son Grupo Sura, con 35,32% y Grupo Nutresa, con 12,41% de las acciones ordinarias. Sin embargo, con esta nueva oferta sobre Argos, las Administradoras de los Fondos de Pensiones (AFP) jugarán nuevamente un papel determinante para que el oferente logre alcanzar su objetivo gracias a que ostentan 12,45% de participación repartido entre los portafolios de las cuatro firmas.

Entre estas lideran el fondo de protección moderado de Porvenir, con 3,74%; seguido por el fondo moderado de Protección, con 2,88%; el fondo moderado de Colfondos, con 1,55%; el fondo de mayor riesgo de Porvenir, con 1,15%; el fondo de mayor riesgo de Protección, con 0,93%; y el fondo moderado de Skandia, con 0,52%.

Otros de los participantes que podrían, eventualmente, decidir salir de su participación son los accionistas minoritarios a través del fondo bursátil iShares Colcap, que posee 3,06%, y el fondo Horizons Colombia Select de S&P, con 1,08%. A estos se suman otros socios como Amlafi, que posee 5,66%; Inversiones El Yarumo, que tienen 2,70%; Jmrv & Cia, con 0,91%; y Fundación Fraternidad Medellín, con 0,77%.

¿Qué sigue en la OPA?

En horas de la noche de ayer, la Superintendencia Financiera de Colombia (SFC) ordenó suspender la acción de Grupo Argos debido a que fue radicada una Oferta Pública de Adquisición (OPA) por parte del Grupo Gilinski. Si no se realizan requerimientos adicionales y las garantías bancarias son presentadas ante la Bolsa de Valores de Colombia (BVC), el próximo viernes se daría la aprobación de la nueva OPA presentada por Grupo Argos.

Esta nueva intención de compra pretende adquirir una participación de entre 26% y 32,5% de las acciones en circulación de la compañía, cifra que asciende a 657.629.103. El precio de compra por cada papel será de US$4,08 o $16.527 según la Tasa Representativa del Mercado (TRM) de hoy, valor que contrasta con el cierre de mercado ayer a $13.540.

Luego de que se dé luz verde por parte del órgano regulador, el oferente, que en esta ocasión es el empresario caleño a través de Nugil S.A.S., misma empresa que se convirtió en la segunda accionista más grande de Grupo Nutresa con 30,8% de participación, tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación.

En un rango de cinco días calendario está obligado a mover tres avisos de oferta. En estos deberá incluir el plazo de aceptación de OPA, el cual no debe ser menor a diez días ni superior a 30 días hábiles. Así mismo, se especificarán los detalles de la compra, la composición accionaria del emisor objeto de compra y la intención del comprador al presentar una propuesta de este tipo.

El oferente podrá prorrogar el plazo inicial por una sola vez y con antelación de al menos tres días hábiles al vencimiento del plazo mencionado en un principio. Dicha extensión no podrá superar el plazo máximo señalado y deberá ser comunicada a los interesados mediante aviso publicado en el mismo medio en el que se difundió el aviso de oferta inicial y mediante los canales oficiales.

Una vez finalizada la OPA, la BVC tiene hasta cinco días calendario para confirmar y adjudicar la venta. Cumplido este debido proceso, quienes decidieron vender recibirán el pago tres días después bien sea en dólares o en moneda local. En contraste, quien quiera presentar una oferta competitiva tendrá hasta tres días antes de vencer el periodo de aceptación de ofertas para dar a conocer la propuesta.

Usualmente, cuando una especie está disponible de nuevo, se lleva a cabo una subasta de volatilidad en la que se nivelan los precios. Esto teniendo en cuenta la alta demanda que puede existir por parte del mercado ante el valor que plantea el comprador. Mientras tanto, será la acción preferencial de esta compañía la que reciba una valorización sustancial ante el interés del mercado por obtener ganancias o ser parte de la transacción de forma directa e indirecta.

La decisión final se encuentra en manos del ente regulador, quien tiene hasta el martes 7 de diciembre para pronunciarse al respecto

La jornada se llevará a cabo tres días antes de la convocatoria hecha por el Grupo Nutresa y un día antes de la del Grupo Sura

Dentro de los accionistas de Nutresa están la Familia Palacio, la Fundación Fraternidad Medellín, Amalfi, Finesterre S.A.S, entre otros