MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

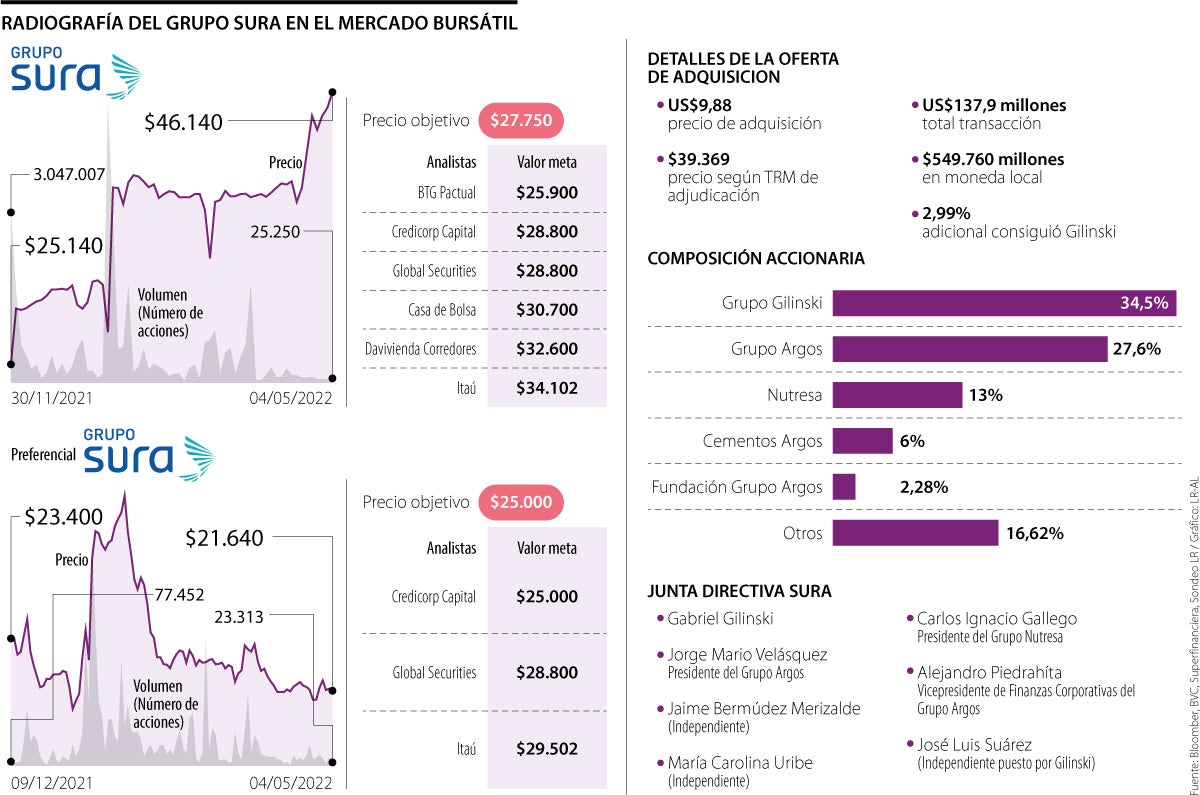

Dicho registro está 17,19% sobre lo cancelado por Gilinski en su última ronda ($39.369), y 66,27% sobre el precio objetivo de analistas

La acción ordinaria de Sura tocó un nuevo máximo en la Bolsa de Valores de Colombia (BVC) tras cerrar la jornada bursátil de ayer con un aumento de 9,99%, hasta los $46.140 por papel. En total se transaron 58.474 acciones y $2.515 millones. Cuando se analiza el comportamiento de la especie en lo que va del año se evidencia una escalada de 54%; y si se hace el mismo ejercicio desde que finalizó la más reciente ronda de OPA del Grupo Gilinski, su crecimiento suma 29,97%.

Cuando se aplican las mismas cuentas al movimiento de los últimos 12 meses se evidencia un alza de 153,2%, mientras que desde que fue presentada la primera oferta de adquisición sobre el otrora Sindicato Antioqueño, el valor de los títulos ha repuntado 112,23%. De hecho, dicho registro se dio luego de que el pasado viernes la misma BVC confirmara la entrega de las 13,9 millones de especies vendidas a Jaime Gilinski a través de su más reciente compra de títulos.

El precio a pagar por acción en dólares fue de US$9,88, mientras que en pesos colombianos sumó $39.369, con base en la Tasa Representativa del Mercado (TRM) de adjudicación, que llegó a $3.984,77. Con dicho porcentaje, el empresario caleño se ratificó como el accionista más grande de la compañía, seguido por Grupo Argos, con 27,6%; Grupo Nutresa, con 13%; Cementos Argos, con 6%; y la Fundación Grupo Argos, con 2,28%. El porcentaje restante se encuentra entre los socios minoritarios y suma 16,62%.

Sin embargo, este comportamiento ha discrepado de lo que preveía el mercado que sucedería con dicho emisor una vez concluyera la movida de Gilinski. Si bien una OPA suele generarles un valor agregado a las acciones, y crea un precio artificial momentáneo ante el nivel de liquidez que recibe el emisor, una vez concluida la transacción su cotización tiende a caer.

Una explicación para ello es que empiezan a tener menor liquidez gracias a la concentración de acciones que se presenta en un solo socio, hecho que el mercado colombiano suele castigar, como ha sucedido antes con las acciones de Éxito y Cemex. “Al salir los fondos extranjeros y los fondos de pensiones, se quedan sin compradores relevantes y las personas naturales que se quedan negociándolas no tienen la suficiente fuerza para hacer un mercado alcista”, dijo en su momento Andrés Moreno, analista financiero y bursátil.

Este fenómeno estaría explicado, según Sharon Vargas, analista de portafolio de inversiones para Itaú Comisionista de Bolsa, por especulaciones en torno a una nueva oferta sobre la compañía de seguros e inversiones. “El precio durante las próximas jornadas dependerá del resultado final de ronda y de si Gilinski alcanza su objetivo de puestos en las juntas directivas del Grupo Empresarial Antioqueño (GEA), debido a que, con base en ello, decidirá si lanza nuevas OPA o prefiere quedarse quieto”, agregó.

En ese mismo sentido, Valeria Álvarez, analista de Renta Variable de la misma firma, destacó el hecho de que a Sura se puedan estar incorporando los buenos precios y resultados de Bancolombia, cuyas acciones se encuentran dentro del portafolio de esta empresa, también del grupo económico paisa. “El panorama a futuro va a depender de muchos factores como nuevas ofertas y lo que sucede al interior de las compañías con la presencia del nuevo inversionista”, resaltó.

No obstante, el mercado ha estado especulando que detrás de este movimiento tan marcado de la acción se encontraría un juego de poder entre Gilinski y el GEA, con el objetivo de abarcar una mayor porción de la compañía y, por ende, la posibilidad de tener mayor poder político para la toma de decisiones.

Por ley, las partes pueden adquirir hasta 5% adicional en la BVC, aunque la ventaja del consorcio antioqueño es que lo podría hacer a través de diferentes filiales que ya tienen una posición dentro de la compañía.

Germán Verdugo, director de Inversiones de Credicorp Capital, aseguró que “de aquí al cierre de junio el tema es muy incierto gracias a la corrección que hemos observado en los mercados mundiales de renta variable, las elecciones presidenciales en Colombia y la incertidumbre sobre nuevos eventos corporativos propios del emisor de esta acción, como una OPA”.

El nuevo registro en el mercado público ($46.140) se encuentra 17,19% sobre lo cancelado por el comprador esta semana ($39.369). Si se compara dicho valor con el que figura en sus libros contables ($42.317), la especie en la bolsa le saca una ventaja positiva de 9,03%; y si se toma como referencia el precio objetivo de los analistas del mercado (27.750), la diferencia asciende a 66,27% (Ver gráfico).

Por ahora, la disputa al interior de una de las empresas de inversiones y seguros más grande de la región se encuentra en el mismo lugar de hace varias semanas. Ante el presidente de esta sociedad, Gonzalo Pérez, cursan dos cartas en las que el propio Gilinski le ha solicitado convocar a un nuevo encuentro extraordinario, con el fin de elegir otro órgano directivo y conocer las razones por las cuales no se ha vendido su participación de 35,5% en la empresa de alimentos durante las dos primeras ofertas, frente a lo cual también ha pedido una solución antes del 6 de mayo.

La semana pasada se reunió la Junta Directiva de la compañía, pero aún no hay una decisión concluyente.

Nutresa registró nuevo máximo de $50.020 en la bolsa este martes

En medio del desarrollo de la tercera OPA presentada por el Grupo Gilinski, Nutresa tocó un nuevo máximo histórico en la Bolsa de Valores de Colombia (BVC). Dicho comportamiento estaría explicado por los resultados financieros de la compañía durante el primer trimestre de 2022, cuyas utilidades crecieron 15,7%, hasta los $1,4 billones, mientras que las ventas ascendieron a $3,6 billones, 27% por encima de lo visto hace un año. En la ecuación también juega el factor OPA y la jugada corporativa del empresario caleño en el GEA.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa