MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

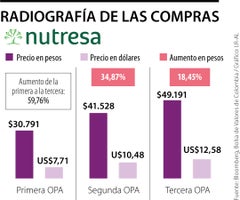

Si se mira la misma operación en pesos, la nueva opción de compra aumenta el valor por cada especie 59,7% frente a la inicial

Con la presentación de una tercera oferta de adquisición por Sura y Nutresa, el mercado ha visto un aumento de 59,7% del precio que está dispuesto a pagar Jaime Gilinski por la compañía de alimentos, respecto a la primera OPA, cuando desembolsó $30.791 por cada acción. Frente a la segunda ronda, que finalizó ayer, el precio aumentó 20,02%, esto si se tiene en cuenta que con la Tasa Representativa del Mercado (TRM) para hoy lleva la oferta hasta los $49.191.

Si se mira la misma operación en dólares, la nueva opción de compra aumenta el valor por cada especie 63,16% frente a la primera ronda, cuando pagó US$7,71 por cada papel. En cuanto a la segunda ronda, se presenta una valorización de 20,3%. En esta nueva propuesta, el empresario caleño está dispuesto a pagar US$12,58.

Anoche, la Superintendencia Financiera de Colombia (SFC) ordenó suspender nuevamente la negociación de Sura y Nutresa en la Bolsa de Valores de Colombia (BVC) debido a dos ofertas presentadas por el Grupo Gilinski con el fin de seguir sumando participación en estas compañías. En el caso de Sura vale la pena recordar que mantiene el precio de la segunda oferta.

La oferta por Inversiones Suramericana busca entre 5,2% y 6,5%, pagando un total de US$9,88 por cada título, mismo valor que había ofrecido en la segunda OPA lanzada por el mismo emisor. Sin embargo, en el caso de la multilatina de alimentos, el empresario caleño aumentó la oferta a US$12,58 para quedarse con, máximo, 12% adicional. La oferta que cerró hoy ofrecía US$10,48 por la mismas acciones.

Si la SFC no realiza requerimientos adicionales al oferente, el próximo viernes se daría la aprobación de las nuevas ofertas de adquisición.

Luego de que se dé luz verde por parte del órgano regulador, el Grupo Gilinski tendrá que publicar simultáneamente el cuadernillo de oferta y el primer aviso del proceso a través de medios masivos de comunicación. Por ahora ya fueron radicados los proyectos de garantías bancarias en la bolsa.

En un rango de cinco días calendario tendrá que mover tres avisos de oferta, en donde además debe incluir el plazo de aceptación de OPA. Este lapso no puede ser menor a 10 días ni superior a 30 días hábiles.

El oferente podrá prorrogar el plazo inicialmente establecido para la aceptación de la oferta, por una sola vez, y con antelación de al menos tres días hábiles al vencimiento del plazo inicial. Dicha extensión no podrá superar el plazo máximo señalado.

Esta prórroga se deberá comunicar a los interesados mediante aviso publicado en el mismo medio en el que se difundió el aviso de oferta inicial y mediante los canales oficiales.

Tras finalizar la oferta, la BVC tiene hasta cinco días calendario para confirmar y adjudicar la venta. Cumplido este debido proceso, quienes decidieron vender recibirán el pago tres días después.

En contraste, quien quiera presentar una OPA competitiva tendrá hasta tres días antes de vencer el periodo de aceptación de ofertas para presentar la propuesta.

¿Cómo quedó parado el caleño tras las segundas OPA?

Hoy, luego de 15 días hábiles del periodo de aceptación del segundo round de las OPA presentadas por el Grupo Gilinski sobre Sura y Nutresa, el empresario caleño se quedó con 31,5% y 30,71% de participación, respectivamente. Bajo este panorama, se convierte en el máximo accionista de la compañía de seguros e inversiones y se mantiene como el segundo mayor socio de la multilatina de alimentos.

Así, el empresario caleño se mantiene por encima de compañías del Grupo Empresarial Antioqueño (GEA), como Grupo Argos, que tiene 27,6% en Sura y 9,87% en Nutresa; y Cementos Argos, que posee 6% en Sura y Nutresa.

Gilinski alcanza una fortuna de US$4.400 millones actualmente, según el listado The Real Time Billionaires, publicado por Forbes

Grupo Nutresa, es dueño de 12,26% de Grupo Argos y de 13,01% del Grupo Sura, con corte al 31 de diciembre del año pasado

La nueva propuesta de OPA por Sura pagaría US$9,88 o $39.457. De lograr 6,25% adicional, el Grupo Gilinski se quedaría con 31,5%