MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La acción ordinaria de la entidad financiera ha crecido 28% entre noviembre y abril; y en lo corrido del año ha subido 25,95%

Si bien Jaime Gilinski consiguió filtrar el enroque accionario y el gobierno corporativo del Grupo Empresarial Antioqueño (GEA) con tres OPA consecutivas, en el mercado bursátil, las empresas que conforman dicho consorcio económico fueron de las más beneficiadas. No solo Nutresa y Sura vieron aumentar su valor en 103% y 65%, respectivamente, sino que la compañía más favorecida ha sido Bancolombia, seguida por el Grupo Argos.

Este emisor ha recibido todo el valor agregado que ha traído el apetito corporativo del empresario caleño a la Bolsa de Valores de Colombia (BVC). Muestra de ello es que desde que se presentaron las ofertas, la acción ordinaria de la entidad financiera ha crecido 28%; y en lo corrido de este año ha subido 25,95%. En paralelo, el papel preferencial ha escalado 18% desde noviembre y 26% en 2022.

Así mismo, según los informes mensuales de renta variable elaborados por Casa de Bolsa, esta ha sido una de las acciones más negociadas durante los tres primeros meses del año, superada solamente por Ecopetrol, debido a la coyuntura económica internacional y el alza en los precios del petróleo.

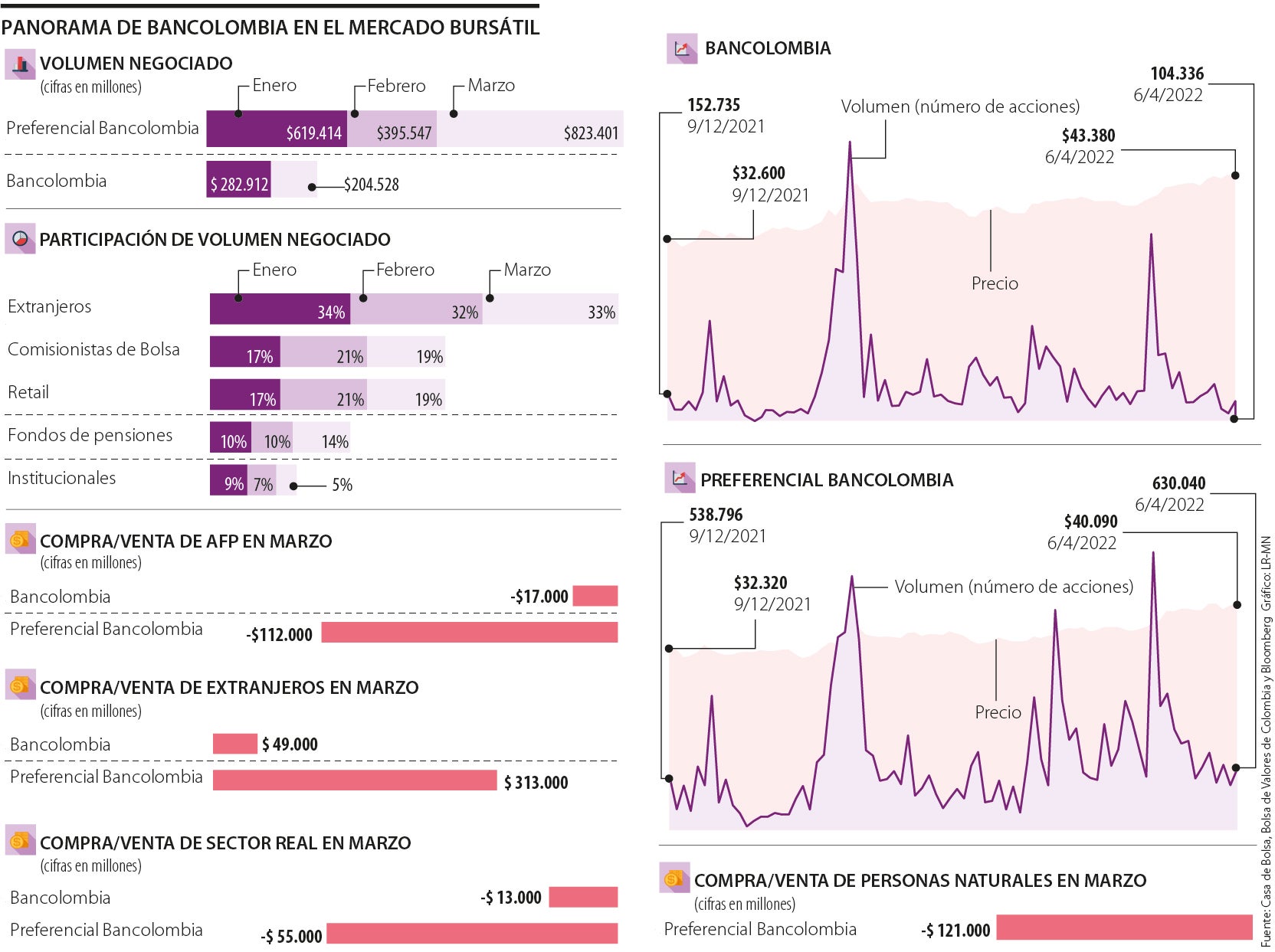

En enero, el volumen transado por la acción preferencial de Bancolombia fue de $619.414 millones, mientras que en la ordinaria se movieron $282.912 millones. En febrero, dicha cifra, en el caso del papel preferente, fue de $395.547 millones; mientras que en marzo en el papel ordinario se negociaron $204.528 millones y en el preferencial, $823.401 millones.

En este mismo periodo de tiempo, los mayores participantes del mercado accionario han sido los inversionistas extranjeros y las comisionistas de bolsa, actores que han tenido una injerencia de más de 30% y 17%, respectivamente.

Según Sharon Vargas, analista de mercados para Itaú Comisionista de Bolsa, el mercado ha estado especulando entorno a una posible oferta de adquisición por Bancolombia, lo cual ha incentivado el apetito por la acción ordinaria. “En la bolsa hemos visto una brecha entre lo que se negocia en la especie ordinaria y la preferencial, un fenómeno que se debe a que este último ha sido históricamente el activo más líquido, lo cual concentra la llegada de los compradores por fuera de Colombia”, agregó.

Durante el último mes, los inversionistas foráneos fueron los únicos que terminaron con una posición positiva. En el caso de los títulos ordinarios, se movieron $49.000 millones; y en los preferenciales, se negociaron $313.300 millones. Contrario a dicho panorama, participantes como los fondos de pensiones, las personas naturales y el sector real salieron de una buena cantidad de fracciones (ver gráfico).

Los beneficios también se han visto reflejados en la capitalización bursátil de ambas especies. Entre noviembre y abril, dicha cifra ha crecido 22,7% a $40,18 billones en el caso de la acción ordinario; mientras que, en el radar del título preferencial, dicho rubro ha escalado 25,1% hasta los $40,19 billones.

Andrés Moreno, analista financiero y bursátil, aseguró “con las OPA se ha beneficiado todo el mercado gracias a la entrada de liquidez, que después se ha reinvertido en otros títulos. Sin embargo, el repunte que vemos ahora debió darse desde el tercer o cuarto trimestre del año pasado”.

Frente a la diferencia que existe en el nivel de negociación de las especies ordinarias y preferenciales, Moreno explicó dicha brecha como una consecuencia del número de accionistas que tiene cada título y de la emisión de acciones preferenciales realizada años atrás, proceso que no ha surtido el papel común.

Dividendo histórico

Bancolombia anunció un dividendo de $3.120 por título, tanto preferencial como ordinario. Este monto será cancelado trimestralmente y dividido en cuatro fechas: 1 de abril, 1 de julio, 3 de octubre y 2 de enero de 2023. En total, se destinarán $3 billones a estos pagos.

El anuncio de dicha cantidad a repartir buscaría ofrecerle una rentabilidad que tenga felices a los grandes y pequeños socios, previniendo así su salida en caso de una OPA. Esto en vista de la jugada corporativa adelantada por el Grupo Gilinski, hasta ahora.

Para tal fin, aparte de las utilidades, que ascendieron a $4,14 billones, la entidad decidió liberar la reserva ocasional gravada por $5.991 millones y la no gravada por $804.566 millones. Además, a este monto le sumaron $539.096 millones de utilidades retenidas, reconocidas en un balance de apertura durante el año pasado, y $57.701 millones provenientes de la liberación de recursos provisionados para pago de dividendos de acciones preferenciales.

Según Omar Suárez, gerente de estrategia de renta variable de Casa de Bolsa, “estos fueron resultados récord acompañados de un crecimiento económico muy por encima de lo esperado. Las cifras le permitieron repartir más dividendos, teniendo en cuenta que estos son una parte de las ganancias anuales”.

Gilinski, no solo pretendería alcanzar sillas en las dos compañías a las que accedió, sino que buscaría tener injerencia en el órgano directivo de Bancolombia y Grupo Argos.

Así lo ratificó el mismo Jaime Gilinski en entrevista con LR. A la pregunta de si tenía planes de buscar sillas en las juntas directivas de dichas empresas, contestó de forma positiva y agregó: “creo que podemos contribuir a generar valor en esas compañías”. No en vano, semanas atrás, él y su hijo, Gabriel Gilinski renunciaron a la Junta Directiva del Banco GNB Sudameris.

Por ahora, los nuevos miembros del grupo paisa ocuparán dos sillas en la Junta Directiva de Nutresa, y dos sillas en la del Grupo Sura. Así mismo, de ser exitosa la tercera ronda de ofertas, el comprador se convertiría en el mayor socio de la multilatina de alimentos.

No hay que perder de vista que, en el cuadernillo de la tercera OPA presentada por la empresa de seguros e inversiones, el oferente reitera su intención de proponer la unificación de los negocios que maneja GNB Sudameris, Grupo Inversiones Suramericana y Bancolombia.

Socios de Sura vendieron 26.077 acciones

Durante el primer día del periodo de aceptación de OPA, cinco socios del Grupo Sura decidieron vender 26.077 acciones, lo que representa 0,09% del máximo que busca comprar Jaime Gilinski. En el caso de Nutresa, ningún copropietario decidió salir de su participación. La posibilidad de vender títulos a través de las ofertas de adquisición durará 12 días hábiles e irá hasta el 25 de abril; sin embargo, si el oferente lo desea, podrá ampliar dicho plazo hasta completar los 30 días hábiles reglamentario con tres días de antelación a la última fecha.

Con las aceptaciones logradas, el empresario caleño pasaría a controlar 30,71% de Nutresa y 31,5% de la compañía de seguros

Esta empresa del GEA tiene participaciones en Nutresa, Cementos argos, Celsia y Sura. Esta última le abriría la puerta a Celsia