MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

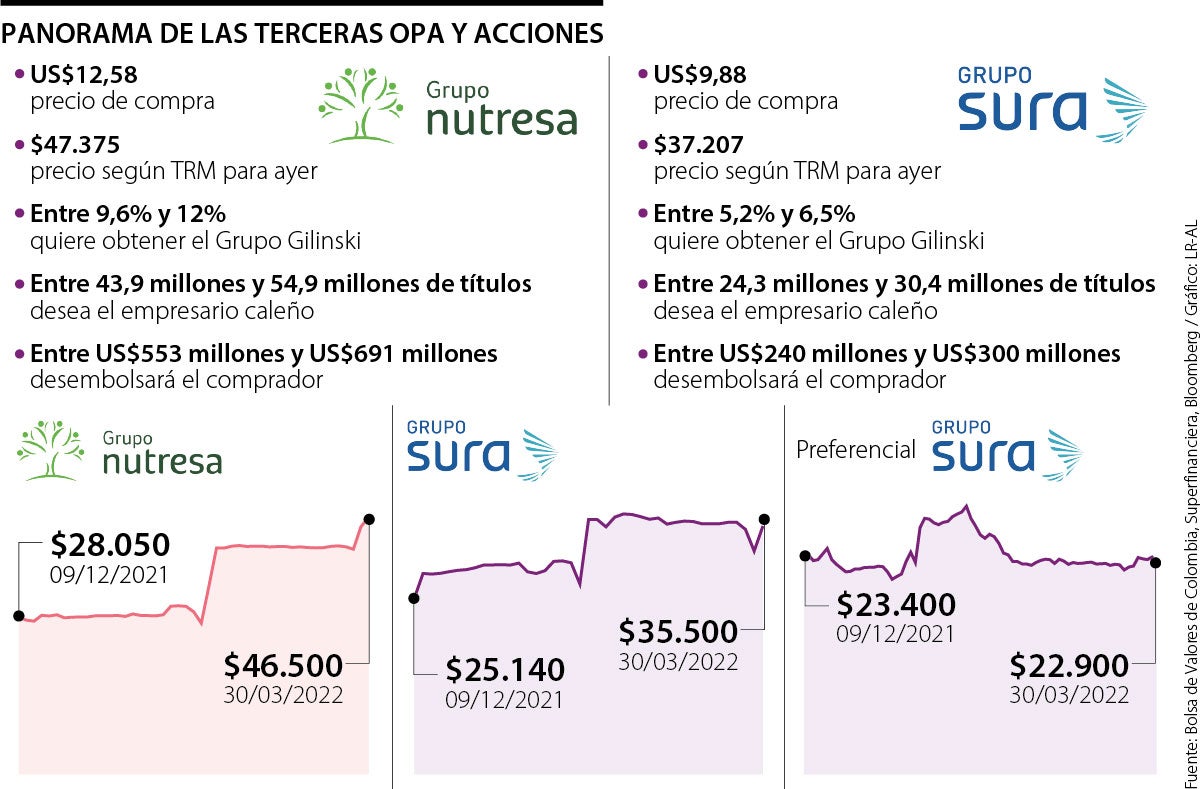

La compra sobre la empresa de alimentos busca hasta 12% adicional. Por la compañía de seguros, el máximo a comprar es de 6,5%

Después de un mes, las acciones de Grupo Sura y Grupo Nutresa volvieron a cotizarse en la Bolsa de Valores de Colombia (BVC). Los títulos de la compañía de seguros e inversiones crecieron 11,11% a $35.500, mientras que los de la multilatina de alimentos subieron 5,16% a $46.500.

En total, se negociaron $163.144 millones en el mercado bursátil. En el caso de Inversiones Suramericana, se transaron $33.284 millones y 938.358 títulos, mientras que de Nutresa se negociaron $3.336 millones y 72.774 papeles. La mayoría de las compras en este último emisor fueron de una acción.

Su regreso al mercado público se da luego de que este martes fuera publicado el primer aviso de oferta, en donde se conoció que el periodo de aceptación de OPA durará 12 días hábiles inicialmente, además de especificar la forma en que se llevará a cabo la compra y la intención de Gilinski de unificar los negocios de Bancolombia, Sura y GNB Sudameris.

Hasta ahora, la acción de la multilatina de alimentos es la que más se ha beneficiado. Entre el 11 de noviembre, fecha en que se conoció la primera OPA, y el 28 de febrero, cuando se presentó la tercera oferta, los títulos del emisor crecieron 103,5%, pasando de $21.720 a $44.220, presentando un fuerte repunte de 10% en la última jornada antes de la suspensión.

De hecho, la nueva compra por Nutresa busca entre 9,6% y 12% del total de acciones en circulación, lo cual equivale a entre 43,9 millones y 54,9 millones de acciones. El precio a pagar por cada título es de US$12,58 o $47.375, lo cual representa un aumento de 20% frente a la segunda OPA, y un crecimiento de 63,1% frente a la primera.

En el caso de Grupo de Inversiones Suramericana, el precio por especie se mantiene igual que en la segunda ronda: US$9,88 o $37.207. La oferta pretende entre 5,2% y 6,5% de las acciones disponibles, lo cual equivale a entre 24,3 millones y 30,4 millones de especies.

Valeria Álvarez, analista de Renta Variable para Itaú Comisionista de Bolsa, cree que la euforia que se tenía por las OPA se ha ido perdiendo. “Una tercera oferta le da algo de convergencia al mercado y al emisor. Sin embargo, no creo que tengamos una dinámica tan exagerada como la que vimos”, dice.

Dependiendo del éxito que tengan este nuevo set de OPA, el panorama del Grupo Empresarial Antioqueño seguirá cambiando.

Actualmente, Gilinski tiene 30,8% en Grupo Sura y 31,6% en Nutresa. Sin embargo, de ser exitoso el proceso, los porcentajes podrían aumentar a 37,3% y 43,6%, respectivamente.

Según Guillermo Sinisterra, PhD en Economía de la Universidad de Nueva York y profesor de la Universidad Javeriana, “desde todo punto de vista cambió la balanza de poder dentro de las empresas del GEA. No se pueden descartar más OPA sobre otras compañías como Grupo Argos o Bancolombia, porque la plata la tienen”.

Aceptaciones de OPA irán del 6 al 25 de abril, con opción de extender el plazo

Con la publicación del aviso de oferta pública de adquisición, se dieron a conocer las fechas en que se llevaría a cabo la recepción de aceptaciones de OPA por parte de los actuales socios. Para Grupo Nutresa y Grupo Sura, dicho periodo será de 12 días hábiles, que iniciarán el 6 de abril y finalizarán el 25 del mismo mes. Nuevamente, Gilinski dejó abierta la posibilidad de modificar los mínimos y máximos en la OPA sobre la empresa de alimentos, aunque en la empresa de inversiones y seguros se comprometió a no comprar de más.

La compañía de seguros e inversiones había suspendido la búsqueda para cumplir con la regla de pasividad en medio de la OPA

GEA agrupa a muchas de las empresas más importantes de Colombia, entre ellas la productora de alimentos Nutresa