MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La reforma pensional ya fue aprobada en el Congreso y se espera que entre en vigencia a mediados de 2025, aun así hay más dudas que certezas sobre este nuevo sistema

El nuevo sistema pensional tendrá cambios para todos los trabajadores, conozca qué va a pasar con usted y cómo podrá jubilarse

A partir del próximo 1 de julio de 2025 habrá un nuevo sistema pensional en Colombia, algo que no ocurría desde hacía 30 años, cuando se aprobó la Ley 100.

Las nuevas normas impactarán a los más de 19,1 millones de trabajadores que cotizan en los fondos privados de pensiones y también habrá cambios para los más de 6,8 millones de afiliados al régimen de prima media. Las modificaciones se verán en el corto, mediano y largo, por lo que es clave entender cómo funcionará el nuevo esquema de jubilaciones y qué va a pasar de ahora en adelante.

Cuando entre en vigencia la reforma, todos los colombianos serán afiliados a Colpensiones, exceptuando a aquellas personas que ganan más de 2,3 salarios mínimos legales vigentes, ($2,99 millones este año), que podrán llevar una parte de sus ahorros al sistema privado.

La columna principal sobre la que se basará todo el sistema es el esquema de pilares, que son cuatro estructuras con los que se busca garantizar un acceso universal a las pensiones, así no se logren los requisitos mínimos.

Según lo aprobado, no importa si usted cotizó o no durante su vida, ya que para quienes nunca realizaron sus aportes a la seguridad social, también habrá un bono pensional.

El modelo de pilares acabará con la competencia entre el sistema público y privado y también con los subsidios a las pensiones más altas, que entrega Colpensiones con la legislación actual.

Otro de los puntos clave es que los recursos de los cotizantes no los administrará Colpensiones directamente, ya que esa labor la tendrá un comité de expertos conformado por los ministros de Hacienda y de Trabajo (O algún delegado que ellos asignen), por el Departamento Nacional de Planeación, el presidente de Colpensiones (con voz, pero sin voto) y cuatro expertos escogidos por la Junta Directiva del Banco de la República, que gestionarán esos dineros y sus rendimientos, con el fin de garantizar rentabilidad, y que el Gobierno no pueda usar esa plata para otros fines.

El nuevo modelo también pasará por la revisión de la Corte Constitucional, ya que se prevé que la reforma tendrá una cascada de demandas.

El articulado dice que habrá cuatro pilares: solidario, semicontributivo, contributivo y de ahorro voluntario complementario. Cada uno está dirigido para un grupo poblacional en específico, pero, quienes cotizan tendrán que hacerlo en Colpensiones, sin excepción. El pilar solidario es para quienes no tienen pensión, como quedó en el articulado, se aplica para personas con puntaje Sisben hasta C3.

Allí lo que se propone es entregar una renta de $223.800, monto que podría variar con los años. Estos recursos se entregarán a hombres con 65 o más años, y mujeres desde 60 años, que no tienen pensión. El pilar semicontributivo se dirige para todas las personas que lograron cotizar mínimo 300 semanas en el Régimen de Prima Media, RPM, o para aquellos quienes alcanzaron 900 semanas en el Régimen de Ahorro Individual con Solidaridad, Rais.

El pilar contributivo, en resumen, es muy parecido al sistema actual, se aplica para hombres de 62 años con 1.300 semanas cotizadas, y mujeres de 57 años, con las mismas semanas pero, se reducen hasta 1.000 semanas para las madres, en caso de tener hijos. El cuarto pilar entrega un dinero adicional a su pensión, de acuerdo con aportes que haya hecho durante su vida.

Uno de los puntos más polémicos, que fueron centro de numerosas discusiones en los debates de la reforma pensional tiene que ver con la entrada en vigencias del articulado.

A pesar de que se barajaron algunas propuestas de que lo mejor era que el nuevo sistema entrara a operar dos o tres años después de su aprobación, la reforma pensional aprobada por el Congreso de la República finalmente fijó que las nuevas reglas en materia pensional entre a regir a partir el próximo 1 de julio de 2025.

El nuevo sistema pensional tendrá implicaciones para todos los trabajadores que cotizan en un fondo de ahorros para jubilarse. Todos los 19,1 millones de afiliados que hacen parte del fondo privado de pensiones se trasladarán a Colpensiones.

Solo los que ganen más de 2,3 salarios mínimos mensuales legales vigentes ($2,99 millones con el aumento para este año) podrán tener sus ingresos adicionales en un fondo privado y entrarán a cotizar en un nuevo sistema mixto.

Seguramente, la reforma pensional pasará por la lupa de la Corte Constitucional, pero lo hará solo si hay una demanda de inexequibilidad contra el articulado.

La reforma no tiene control automático de constitucionalidad, ya que no se aprobó como una ley estatutaria, es decir, que seguirá su curso normal hasta que la Corte decida de fondo. Sin embargo, se anticipa que, debido a la polémica que generó su discusión en la opinión pública, recibirá una cascada de demandas en sus artículos.

Como se mencionó anteriormente, si usted actualmente está en alguno de los cuatro fondos privados de pensiones: Protección, Porvenir, Skandia o Colfondos, ahora empezará a cotizar en Colpensiones, que comenzará a recibir todos flujos de ahorros.

Pero hay un límite, si usted gana más de 2,3 salarios mínimos mensuales legales vigentes, smmlv, unos $2,99 millones con el mínimo de este año, podrá seguir cotizando esos recursos adicionales en una de estas AFP.

Uno de los puntos que el Gobierno ha tenido que aclarar es sobre los ahorros que ya están en el sistema de pensiones, ya que se llegó a decir que el Gobierno expropiaría estos recursos para concentrarlos en Colpensiones.

Esto quiere decir que los $405 billones que hoy tienen ahorrados los colombianos en los fondos privados de pensiones se quedarán allí hasta que se cumplan los requisitos de pensión y las nuevas cotizaciones empezarán a dirigirse a Colpensiones paulatinamente.

Este pilar lo integrarán las personas colombianas residentes en el territorio nacional en condición de pobreza extrema y en condiciones de vulnerabilidad, según la focalización que establezca el Gobierno Nacional.

Las prestaciones a esta población se financiarán solidariamente con recursos del Presupuesto General de la Nación y con los recursos de la Subcuenta de Subsistencia del Fondo de Solidaridad Pensional. Esto, sin afectar los actuales beneficiarios del programa Colombia Mayor.

Con la aprobación de la reforma pensional, Colpensiones recibirá más de 10 millones de afiliados a partir del próximo 1 de julio. Cabe señalar que actualmente esta entidad tiene alrededor de 6,83 millones de afiliados y maneja $6,72 billones, según cifras de la Superintendencia Financiera de Colombia.

Esto quiere decir que si usted no está actualmente en el régimen de Colpensiones, el Gobierno lo va a trasladar automáticamente y allí tendrá que cotizar hasta por alrededor de $3 millones.

Si actualmente usted está en un fondo privado de pensiones y se quiere trasladar a Colpensiones lo podrá hacer. Aunque usted quede en el régimen de transición, va a tener dos años entre el 1 de julio de 2025 y el 1 de julio de 2027 para pasarse de una AFP a Colpensiones sin tener que presentar una demanda, como se hace actualmente.

Este es un punto importante para quienes saben que en una AFP van a tener una pensión más baja y estaban esperando la ‘ventana pensional’ del Régimen de Prima Media.

No, las mujeres, independientemente del sistema, podrán pensionarse a los 57 años y los hombres, a los 62 años, siempre y cuando cumplan las semanas de cotización. Cabe recordar que los hombres se podrán pensionar con 1.300 semanas cotizadas al sistema, mientras que las mujeres se pensionarán con 850 semanas a partir de 2036.

Desde 2025 hasta entonces, las mujeres verán una reducción en el número de semanas requeridas hasta llegar a las 1.000 semanas, según dice la nueva Ley.

La reforma creó una figura llamada pensión anticipada de vejez por invalidez, en la que tendrán derecho a una pensión antes de cumplir la semanas aquellas personas que padezcan una deficiencia física, psíquica o sensorial de 50% o más, que cumplan 50 años de edad para el caso de las mujeres y 55 años de edad para el caso de los hombres, y que hayan cotizado en forma continua o discontinua 1.000 o más semanas al sistema de protección social integral para la vejez.

Todas las personas que quedarán en el nuevo sistema Colpensiones, se les va a reconocer como máximo alrededor de $2,4 millones, con el salario mínimo actual. Si tiene ahorros en una AFP le van a hacer un cálculo actuarial y de ahí habrá un ‘extra’ para aumentar su pensión que depende exclusivamente de cuánta plata ahorró.

El Ingreso Base de Liquidación será el promedio de los ingresos base de cotización en Colpensiones, durante los últimos 10 años cotizados anteriores al reconocimiento de la pensión.

El Pilar Semicontributivo que creó la reforma pensional está integrado por las personas afiliadas al sistema que a 65 años de edad, en el caso de los hombres, y 60 años de edad, para las mujeres, no hayan cumplido los requisitos para acceder a una pensión contributiva habiendo cotizado al sistema, por lo que podrán acceder a un Beneficio Económico, que se financiará con recursos del Presupuesto General de la Nación y con sus propios aportes a través de los mecanismos que adopte el Gobierno Nacional.

Si una mujer, por ejemplo, está en el régimen de prima media y tiene 1.150 semanas cotizadas, menos de las 1.300 que reglamenta la ley, se le empezarán a descontar 50 semanas por cada hijo que tenga hasta llegar a 1.000, pero no puede ser menor a ese número de semanas, que es el requisito mínimo para poderse pensionar.

Sin embargo, hay un artículo que dice que las madres se podrán pensionar con 850 semanas, pero otro señala que el mínimo es 1.000, lo que significa que se debe esperar la reglamentación.

El Pilar Solidario de la reforma pensional está dirigido a garantizar una renta básica solidaria para amparar las condiciones mínimas de subsistencia de los adultos mayores pobres y de hombres mayores de 55 años con discapacidad o mujeres mayores de 50 años, que sin ser considerados adultos mayores, poseen una pérdida de capacidad laboral igual o superior a 50% y no poseen una fuente de ingresos que garantice su vida digna ni hayan cotizado para poderse pensionar.

Cuando entre en vigencia el nuevo sistema, los hombres se podrán pensionar con 1.300 semanas cotizadas. Las mujeres podrán pensionarse, incluso, con 850 semanas cotizadas al sistema pensional a partir de 2036.

El articulado también dice que las mujeres verán una reducción en el número de semanas requeridas hasta llegar a las 1.000 semanas en 2036. Sin embargo, las mujeres podrán aplicar, además el beneficio de reducir 50 semanas por hijo y hasta por tres hijos.

El artículo que permitió sumar el beneficio de reducción de semanas por hijos se aprobó en la Cámara de Representantes sin aval del Gobierno Nacional por sus implicaciones fiscales, lo que quiere decir que se puede caer en una demanda ante la Corte Constitucional.

Por otro lado, el Gobierno se comprometió a reducir antes de 2026 la edad de pensión y semanas cotizadas para indígenas, campesinos, y población negra: “en razón a la diferencia entre la esperanza de vida general de los colombianos y la esperanza de vida de quienes pertenecen a los pueblos indígenas, comunidades negras, afrocolombiana, raizales; palenqueras y campesina”. El Dane será la entidad encargada de calcular las semanas con las que se jubilarán.

Actualmente, si un pensionado o afiliado al sistema fallece, sus familiares o beneficiarios de ley pueden recibir su pensión, denominada “pensión de sobrevivencia”. Eso no cambia con lo aprobado de la reforma pensional en el Congreso de la República y que está para sanción presidencial.

En el articulado, lo referente a pensión para sobrevivientes, se aclara que ese pago continúa así sea reestructurado el sistema. El artículo 47 habla de las personas que tendrán el derecho de recibir la pensión.

Según el texto aprobado por el Congreso, tendrán derecho a la pensión de sobrevivientes los miembros del grupo familiar del pensionado por vejez o invalidez por riesgo cuando fallezca y los familiares del afiliado al sistema que fallezca, siempre y cuando ya haya cotizado 50 semanas dentro de los tres últimos años inmediatamente anteriores al fallecimiento. El monto de la pensión los beneficiarios, a partir de la vigencia de la ley, será de 80% del monto que le hubiera correspondido en una pensión.

Según el articulado, las personas que comprueben haber sufragado los gastos de entierro de un afiliado o pensionado, tendrán derecho a percibir un auxilio funerario equivalente al último salario base de cotización, o al valor correspondiente a la última mesada pensional recibida, según sea el caso, sin que este auxilio pueda ser inferior a cinco salarios mínimos, ni superior a 10. Esta prestación será asumida y pagada por parte del Componente de Prima Media administrado por Colpensiones.

Uno de los pilares es el del Ahorro Voluntario, que lo integran las personas que hagan un ahorro a través de los mecanismos que existan en el sistema financiero, según el régimen que establezca la Ley, con el fin de complementar el monto de la pensión integral de vejez.

A este pilar no se le aplicarán los principios y disposiciones de la reforma pensional. En todo caso, los aportes voluntarios serán inembargables de conformidad con la reglamentación que rige la materia.

El porcentaje de los aportes a pensión dentro del nuevo sistema de protección para la vejez seguirá siendo de 16 % del ingreso base de cotización. Los cambios introducidos por la reforma en este aspecto se centran en la responsabilidad del pago de las cotizaciones y la distribución de estas. Sin embargo, quienes tengan un ingreso de más de cuatro salarios mínimos y menos de siete tendrán a su cargo un aporte adicional al Fondo de Solidaridad de 1,5%. El aporte sube progresivamente hasta 3% para los que ganan 20 salarios.

En el pilar contributivo, el empleador y trabajador dependiente e independiente, deben cotizar a este sistema, en los porcentajes establecidos. Se podrán realizar cotizaciones por días o por semanas, según los días laborados en el mes: Entre uno y siete días, se debe hacer una cotización mínima semanal; entre ocho y 14 días, dos cotizaciones; Entre 15 y 21 días, tres cotizaciones; y por más de 21 días, se deben hacer cuatro cotizaciones mínimas que equivalen a un salario mínimo mensual.

El monto mensual de la pensión de invalidez será equivalente a 45% del ingreso base de liquidación, más 1,5% de dicho ingreso por cada 50 semanas de cotización que el afiliado tenga acreditadas con posterioridad a las primeras 500 semanas de cotización, cuando la disminución en su capacidad laboral sea igual o superior a 50% e inferior a 66%. Si es superior a esa incapacidad, será 54% del ingreso base de liquidación, más 2% por cada 50 semanas de cotización luego de las primeras 800 semanas.

El ingreso base para calcular la cotización mínima mensual al Sistema de Protección Social Integral para la Vejez y al sistema de Subsidio Familiar que plantea la reforma pensional para las personas que coticen por días o por semanas será el correspondiente a una cuarta parte del salario mínimo mensual legal vigente, el cual se denominará cotización mínima semanal. Para el Sistema de Riesgos Laborales, el ingreso base de cotización será el salario que devengue.

Las comisiones a las cotizaciones son cobros que se le hacen al momento de realizar los pagos de seguridad social, en este caso toma solo lo concerniente al tema pensional. De acuerdo con el artículo 23, de su sueldo, 16% se destinará para costear su jubilación, ese monto se divide 75% que lo asume el empleador y 25% lo toma el trabajador.

Si usted está en el componente de prima media, y se gana hasta 2,3 salarios mínimos, sus cotizaciones se destinarán al “fondo común de vejez”, que es administrado por Colpensiones, y también al fondo del ahorro del pilar contributivo, que será gestionado por el Banco de la República.

Dichos recursos se distribuirán de la siguiente manera: tres puntos para financiar los gastos de administración en el componente de prima media, del pilar contributivo, y cubre el pago de los seguros previsionales, esto último es una póliza que garantiza el pago de las pensiones.

Para quienes tienen ahorro individual, y devenguen entre 2,3 y 25 salarios mínimos, 13,2% de su cotización, se destinará para financiar el fondo de ahorro del Banco de la República. A eso se le suma, 0,8% que costeará los gastos de administración en el componente de ahorro individual del pilar contributivo.

El Fondo de Ahorro del Pilar Contributivo, será administrado por el Banco de la República, el cual se encargará de todas las labores pertinentes a la administración del fondo, incluyendo la gestión de inversión, administración de riesgos y cualquiera otra necesaria para el adecuado funcionamiento de este. Por otro lado, Colpensiones administrará el Componente de Prima Media del Pilar Contributivo, tal como lo venía haciendo, pero con nuevas obligaciones.

La pensión familiar es la que se le reconoce por la suma de las cotizaciones, o aportes de una pareja, bien sean cónyuges, compañeros permanentes, o lo que se constituya legalmente como una pareja.

Esta figura está contenida en el artículo 38, y se otorga si con la unión de ambos individuos se cumple con los requisitos para acceder a la jubilación. Esta pareja recibirá una pensión equivalente a un salario mínimo, y está sujeta a validaciones adicionales, si se compara con el proceso de solicitud individual.

Esta pensión se otorga por parte de Colpensiones. Los cónyuges deben acreditar más de cinco años de relación o convivencia. Entre los dos deben sumar, mínimo, 1.300 semanas para que se les reconozca la pensión. Para efectos de la cotización al sistema de salud, la persona titular de la pensión debe estar afiliado y cotizar, su pareja aparecerá como beneficiario.

En caso de fallecimiento de uno de los compañeros, se puede repartir por mitades la pensión, en caso que hayan hijos. En caso de haber primogénitos mayores de 25 años que dependan del fallecido, podrán solicitar 50% de ese dinero, en caso de haber más, se realizará la repartición en partes iguales. El fallecimiento de los cónyuges no cambia la naturaleza o cobertura de la jubilación.

Será responsabilidad de la pareja informar del fallecimiento dentro de los 30 días siguientes al suceso. En caso de divorcio, la pareja recibirá mensualmente 50% de la pensión. Esta jubilación no es compatible con cualquier otra pensión o prestación económica, incluidos subsidios u otros programas sociales.

Solo se reconoce una pensión familiar por pareja y esta no podrá superar el monto de un salario mínimo legal mensual vigente. Este esquema brinda un auxilio funerario, equivalente a 50% del costo de la ceremonia exequial.

Sí se podrán hacer cotizaciones por días o por semanas, pero de acuerdo a unas especificaciones que se establecen en el texto aprobado, las cuales son entre uno y siete días laborados al mes, con una cotización mínima semanal; entre ocho y 14 días con dos cotizaciones mínimas semanales, entre 15 y 21 días con tres cotizaciones mínimas semanales y más de 21 días con cuatro cotizaciones mínimas semanales, las cuales equivalen a un salario mínimo mensual, que pare este año está en $1,3 millones.

De acuerdo con el artículo 12, tanto trabajadores dependientes como independientes, que devenguen más de 2,3 salarios tendrán que seleccionar su administradora de fondo de pensiones.

No obstante, el porcentaje correspondiente al umbral tendrán que depositarlo en Colpensiones, y el excedente, voluntariamente se podrá depositar en una AFP de su preferencia. Cabe señalar que los recursos depositados en Colpensiones, serán administrados por el Banco de la República.

Aunque la gran mayoría de pensiones están exceptuadas, incluidas aquellas jubilaciones, que perciban los residentes colombianos provenientes del exterior, de acuerdo con el artículo 84 “tratamiento tributario”, serán gravadas las pensiones que superen 1.000 UVT.

El artículo no contempla la palabra "mensuales" que evitaría aplicar el impuesto de renta a las pensiones de $3,9 millones mensuales, pero según los ponentes de la reforma, en la regulación del Gobierno se va a incorporar para evitar que estas mesadas sean gravadas.

Si al momento de la entrada en vigencia de la reforma la persona ya tiene al menos 750 semanas cotizadas, en el caso de las mujeres, o 900 semanas para hombres, seguirá cobijado por la Ley 100 de 1991.

Si desea pasarse de una AFP a y Colpensiones podrá hacerlo hasta el primero de julio de 2027. Luego el Gobierno decide si lo manda al fondo público o si se queda con las AFP. Esto último aplica para quienes les falten menos de 10 años para pensionarse.

Colpensiones va a tomar los ahorros de todos los que no excedan el umbral de los 2,3 salarios mínimos, pues, según el artículo 71, en el que se establecen las funciones adicionales de Colpensiones, este fondo recibirá, por parte de las AFP, el valor de los saldos de las cuentas individuales para girárselo a la bolsa del pilar semicontributivo.

Es importante señalar que ese segmento corresponde a quienes no cumplen con los requisitos para acceder a la jubilación, pero, que han cotizado al sistema.

Los rendimientos son todo lo que las personas ganarán por tener su dinero ahorrado durante años. Dependiendo de si usted está en un fondo público o privado va a tener un margen de ganancias mayor o menor el cual variará por factores como tipo de riesgo, portafolio, retribuciones en cargos fiduciarios, entre otros.

Esto en los fondos privados se va a mantener; sin embargo, en Colpensiones, esa labor se le delegará al Banco de la República, que administrará los rendimientos y destinación de los recursos.

Uno de los puntos más polémicos sobre la reforma pensional son los cobros por la administración de los recursos. Este apartado ha desatado discusiones técnicas entre el Ministerio de Hacienda y el gremio de los privados, Asofondos, toda vez que ambas partes tienen una interpretación distinta del tema.

El texto pensional prevé que, a partir de la entrada en vigor del pilar contributivo, los fondos pensionales descontarán a título de comisión de administración máximo 0,7% sobre la totalidad de los activos bajo administración y hasta el momento en que se consolide la pensión integral de vejez.

Para quienes están en el componente de prima media, los que tengan un ingreso base de hasta 2,3 salarios mínimos, destinarán la cotización al “fondo común de vejez”, que es administrado por Colpensiones, y también al fondo del ahorro del pilar contributivo, que será gestionado por el Banco de la República.

Dichos recursos se distribuirán de la siguiente manera: tres puntos para financiar los gastos de administración en el componente de prima media, del pilar contributivo, y los recursos necesarios para atender el pago de los seguros previsionales. De ese aporte, Colpensiones podrá destinar hasta 1% para financiar los gastos de administración.

El artículo 73 crea el Consejo Nacional de Protección Social Integral para la Vejez, el cual busca asesorar, evaluar y sugerir medidas pertinentes para el adecuado desarrollo del sistema pensional.

Dicho consejo estará integrado por el ministro de Trabajo, Hacienda y Salud; el director del Departamento Nacional de Planeación, Prosperidad Social y Colpensiones.

También habrá un representante de los trabajadores, de los empresarios, de los pensionados, de los beneficiarios de prestaciones solidarias, de las administradoras del componente complementario de ahorro individual, de las universidades públicas y privadas, del sistema nacional del voluntariado, de la población con discapacidad, de la población migrante residente en Colombia, de los trabajadores campesinos, dos representantes de las comunidades negras, afrocolombianas, raizales y palenqueras, dos de las comunidades indígenas y dos de comunidades campesinas.

Los miembros de comunidades campesinas, étnicas y populares, se les garantizará protección especial para que puedan materializar su acceso a la pensión. Una vez la reforma sea sancionada, el Congreso tendrá seis meses para presentar la regulación especial para validar el trabajo de dichas comunidades como requisito para el acceso a la jubilación.

En el Componente de Prima Media del Pilar Contributivo, para las mujeres que cumplan la edad mínima para acceder a la pensión y no tengan las semanas establecidas, podrán obtener el beneficio de disminuir en 50 semanas por cada hijo nacido vivo o adoptivo el número de semanas requeridas, hasta llegar a un mínimo de 850 semanas por un máximo de tres hijos.

Esto significa que por cada hijo que tenga la mujer, se reducirán 50 semanas de cotización hasta completar una reducción a 850 semanas, aunque se reglamentará para que sean 1.000, como establecer otro de los artículos.

Según lo aprobado, el comité directivo estará compuesto por los ministros de Hacienda, el titular de Trabajo y cuatro expertos en gestión de inversiones y riesgo financiero. }

En cuanto a cómo serán elegidos, se aprobó que los expertos del comité fueran seleccionados por el Banco de la República, para periodos de hasta cinco años, sin embargo, el documento también indica que esto será con la posibilidad de ser reelegidos por únicamente un solo periodo adicional.

Los recursos entran a un fondo de ahorro que será administrado por el Banco de la República. El Emisor definirá un portafolio que garantizará los rendimientos, entre los que se incluyen inversiones en encargos fiduciarios, o a través de comisionistas de bolsa, entre otros.

Todos estos movimientos estarán vigilados por la Superintendencia Financiera. Es importante destacar que esta función del Emisor no podrá interferir con la misionalidad de la entidad que es salvaguardar el valor de la moneda.

Según lo explicado por la ministra de Trabajo, Gloria Inés Ramírez, la reforma no pretende crear regímenes especiales, ni tampoco tocar los que ya están creados.

De hecho, en varios de los artículos se reseña que no se modificarán ni tocarán los regímenes especiales, como por ejemplo en el pilar de ahorro voluntario. Esto quiere decir que los esquemas especiales actuales se mantienen, y no se van a modificar, a menos de alguna disposición adicional, o ajuste al articulado pactado.

Es un esquema creado por el Gobierno Nacional que tiene como objetivo que los afiliados tengan una administración de los recursos enfocada en la optimización de la mesada pensional, lo anterior, teniendo en cuenta riesgos de conversión de activos a ingreso para el retiro de afiliados, y asumiendo el nivel de riesgo a medida que se acerca la edad de retiro de los beneficiarios.

La Superfinanciera ejercerá la vigilancia del cumplimiento del adecuado funcionamiento de este esquema.

Los fondos generacionales toman grupos poblacionales, de las mismas edades y con características similares, para compilar sus recursos en una misma bolsa, y que se administrará hasta que esas personas cumplan la edad para recibir la pensión. El problema es que ese dinero se puede usar para otros fines por ser un ahorro público.

A pesar de los problemas que le ven los expertos, en resumen, el modelo pretende que los cotizantes se autofinancien sus pensiones en el futuro.

Con lo aprobado, si usted se pensiona en el fondo público, es decir, el que hoy se conoce como Colpensiones, como máximo, podrá aspirar a recibir unos dos salarios mínimos, si toma el cálculo del sueldo vigente, esto equivale a poco más de $2,6 millones.

Solo si usted hizo ahorros voluntarios durante su vida laboral, podrá obtener una pensión un poco más cuantiosa, y se le entregará de acuerdo al saldo obtenido, entre otros factores a consideración del fondo público las AFP.

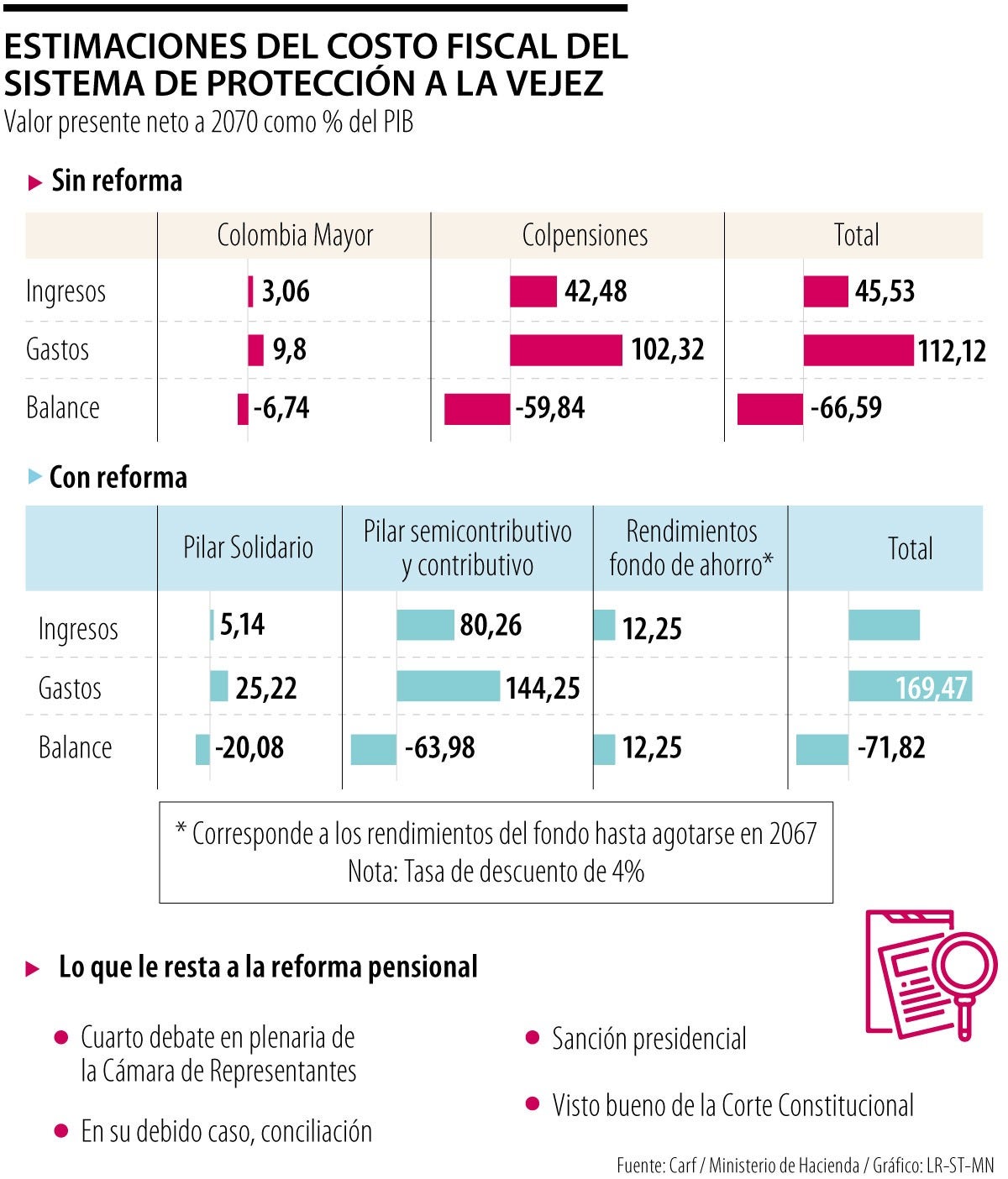

Según las cuentas de Fedesarrollo el valor neto de la reforma sería de $184 billones, y tendrá un incremento del pasivo pensional de $64,6 billones.

De acuerdo con el balance presentado del aval fiscal, entre 2025 y 2069 el proyecto representará 0,3 puntos del PIB, más o menos $5 billones por año.

A partir de 2070 el déficit sería de 1,8 puntos del Producto Interno Bruto. A pesar del balance negativo, según el Ministerio de Hacienda, el beneficio social será más significativo que el impacto económico.

Si usted recibe menos de 2,3 salarios mínimos legales, la cotización con Colpensiones seguirá normal, pero quienes a la entrada en vigor de la reforma, se encuentren afiliados a dicho fondo público, no estén cobijados por el Régimen de Transición, y coticen por encima de los 2,3 salarios mínimos, deberán seleccionar una Administradora de Fondos de Pensiones, AFP, dentro de los primeros seis meses, contados a partir de la expedición de la reforma pensional.

Según lo señala el documento, los aportes voluntarios serán inembargables, esto de conformidad con la reglamentación que rige la materia. Asimismo, el artículo 81 señala que son inembargables las pensiones, cualquiera que sea su cuantía, salvo que se trate de embargos por pensiones alimenticias o créditos a favor de cooperativas. Por otra parte, si una persona fue beneficiaria de la pensión anticipada, solo podrá ser embargado el excedente luego de descontar el aporte obligatorio de cotización.

En cuanto a este tema, la mesada adicional se mantendrá para los pensionados por vejez o jubilación, invalidez y sustitución o casos de sobrevivencia, quienes van a continuar recibiendo la mesada adicional de manera anual; a lo anteriormente mencionado, se le debe añadir la mesada correspondiente del mes de noviembre y también en la primera quincena del mes de diciembre, el valor que corresponde a la mensualidad que se brinda como concepto adicional a la pensión.

La reforma pensional creará un Fondo de Ahorro del Pilar Contributivo como una cuenta especial administrada por el Banco de la República. Sin embargo, las decisiones se tomarán por un comité de expertos conformado por los ministros de Hacienda y de Trabajo (o un delegado), por el DNP, el presidente de Colpensiones (con voz, pero sin voto) y cuatro expertos escogidos por la Junta Directiva del Emisor, que gestionarán esos dineros y sus rendimientos, con el fin de garantizar rentabilidad.

Si usted es asalariado su empleador es el encargado de realizar los respectivos pagos a la seguridad social, tenga en cuenta que de acuerdo con el artículo 23 de la reforma, se mantiene el aporte de 16% de acuerdo al ingreso base, y se distribuye entre el empleador (75%) y el empleador (25%).

Además, hay que tener claro que si devenga 2,3 salarios mínimos o menos, toda su cotización pasa a Colpensiones, pero si recibe un monto adicional el excedente lo puede invertir en una AFP

Luego de un extenso debate en la plenaria del Senado de la República, se aceptó la participación del Banco de la República en el nuevo esquema pensional del país. No obstante, en los debates posteriores se realizaron peticiones que finalmente no llegaron a buen puerto.

El Banco de la República será el encargado de gestionar el fondo de ahorro del pilar contributivo. No obstante, los alcances de hasta dónde llega la administración de los recursos aún deben ser aclarados por el Gobierno Nacional.