MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Luis Carlos Reyes, director de la Dian, afirmó que la reforma se alinea con la Constitución de 1991 y cumple con ella en la medida en que será debatida en el Congreso de la República

El articulado que se presentó antier en el congreso tuvo unos reparos mínimos respecto a lo que ya se conocía de las últimas reuniones entre el equipo de hacienda y los ponentes

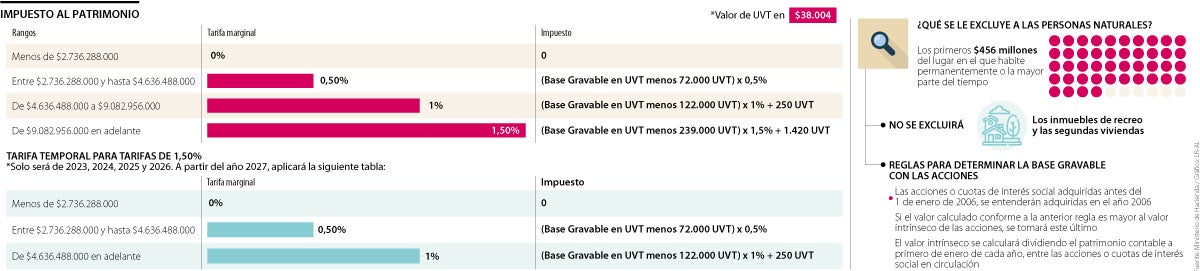

Finalmente, el impuesto al patrimonio irá por las fortunas que superen los $2.736 millones, las cuales serán gravadas bajo una tarifa de 0,5%. El impuesto -que será progresivo- contará con cuatro rangos que van de 0% para los patrimonio más bajos a 1,5% para los más altos.

En este sentido, si usted es una persona que posee activos por más de $3.000, el próximo año tendrá que pagar cerca de $13,2 millones por cuenta de este impuesto.

Según Julián Jiménez, abogado tributarista y socio de la firma Jiménez, Higuita, Rodríguez & Asociados (JHR&A), el cambio más importante se habría dado en la forma en como se calcula una parte del patrimonio de los naturales.

Al este tener en cuenta propiedades tanto tangibles como no, el portafolio de acciones que tenga cada individuo también pesa en la base gravable que este reporte a la Dian. De este modo, y por la forma que se calculaba la variación en el precio de las acciones en la pasada propuesta de tributaria, “el alivio con la corrección sería sustancial”, dijo Jiménez.

El abogado también agregó que fue una buena decisión que el grupo de Hacienda no tuviera en cuenta el IPC corrido para este cálculo, “pues con los periodos de fuerte inflación por los que hemos pasado, se habría desfigurado mucho el valor real de esos activos”, sentenció.

Así quedó la tabla

Según el documento radicado ante el Congreso de la República en la mañana del martes, la tabla que regirá en el estatuto tributario entre 2023 y 2026 tendrá las siguientes tarifas.

Para los patrimonios de menos de $2.736 millones, la tarifa será cero y por ende el impuesto a pagar será de $0 también.

Para quienes acumulen una riqueza entre $2.736 millones hasta $4.636 millones, la tarifa se incrementará a 0,5% y su saldo a pagar será de todo lo que sume su patrimonio, es decir casas, carros, acciones y otros bienes, menos $2.736 millones y ese resultado multiplicarlo por 0,5%. Es decir, el pago de quienes posean un poco más de $2.736 millones, no será muy elevado.

Las personas que tengan patrimonios que vayan de $4.636 millones a $9.082 millones, tendrán que hacer el mismo cálculo anterior, solo que le restarán $4.636 millones, multiplicarán dicho resultado por 1% y le adicionarán $9,5 millones (250 Unidades de Valor Tributario para 2022 (UVT)).

Por último, quienes posean una riqueza de $9.082 millones en adelante, aplicarán la misma fórmula pero le restarán $9.082 millones, multiplicarán por 1,5% y le adicionarán $53,96 millones (1.420 UVT).

Estas adiciones en los últimos dos casos, con el fin que no se vean beneficiados por la resta hecha en el paso anterior.

Después de 2027

A partir de 2027 ya no serán cuatro los grupos de tributación sino que bajará a tres. Las fortunas de menos de $2.736 millones seguirán sin pagar este impuesto, pero las que vayan desde dicho monto a $4.636 millones lo harán de la misma forma en la que lo hicieron desde 2023 hasta esta fecha.

El ‘gran cambio’ por llamarlo de alguna forma, estará para los patrimonios que superen los $4.636 millones, los cuales aunque también se les restará este monto y se multiplicará el resultado por 1%, ahora todos tendrán que adicionar $9,5 millones (250 UVT), sin importar si el patrimonio supera los $9.082 millones.

Otros apuntes

El nuevo articulado presentado por el equipo de Hacienda también tiene en cuenta ciertos bienes que se pueden ‘no tener en cuenta’ a la hora de calcular la base gravable, es decir, sobre lo que se va a tener que pagar -o no- impuesto sobre el patrimonio.

Para el caso de las personas naturales, se excluyen los primeras $456 millones (12.000 UVT) del valor de su casa o apartamento. Esta exclusión, resalta el articulado, aplica únicamente respecto a la casa o apartamento en la que, efectivamente, viva la persona natural la mayor parte del tiempo.

Es decir, si su lugar de vivienda permanente tiene un valor comercial de $800 millones, solo le sumará a su base gravable $344 millones, a los cuales usted le tendrá que adicionar el valor de sus otras posesiones tangibles o no tangibles, como lo es el caso de las acciones.

La aclaración busca hacer un salvamento en cuanto a no se integren en dicha deducción los inmuebles de recreo, segundas viviendas u otros inmuebles que no cumpla con la condición de ser el lugar en el que habita la persona natural gravada.

La decisión, sin embargo, eliminaría una de las principales trabas hasta el momento para que avance la votación del documento

Se aumentó levemente el límite de los beneficios por renta exenta y deducciones y se incluyeron otros por compras con factura electrónica

En medio de la Convención Bancaria, en Cartagena, el jefe de la Cartera, José Antonio Ocampo, destacó que están pensando en modificarlo