MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

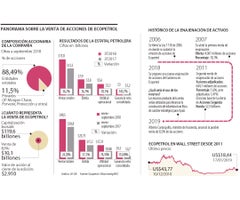

La posible enajenación de 8,5% de las acciones de Ecopetrol fue una de las cartas que se habló que el Gobierno Nacional pondría sobre la mesa para garantizar la estabilidad fiscal del país. Esta decisión, que debería pasar a consideración ministerial y aprobación presidencial, podría no solo caerle muy bien a la Nación, sino también al mercado.

Vender este porcentaje accionario se sumaría a otro de los hitos de la petrolera. En el posible escenario de que se logre, Ecopetrol continuaría con 80% de cuota accionaria, ya que, entre otras cosas, la Nación hoy tiene una participación de 88,49%, luego de que se realizaran dos procesos de enajenación de acciones (2007 y 2011) en donde ofertó 11,51% de sus títulos.

Pese a que se escuchan voces a favor y en contra, esta decisión está en el marco regulatorio. Así lo señala la Ley 1118 de 2006, que autorizó a que la petrolera pueda emitir acciones para que sean colocadas en el mercado bajo una sola condición: la Nación debe conservar, como mínimo, 80% de los títulos que están en circulación.

“Una manera de mitigar ese impacto es generando recursos adicionales por la vía de la recomposición del portafolio empresarial o de inversiones del Gobierno. En ese contexto, la operación que anuncia el Minhacienda, con un porcentaje de acciones de Ecopetrol para lo cual ya existe autorización del Congreso, es una muy buena idea”, explicó Jorge Humberto Botero, presidente de Fasecolda, y quien puso sobre la mesa esta discusión el año pasado.

La venta de este 8,5% se equipararía al proceso que se llevó a cabo hace 12 años (2007). En este momento, la compañía abrió la primera ronda de enajenación y ofertó 4.087 millones de acciones, cifra que representó la venta de 10,1% de participación de la empresa.

Las ventas de años atrás hicieron que hoy un grupo de acciones de la petrolera esté a cargo de privados y minoristas. De hecho, si bien Ecopetrol conserva la cuota mayoritaria, 11,5% está a cargo de privados (JP Morgan Chase, Porvenir, Protección, entre otros) y minoristas. Para el presidente de la Asociación de Comisionistas de Bolsa, Jaime Humberto López, este movimiento habría caído muy bien en el mercado. No solo por el aumento de la liquidez, sino también por el número de inversionistas nuevos que entrarían.

¿Cuáles serían los pasos para ofertar?

Según el proyecto que se conoció, la ley establece que el Gobierno deberá diseñar un programa de enajenación según las normas. Este tendrá que tener los estudios técnicos correspondientes. Al finalizar ese proceso, el proyecto se pondrá a consideración del consejo de ministros, el cual, previo concepto favorable, lo remitirá al presidente para su aprobación. Posteriormente, deberá pasarse este concepto para el conocimiento del Congreso de la República. Al analizar cuánto le representaría de ingresos la venta de ese 8,5% de las acciones al Gobierno, se estaría hablando de casi $10,1 billones, pues la compañía cerró con una capitalización bursátil de $119 billones.

Otras noticias:

Los cuellos de botella en la reforma pensional 2020

A pesar de que múltiples sectores han calificado como ‘inaplazable’ la reforma pensional, el Gobierno Nacional ya confirmó que esta no se presentará este año. La ministra de Trabajo, Alicia Arango, anunció que solo hasta marzo de 2020 se espera tener este proyecto de ley en el Congreso. Los puntos centrales sobre los que se refieren entes como Anif, Fedesarrollo y Asofondos son la baja cobertura, la regresividad en los subsidios y la insostenibilidad financiera.

Celulares, primer producto de deuda entre los colombianos

Aunque se cree que las tarjetas de crédito son la primera opción, los celulares y los planes de televisión son los primeros productos por los que se endeudan. Así lo dio a conocer Datacrédito Experian, presidido por Eric Hamburger, en el newsletter sobre los indicadores de crédito. La cartera de telefonía celular, en la que se incluye la financiación de los equipos, es el primer tipo de producto con el que los colombianos crean historia crediticia, con 28,5% de participación.

Con nominaciones para Roma, Netflix pide pista en los Oscar

“Netflix sabe que su trabajo se debe enfocar en el contenido de calidad”, esto dijo Reed Hastings, CEO del gigante de streaming en 2015 cuando anunció inversiones millonarias para producciones propias. Esto se vivió con la cinta Roma, (contenido original de la plataforma), que arrasó con nominaciones para los Premios Oscar al ser nominada en 10 categorías; algo que nunca había logrado una película latina teniendo en cuenta su elenco y su director, Alfonso Cuarón.

Interrogantes en torno al proceso de venta de Medimás

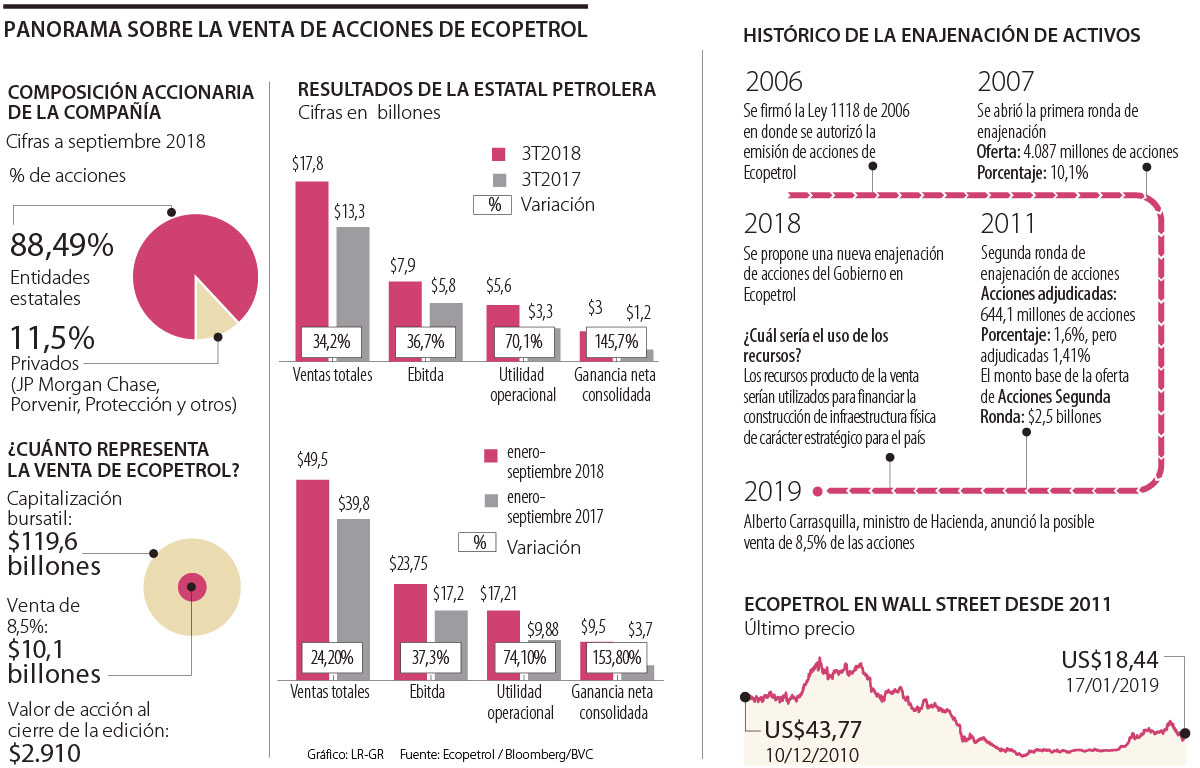

Uno de los principales temas a revisar en la venta de Medimás es la densidad que ocupan los afiliados a la EPS en los regímenes contributivo y subsidiado, pues las 4,28 millones de personas vinculadas representan 13,27% del sector, según reportes de la Administradora de los Recursos del Sistema General de Seguridad Social en Salud (Adres) a junio de 2018. Dicha cifra la convertiría en la segunda entidad con más pacientes luego de Nueva EPS, que abarcaba 14,86%.

Inside más visto del mes:

Informe reveló que el país tiene un potencial de hasta 24 terapies cúbicos en no convencionales

El Banco de la República destacó reducciones en los intereses en los créditos comerciales

Fracking, Ecopetrol y Venezuela resaltaron entre los temas más importantes del mes