MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Una de las lecciones que nos dejó la pandemia del covid-19 es la necesidad de estar amparados en diferentes sectores de nuestra vida

Durante el primer semestre, el sector asegurador ha registrado cifras de recuperación en primas y rendimientos frente a 2020 y 2021

La pandemia del covid-19 dejó muchas lecciones y el sector asegurador no escapó a esa realidad. Así lo confirmó el presidente de la Federación de Aseguradores Colombianos (Fasecolda), Miguel Gómez, quien destacó que la crisis generada por la paralización del país, demostró la importancia de contar con un respaldo del cual siempre se ha dicho: “es mejor tenerlo y no necesitarlo, que necesitarlo y no tenerlo”.

“La pandemia reportó una enorme cantidad de siniestros y una caída en la rentabilidad del negocio, pero esta nueva dinámica está demostrando que los colombianos entendieron que es mejor estar asegurado para enfrentar los momentos difíciles”, dijo el presidente de Fasecolda.

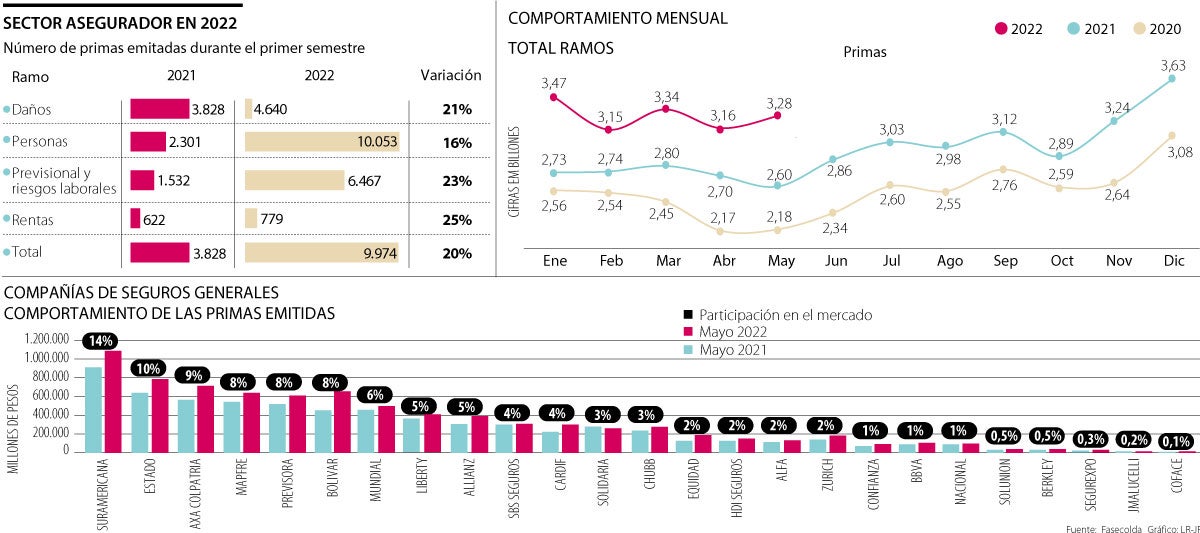

La nueva dinámica a la que se refiere Gómez es el comportamiento del sector durante el primer trimestre de 2022, ya que con corte a marzo se llegó a $9,9 billones en primas emitidas, un 20% de crecimiento frente al mismo periodo de 2021. Esta tendencia continuó en abril y mayo, ya que se emitieron $3,26 billones y $3,28 billones respectivamente, mientras que las primas emitidas en estos meses durante 2020 y 2021 no superaron los $2,70 billones al mes. “Podríamos pensar que al cierre de 2022 superaríamos el nivel histórico de $40 billones en primas emitidas”, precisó Gómez.

Pese a esta proyección, el director de Estadísticas de Fasecolda, Arturo Nájera, señaló que el crecimiento de las primas y la mejoría en los rendimientos financieros se ve parcialmente opacado por la inflación, dado que puede afectar los resultados de ciertos ramos de seguros.

Así lo señaló el socio del sector asegurador de EY, Rodrigo Aburto, quien dijo que a lo largo de 2022 la aceleración de la recuperación se verá impactada por diversos factores. "La inflación afecta de forma importante los insumos relacionados con las reclamaciones, especialmente en los ramos de autos y gastos médicos, los incrementos observados superan los beneficios generados por el producto financiero lo que obliga a las compañías a incrementar sus precios o a presionar la rentabilidad", explicó Aburto.

El tema de seguridad social fue el de mayor crecimiento en el primer trimestre frente a 2021. En este ramo están las rentas con 25% de variación y los seguros de Riegos laborales, y el previsional de invalidez y supervivencia, con 23%. En las primas emitidas para los seguros de daños, entre los que se encuentran los ramos de automóviles, soat, incendio, lucro cesante y terremoto, y cumplimiento, se dio una variación de 21%. Y en las primas de seguros de personas que se refieren a salud, vida y accidentes personales, el crecimiento fue 16%.

Por aseguradoras, la líder en primas emitidas en mayo fue Sura, con 20% de variación. El de mayor utilidad neta a mayo fue Seguros Bolívar, con $92.593 millones; y en segundo lugar, Sura, con $32.475 millones.

En participación de mercado, Suramericana también lidera con 14%. “Esto es consecuencia directa de un trabajo constante. La capacidad de entendimiento de las necesidades actuales y de los cambios de entorno de las personas y empresas nos permiten responder con soluciones cada vez más ajustadas a cada cliente”, dijo Ana Cristina Gaviria, vicepresidente seguros voluntarios de Sura.

También destaca Liberty Seguros Colombia, que según su country manager, Marco Arenas, sus expectativas de crecimiento están enfocados en los seguros para personas y Pyme, y marca su diferencial en el mercado nacional con la experiencia del cliente. “En los ramos de automóviles contamos con una excelente cobertura de responsabilidad civil, hogar y empresarial a través de pólizas modulares que se ajustan a las necesidades de nuestros clientes”, dijo Arenas.

Tres ideas para que el sector asegurador aporte más al PIB

El presidente de Fasecolda, Miguel Gómez, expresó que actualmente el sector aporta 3% al PIB, pero considera que esta cifra debería llegar a 5%. Rodrigo Aburto, socio del sector asegurador de EY, compartió iniciativas que han logrado superar 4% de penetración de los seguros en el mercado.

Ideas para que el sector asegurador aporte más al PIB

El presidente de Fasecolda, Miguel Gómez, expresó que actualmente el sector aporta 3% al PIB, pero considera que esta cifra debería llegar a 5%. Rodrigo Aburto compartió iniciativas que han logrado superar 4% de penetración de los seguros en el mercado.

El primero, son las sinergias con el Gobierno para incrementar la cobertura a riesgos de alta frecuencia y severidad; el segundo, es generar acuerdos con empresas para otorgar cobertura a los trabajadores; otra opción sería establecer la obligatoriedad y capacidad de supervisión de seguros para sectores poblacionales sensibles y con alta exposición como los trabajadores del hogar, repartidores o conductores.

Otro eje fundamental sería maximizar la bancarización de la población. "Existe una fuerte correlación entre ambos indicadores, la mayoría de los países con penetraciones de seguros mayores o iguales a 4.5% tienen un nivel de bancarización mayor a 90%. Mientras muy pocos países con un nivel de bancarización menor a 70% tiene un nivel de penetración mayor a 4%", argumentó Aburto.

Finalmente, Aburto dijo que se debe cambiar la imagen hacia los consumidores y retomar su confianza en los seguros, y “se debe mejorar la cultura de los seguros integrando conceptos básicos desde la educación temprana, así como el uso de canales de comunicación novedosos para acercar al sector asegurador a los jóvenes y futuros consumidores”, concluyó.

Natalia Escobar, socia del departamento de Derecho Financiero y Mercado de Capitales de Posse Herrera Ruiz, señaló que para mejorar la penetración de los seguros en el mercado colombiano es necesaria a la innovación y sofisticación tanto en el producto que se está ofreciendo, así como el uso de la tecnología para incursionar en lugares donde no llega la oferta de seguros y mejorar los procesos operativos.

"Es importante generar conciencia sobre cómo el uso adecuado de los productos de seguros puede proporcionar una protección no solamente a las entidades privadas sino a las entidades públicas, para así maximizar esa herramienta de gestión de riesgos", dijo Escobar.

El presidente Felipe Daza Ferreira comparte detalles de la evolución que ha tenido la compañía en más de veinte años de presencia en el mercado de seguros

En caso, por ejemplo, de sufrir un accidente en un vehículo, en el RUS los ciudadanos pueden conocer si un vehículo tiene seguro

Las compañías ofrecen protección para el sector agrícola y coberturas contra diferentes amenazas de eventos climáticos para amparar las inversiones y los ingresos