MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Si saca un crédito hipotecario con las tasas actuales puede ejecutar varias acciones para dismuir el interés cuando las tasas bajen

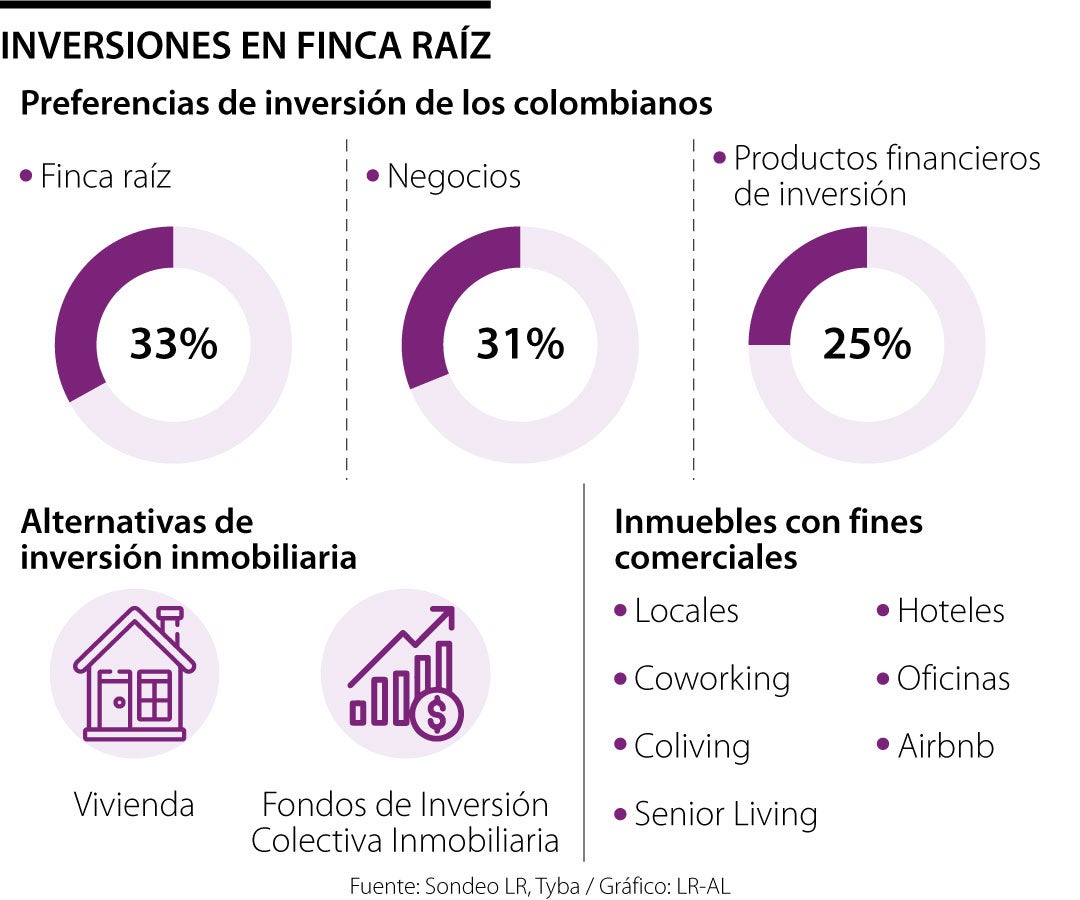

La plataforma de inversión Tyba realizó su segunda edición del Índice de Ánimo Inversionista, y de acuerdo con el estudio, al cierre de 2022 la finca raíz se posicionó como la opción de inversión más llamativa para los colombianos.

“Evidenciamos que si tuvieran un capital disponible para invertir, lo pondrían a trabajar en finca raíz (33%). En segundo y tercer lugar, los colombianos destinarían su dinero para invertirlo en negocios y en productos financieros de inversión (25%) como acciones, FIC, bolsa y hasta en criptomonedas”, señaló Valdemaro Mendoza, CEO y cofundador de Tyba.

Aunque las inversiones inmobiliarias están en el top, se dio una caída frente a las preferencias registradas en 2021, cuando la finca raíz se posicionó con 45%. Considerando esta disminución y el contexto de altas tasas de interés para créditos hipotecarios, consultamos con expertos sobre qué tan favorable es realizar este tipo de inversiones en este momento y qué opciones hay para invertir en bienes inmuebles.

El CEO y fundador del centro de soluciones Planeación Financiera Colombia, Jairo Uribe, explicó que en las opciones de inversión inmobiliaria hay muchas alternativas a la compra de vivienda.

"Hoy en día podemos invertir en proyectos de coworking, coliving, senior living, que son las destinadas a los adultos mayores, y se vuelven inversiones muy atractivas, y la inversión inmobiliaria en fondos tanto en Colombia como en Estados Unidos. No necesariamente tenemos que ser dueños de un edificio sino de una parte que nos genere rentabilidad".

Explica que la forma de acceder a estas opciones puede ser a través de fondos como Skandia que tienen opciones de inversión en finca raíz. También a través de fiduciarias, como Fiduoccidente que tiene el Fondo de Inversión Colectiva Inmobiliario Renta+.

En el caso de proyectos de senior living, hay algunas constructoras que directamente ofrecen los proyectos. Otras alternativas más sencillas son los fondos que se consolidan entre amigos o conocidos para adquirir propiedades.

Pero si definitivamente la elección es la adquisición de vivienda, Uribe entrega algunos consejos: "Ahorrar para la cuota inicial en un vehículo financiero, porque podemos obtener rentabilidad mientras estamos construyendo un patrimonio. Revisar cuáles son las alternativas de subsidios se hace indispensable para tomar esta decisión".

Sobre el apalancamiento con créditos señala que, teniendo en cuenta la Ley de Vivienda 546 de 1999, a futuro es posible modificar el crédito, pero advierte que en la primera etapa de pagos es donde se paga mayor porcentaje de intereses y si se toma ahora se estaría pagando con altas tasas.

Sobre el apalancamiento con créditos señala que, teniendo en cuenta la Ley de Vivienda 546 de 1999, a futuro es posible modificar el crédito, pero advierte que en la primera etapa de pagos es donde se paga mayor porcentaje de intereses y si se toma ahora se estaría pagando con altas tasas.

"Hay que analizar muy bien cuál va a ser el método de interés que nos van a cobrar. Se puede terminar en un crédito con UVR que está atado al IPC y sabemos que la inflación está subiendo entonces va a aumentar el valor, entonces es importante asesorarnos al momento de sacar un crédito".

Sergio Mahecha, CEO de Super Propietarios, empresa que asesora la compra de vivienda, dio algunas luces sobre cómo está el panorama para tomar la decisión de comprar vivienda de manera informada.

Sobre los créditos indicó que no son "una camisa de fuerza" y recordó que se puede hacer una compra de cartera cuando las tasas bajen, abono inteligente a capital, abonos extraordinarios o cambiar el sistema de amortización si está atado a las UVR.

"Esperamos que las tasas bajen el próximo año y cuando veamos un cambio significativo en la tasa que me aprobaron y las que están en el mercado, uno le puede pedir al banco que le actualice la tasa y ellos por retención no te van a dejar ir para que hagas una compra de cartera, sino que te quedes en el banco te mejorarán las condiciones", dijo el experto.

También recalca que quien compre una vivienda sobre planos para entrega en los próximos años, las tasas que se aplicarán serán las del momento del desembolso del crédito, entonces puede que para ese momento las tasas hayan disminuido considerablemente.

Mahecha agregó que a pesar de las altas tasas, la venta de vivienda se mantiene dinámica y hay varios perfiles que están protagonizando la inversión en este inicio de año. Uno de ellos son quienes están viendo una oportunidad en proyectos que ya están para entrega inmediata por apartamentos desistidos; otro son los clientes que aprovechan las promociones en bonos de descuento, cuota inicial o en los gastos de escrituración.

El otro perfil que identificó es el de los colombianos en el extranjero que quieren construir patrimonio para devolverse en algún momento o para los familiares que quedaron acá.

El CEO de Éxito Financiero, Sebas Celis, señaló que, a veces la finca raíz es asumida como una inversión segura, y que muchas veces no esasí por los efectos de la inflación y alta volatidad de los mercados.

Así lo ejemplificó: "si en medio de la crisis el nivel de ocupación de una propiedad para arrendar es bajo, y además el inmueble se adquiere con deuda, quizás en vez de ingresos, se generen gastos irrecuperables. Pero si juntamos diversos factores, por ejemplo, comprar barato en un lugar en valorización, rentar en vez de vivir en la propiedad para que genere ingresos, y reducir al mínimo posible la dependencia de la deuda, el rendimiento podría ser muy interesante".

También se refirió sobre la valoración a mediano plazo y explicó que hay dos factores influyentes, por un lado, la estructura física, la cual tiende a deteriorarse con el tiempo y por consiguiente desvalorizarse o requerir reparaciones y/o mantenimientos. Y el terreno, pues es un activo en cantidades limitadas cuya oferta difícilmente aumentará con el tiempo. Sin embargo la demanda es posible que sí se incremente, modificando positivamente su valor.

"Por lo general, un inmueble puede valorizarse muy a la par de la inflación, así que en tiempos de inflación alta, el patrimonio tiende a crecer o cuando menos mantenerse estable", concluyó.

Finalmente, Uribe explicó que para tomar la decisión de inversión se debe analizar qué busca cada persona. "Las finanzas personales son justamente eso, únicas y particulares. Sabemos que hay tasas de interés altas y eso nos afecta de manera general, pero si tenemos una buena proyección y un buen plan puede ser una buena inversión".

Inversión inmobiliaria corporativa

El country manager de Cushman & Wakefield, Juan Carlos Delgado, se refirió sobre la inversión inmobiliaria distinta a la de vivienda. Contó que hay varias posibilidades de inversión en inmuebles como parques logísticos, zonas francas, y bodegas por el crecimiento del ecommerce y última milla.

"En la parte industrial la dinámica que tiene el sector es que sigue siendo muy atractivo invertir en este tipo de activos, porque son negocios a largo plazo. Toca ver muy bien en cuánto se compra el inmueble para fines logísticos, y cuál es esa tasa de retorno. Sabemos que en el largo plazo tienen que bajar las tasas y el dólar, por lo cual sigue siendo atractivo", comentó Delgado.

En el ámbito de inversión en edificios de oficinas señaló que, aún con el aumento del dólar, está en la misma línea de atracción de inversión, y lo determinante serán los términos de contrato de compra y la tasa de retorno que se espera.

Al igual que Mahecha, pero en el sector corporativo, Delgado destacó que los inversionistas extranjeros tienen gran interés por invertir en Colombia gracias a la liquidez que les proporciona el dólar. Pero señaló que en el caso de que un activo tiene una deuda en dólar no será tan rentable.

"Hay que hacer una debida diligencia en términos de los contratos que tiene, los riesgos que puede generar la vacancia dependiendo del tipo del activo, porque si miramos en este momento, los tipos de activo tipo A están completamente llenos. Hay que revisar cómo está el mercado si está a la baja o al alza, pero en este momento en oficinas los valores se han mantenido muy estables", dijo Delgado como últimas recomendaciones para invertir en el sector.