MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Contar con buenos ahorros es clave.

Si usted está pensando en solicitar crédito de vivienda, pero es su primera vez y no tiene mucho conocimiento al respecto, en LR le contamos qué recomendaciones debe tener en cuenta a la hora de solicitarlo, según los expertos financieros.

Daniel Vásquez Franco, director de Vivienda de Asobancaria, considera que, sin importar si es la primera, segunda o tercera vez, siempre se deben tener presente aspectos como la realización del presupuesto, conocer opciones de crédito en diferentes bancos, escoger el proyecto o vivienda que desea, una vez haya definido estos aspectos podrá tomar la mejor decisión posible.

Como primera recomendación Vásquez destacó la realización de un presupuesto objetivo donde se entiendan cuáles son los ingresos y cuáles son los gastos, esto con el fin de saber cuánto dinero puede comprometer en las cuotas del próximo crédito. Situación en la que coincide Juan Camilo González, docente de Finanzas de la Universidad Externado quien además agregó que esta decisión debe ser bien pensada y no tomada a la ligera o motivado por una tendencia, pues sus recursos se verán comprometidos en un plazo significativo (15 años) en el pago de las cuotas.

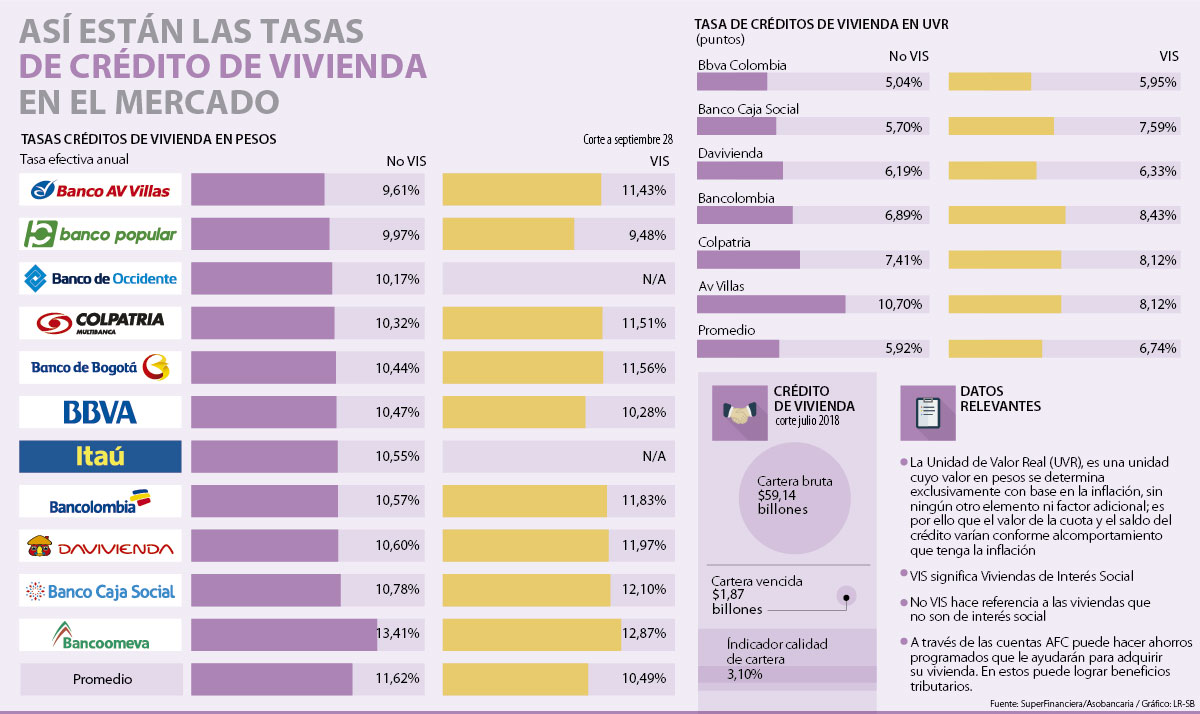

Para Vásquez, lo segundo que no se puede dejar pasar es realizar un tipo de “cotización”, es decir, tomarse el trabajo de dirigirse a las entidades bancarias y revisar qué opciones le ofrecen. En este aspecto es fundamental comparar una misma opción con diversos bancos, por ejemplo si en el banco A le ofrecen un crédito en pesos a 20 años, es imperativo preguntar por esa misma opción en todos los bancos y así sabrá cuál es la mejor opción a tomar.

Aquí también es fundamental revisar si la vivienda se escoge bajo la modalidad de pago de Unidad de Valor Real (UVR) o pesos, la principal diferencia entre estos es que al adquirir la deuda en pesos, la cuota es fija, mientras que con UVR varia con la inflación, como puede que la cuota sea baja un tiempo, o que se incremente debido a la volatilidad de la economía.

Para González, si usted está pensando en saber cuál puede ser la mejor decisión al determinar si toma el crédito en UVR o en pesos, una de las mejores formas de tener un panorama claro es revisar cómo se han comportado las tasas de interés en los últimos meses y ver cómo se van a comportar según las decisiones del Banco de la República. Como ejemplo citó que si el Emisor está bajando las tasas y las seguirá reduciendo, puede ser un buen momento para adquirir la deuda en UVR, mientras que si el caso es el contrario y el ciclo económico hace que las tasas suban, lo mejor será adquirir una tasa fija en pesos que no dependerá de la fluctuación de la economía.

El tercer aspecto a tener presente según Vásquez es, una vez realizadas las dos primeras de manera juiciosa, y con base en el monto que le haya aprobado la entidad financiera, ahí sí es momento de ir a mirar los proyectos de vivienda o la vivienda usada que desea comprar, pues en ese momento, ya sabrá con cuánto dinero cuenta para adquirir su vivienda y su búsqueda estará más focalizada en lo que puede comprar y se planeó a pagar. El experto recomendó revisar proyectos que se realicen con fiduciarias, pues estas por ley deben destinar los recursos a su ejecución.

Por su parte, González dijo que es importante evitar endeudarse para pagar la cuota inicial, pues si esta se hace a crédito sin planeación financiera se podrían sufrir problemas de liquidez en el corto o mediano plazo donde los ingresos no alcancen y se entre en apuros económicos.

Para esta situación, en la que también coincide Alfredo Barragán, experto en banca de la Universidad de los Andes, se pueden ver opciones de ahorro como las cuentas de Ahorro para el Fomento de la Construcción (AFC) donde podrá ahorrar, para las cuotas de su crédito hipotecario o para la cuota inicial, directamente desde su sueldo si es empleado, y si es independiente, podrán consignar su aporte a la cuenta. Mediante este mecanismo podrá tener beneficios tributarios, según Asobancaria, “los recursos depositados en estas cuentas no forman parte de la base de retención en la fuente del contribuyente y son rentas exentas del impuesto sobre la renta y complementarios”.

Un factor importante, en el que los expertos concuerdan es que, algo que no se debe pasar por alto en este proceso, es averiguar con las entidades bancarias o revisar los programas del Gobierno, si su perfil cumple con las características necesarias para hacerse acreedor ya sea de un auxilio para la cuota inicial o para el subsidio a la tasa de interés, opción que seguro le ayudará con su flujo de caja, aliviará su presupuesto y será de gran apoyo para el crédito.

Para González también puede ser una opción revisar en cuánto le quedarían las cuotas del crédito y hacer la comparación con lo que actualmente paga en arriendo, si las cuotas son más altas y usted no se quiere ver “colgado” puede hacer como si estuviera pagando la cuota y ahorrar ese dinero extra a la renta hasta cuando considere que ya tiene el monto apropiado para la cuota inicial o para asumir con holgura el crédito apropiado para adquirirlo.

No olvide los gastos adicionales

Los expertos consultados coincidieron en que para adquirir vivienda ya sea nueva o usada hay que tener en cuenta los gastos extra que estos traen consigo y quizás no estén incluidos en el presupuesto. Estos pueden ser los seguros contra robo e incendio que debe tener la vivienda, los impuestos, el costo de la administración y sus posibles cuotas extras para ejecutar proyectos de beneficio común, las reparaciones que deba hacerle al inmueble en caso de que sea usado, compra de muebles, entre otros.