MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los expertos aconsejan tener un plan de ahorro que genera rentabilidad

Evaluar su situación financiera y tener experiencia crediticia son algunos de los aspectos que debe tener en cuenta para pensar en tener vivienda propia

Comprar vivienda es para muchos una meta personal que sin la planeación adecuada pudiera verse lejana, por esto es necesario tener en cuenta qué pasos hay que dar primero para llegar a ese objetivo inicial.

En Colombia, al corte de 2022, según el sistema de información georreferenciada de Camacol, Coordenada Urbana, se vendieron 234.592 viviendas nuevas, siendo 72% de ellas de categoría VIS; sin embargo, en los primeros cinco meses de 2023 se vendieron 64.000 viviendas menos en relación con el mismo período de 2022, según Camacol.

A pesar de ese panorama a inicio de año, en el país hay mucho interés por comprar vivienda, y con la disminución de la inflación y el acople al nuevo sistema de subsidios para viviendas VIS se espera que las cifras vayan nuevamente en aumento.

Es así como sigue siendo un buen momento para planearse financieramente y dar el paso de adquirir vivienda. Aquí le contamos algunos de esos pasos que debe dar para hacer lo más difícil, empezar.

Según expertos en finanzas, el primer paso que debe dar es el de conocer el propósito de la compra de vivienda ¿Es para vivir ahí o se piensa como una inversión? pues también esto influye en qué tipo de vivienda va a comprar.

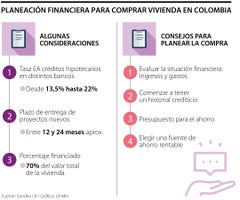

De igual manera, debe elegir entre si quiere una vivienda nueva o usada, pues las dos opciones tienen beneficios distintos. En el caso de la vivienda nueva, si se compra sobre planos tendrá un plazo mayor para pagar la cuota inicial dependiendo del tiempo de entrega proyectado de la vivienda, que generalmente puede encontrarlos entre 10 hasta 24 meses, o incluso un poco más; y así mismo recibirá su vivienda en un tiempo mayor.

En cuanto a los beneficios de la compra de vivienda en proyectos, Laura Gallego experta en finanzas personales de Proyecta t menciona que "el potencial de plusvalía es una medida que avanza a la construcción, es posible que el valor de la vivienda aumente cuando ya esté lista para entregar y los desarrolladores ofrecen plazos de pagos flexibles que permiten distribuir el costo de la vivienda a largo plazo en el periodo en que está en construcción".

En cuanto a la vivienda usada, las ventajas están en los tiempos más cortos de compra y negociación, pero también requieren de una disponibilidad de capital mayor, de al menos 30% del valor total de la vivienda, si planea completar la compra por medio de financiación.

En este punto es bueno que tenga en cuenta que la vivienda usada es una buena opción para la compra por inversión, pues se puede comprar y vender más rápido este tipo de propiedades; además, según el portal inmobiliario Metro Cuadrado, Cali es la ciudad donde el mercado de compra y venta de inmuebles se mueve más ágilmente el país, "en promedio en Bogotá y Medellín una vivienda se vende en siete meses y medio , y en Cali siete meses, ya que es la ciudad con mayor rotación de vivienda. Es decir, se convierte en una opción para comprar y vender de forma más ágil", afirmaron.

La experiencia crediticia, que se empieza a ganar a través del uso de las tarjetas de crédito, es un requisito indispensable cuando se piensa en tener vivienda propia a través de un crédito hipotecario, esto es porque es porque esta experiencia es el historial que dará soporte de su forma de manejar el dinero y la deuda.

El historial crediticio es siempre consultado por la entidades financieras al momento de estudiar una solicitud de crédito, y de él depende en un gran porcentaje una respuesta positiva o negativa de la petición. También recuerde que al momento de financiar una vivienda las entidades bancarias dan un 70% del valor de la vivienda, y en algunos casos específicos hay entidades que pudieran darle un poco más.

En este punto es importante saber que al momento de pedir un crédito debe evaluar detenidamente las ofertas para lograr la mejor, no solo acudiendo a entidades bancarias sino a opciones como el Fondo Nacional del Ahorro o a préstamos de la cooperativa del lugar donde trabaja, en caso que la tenga. Además, de las opciones entre crédito hipotecario y leasing habitacional.

Para iniciar la planeación de un ahorro debe primero evaluar su situación financiera. Plantear un presupuesto en el que incluya sus ingresos y gastos, para saber cuánto dinero puede empezar a ahorra y en cuánto tiempo puede tener completa la meta de ahorro.

Seguido a esto, elija una opción de ahorro que le genere rentabilidad al dinero que va a aportar mensualmente, pues según Laura Gallego, experta en finanzas personales de Proyecta t, "de nada sirve que el dinero no esté rentabilizado, pues va a perder valor a través del tiempo".

Aquí debe considerar ahorros en bancos, entidades del Estado como el Fondo Nacional del Ahorro o cooperativas empresariales. También tenga en cuánta cuánto dinero tiene ahorrado con anterioridad para sumarle a esta meta, bien sea un ahorro que tiene desde hace tiempo o sus cesantías.

Para elegir una vivienda se recomienda tener en cuenta, más allá del presupuesto, también aspectos como la ubicación del inmueble que planea comprar. Debe evaluar si este tiene vías de fácil acceso, la cercanía a lugares que va a frecuentar como el trabajo y colegios. Además la seguridad del área, el valor de los servicios, pues todo esto será importante al momento de pensar en la compra como también para en un futuro hacer una negociación y venderlo.

De igual manera, también se debe comprar una vivienda pensando en el futuro, y proyectando que esta le sirva para cubrir sus necesidades con el pasar de los años.

Bancolombia reveló que al menos 1,1 millones de colombianos tiene mínimo una suscripción a plataformas de streaming, sea de películas o música