MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

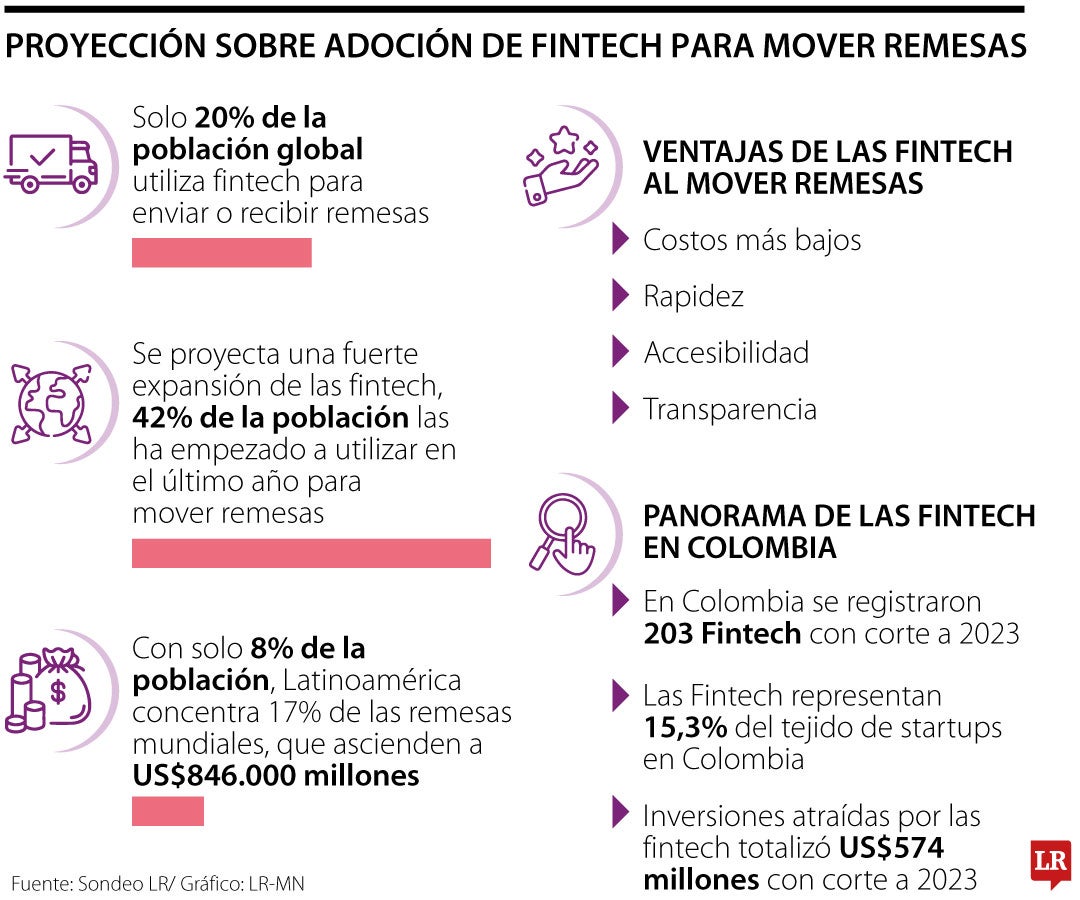

Panorama de las fintech en el movimiento de remesas.

La rapidez, el bajo costo de las comisiones y la posibilidad de mover pagos sin tener cuenta, son las ventajas que se ofrecen

Los pagos transfronterizos son vitales para la economía globalizada, de acuerdo con Minsait Payments, se calcula que, hacia 2027, el movimiento de estas transacciones llegará a US$250 billones; esto se traduciría en un incremento de 32% frente al flujo actual.

Las remesas se han convertido en una fuente de ingresos sobresaliente para las familias receptoras. Sin embargo, a través del tiempo se han presentado varias dificultades para moverlas de un lugar a otro; motivo por el que las financial technology, conocidas como fintech, están ganando terreno aceleradamente como alternativa a los canales tradicionales.

De acuerdo con el informe titulado Pagos transfronterizos y remesas, elaborado por Minsait Payments, "solo 20% de la población utiliza servicios fintech para enviar o recibir remesas, pero se augura un gran crecimiento en la adopción: 42% los ha empezado a utilizar en el último año y 15% declara preferirlos".

Las fintech, en términos prácticos, son compañías que usan la tecnología para mejorar, optimizar o automatizar servicios financieros tradicionales, Nequi, Daviplata y Rappipay son algunos ejemplos concretos de este segmento.

Los datos compartidos por Minsait Payments indican que las dificultades más cotidianas entre los usuarios que envían o reciben remesas son, por ejemplo, los elevados costos de las transacciones, la lentitud y la trazabilidad de los giros.

Tal como lo explican varias fintech especializadas en remesas, hay diversas ventajas al realizar giros transfronterizos a través de sus mecanismos tecnológicos. Por ejemplo, los costos de las comisiones son más bajos; lo recomendable en este caso es realizar un sondeo propio y comparar antes de elegir el proveedor final.

La segunda bondad es la rapidez; muchas de estas plataformas permiten envíos en tiempo real o en pocas horas. Y la tercera, es la accesibilidad, pues no es necesario tener una cuenta bancaria tradicional; muchas fintech permiten recibir dinero en billeteras digitales o en efectivo.

Adicionalmente, estas compañías ofrecen información clara sobre las tasas de cambio y las comisiones aplicadas. María del Pilar Correa, líder de estrategia de negocio de Nequi, señaló que "esto da lugar a democratizar las remesas en Colombia y apalancar la inclusión financiera, pues antes estaban sujetas a unos cuantos jugadores".

"Estamos ofreciendo el servicio de remesas desde finales de 2022. El comportamiento de estas ha sido muy positivo, de enero a agosto de este año, frente al mismo periodo de 2023, registramos un crecimiento de más de 140% en los montos traídos", añadió.

Además, tal como lo resaltó, al mes, un promedio de 13.000 usuarios Nequi reciben remesas desde otros países a través de la App. La mayoría son envíos desde Estados Unidos, España y Chile. Los colombianos que más recibieron plata desde otros países están ubicados en Bogotá, Valle del Cauca y Antioquia.

David Mejía, vicepresidente de Starkflow, compañía proveedora de talento humano remoto, indica que el movimiento de divisas es una actividad obligatoria para ellos y mencionó, desde su óptica como usuario, la inmediatez es una de las grandes fortalezas de este ecosistema.

"Al comparar con un banco tradicional, esto toma más tiempo mientras se verifica la transacción, la autenticidad de los fondos y que no esté relacionado con lavado de activos o financiación del terrorismo", comentó.

Coincidió en que la Tasa Representativa del Mercado, TRM, es más precisa a través de las fintech y el costo de la comisión es más bajo.

La líder de estrategia de negocio de Nequi, enfatizó en que "la facilidad en la movilidad de las personas, la integración entre las economías de los países, el desarrollo del turismo y muchas otras tendencias, hacen que los movimientos de dineros entre personas en diferentes países sean cada vez mucho mayores, por lo tanto, el reto de las fintech es que sigamos trabajando por hacer este proceso más global y más simple".

Entre los principales riesgos, se muestra la inflación, la deuda, la recesión, los conflictos, el cambio climático y los desequilibrios fiscales según señala Foro Económico Mundial, WEF

Estas plataformas minimizan la dependencia de corresponsales bancarios, agilizando así el envío de remesas o para hacer pagos internacionales