MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Un estudio demuestra que las familias colombianas se están endeudando más por el incremento del gasto, que se ve impactado por la inflación principalmente

Un estudio desarrollado por ElMejorTrato.com, sitio especializado en la comparación de productos financieros para particulares, indica que cada vez más familias colombianas piden créditos para cubrir sus gastos y necesidades básicas, un fenómeno que estaría respondiendo principalmente al aumento del gasto en los hogares.

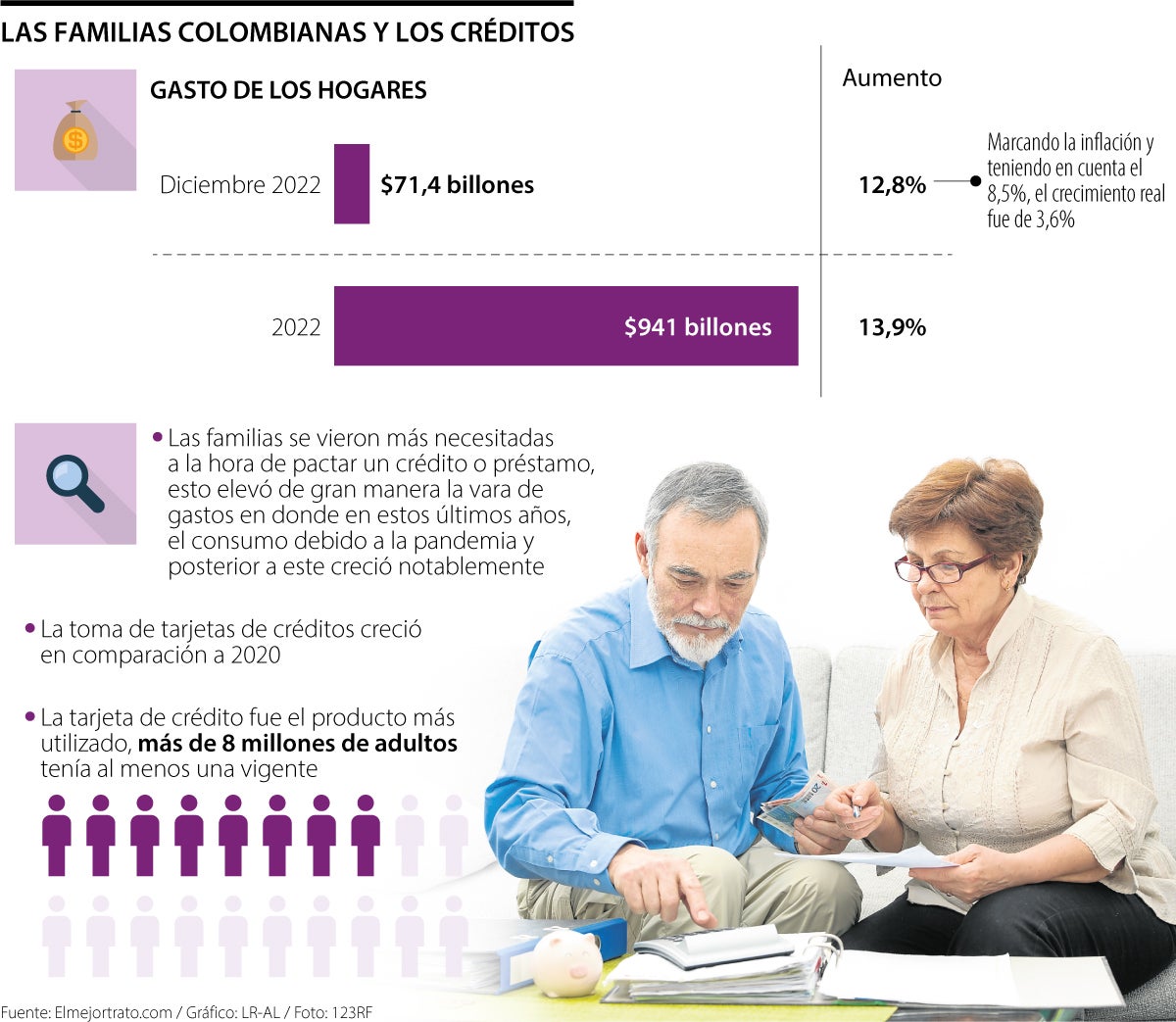

Por ejemplo, en diciembre de 2022 los hogares colombianos registraron un gasto de $71,4 billones, lo que representa un aumento de 12,8% si se compara contra el mismo mes de 2021. Teniendo en cuenta 8,5% de inflación, el crecimiento real sería de 3,6%, de acuerdo con el estudio. Y la toma de créditos de consumo e hipotecarios creció 26,5% contra diciembre del año anterior.

En el consolidado de todo el año, el gasto de los hogares fue de $941 billones, con un crecimiento de 13,9% frente a $826 billones de 2021. Y en ese sentido, el uso de tarjetas de créditos creció en comparación a 2020, “llegando a ser un porcentaje importante del gasto de los hogares colombianos”, según indica el estudio.

El informe destaca que el aumento del uso de la tarjeta de crédito viene de la mano con el incremento del servicio de deuda que pagan los hogares. Además, la tarjeta de crédito fue el producto de crédito más utilizado, pues más de 8 millones de adultos tenía al menos una vigente.

Wilson Triana, experto y consultor en banca y seguros, explica que “los indicadores como la inflación, desempleo, desaceleración económica y el incremento en las tasas de interés, es una alerta para los hogares”.

Triana resalta también que que “deben congelar su endeudamiento, especialmente con las tarjetas de crédito; es una modalidad de financiación de fácil acceso con las tasas de financiación mas altas del mercado; es un alto riesgo, el endeudamiento sube como espuma cuando no se controla, más cuando el promedio de tarjetas por persona en su billetera es de tres”.

De otro modo, el experto propone el ahorro como la mejor alternativa. “Las compras por impulso deben controlarse, son el amigo de las grandes deudas, la restricción del gasto les permitirá a los hogares atender sus compromisos financieros, y de alguna manera fortalecer el ahorro”, indica Triana. No obstante, el informe del El MejorTrato.com ofrece consejos para definir hasta qué punto es posible endeudarse.

En primer lugar, hay que realizar una lista de ingresos totales y gastos fijos mensuales. Luego, al valor de los ingresos totales se debe restar los gastos fijos; el resultado total hace referencia a los ingresos netos mensuales y también lo que queda libre todos los meses.

Este resultado debe multiplicarse por 35% y el resultado final sería el valor por el cual una persona podría llegar a endeudarse, según explican los expertos.

Y aún así, en el informe se resalta que el objetivo principal de las finanzas personales es el bienestar, vivir con ingresos sobrantes y ahorrar, por esta razón, “al crédito se lo debe utilizar cuando realmente sea necesario, muchas familias colombianas se acostumbraron a gastar más de lo que reciben. Esto provoca un gran golpe a la economía de las familias y lo sufren más aquellas que no tienen reservas”.

Se sugiere, entonces, la disminución de los gastos como un comienzo para afrontar las deudas, porque permite tener mayor margen de gasto en necesidades de primer nivel, eligiendo mejores precios.

Mujeres, uno de los nichos más afectados con el aumento del costo de vida

Avon y Gentedemente realizaron un estudio sobre el impacto del incremento del costo de vida para las mujeres, con una muestra de 2.667 personas de Argentina, Chile, Colombia, Perú y México. 73% de las mujeres encuestadas considera que la situación de su país empeoró, y poco más de la mitad (54%) opina que su situación personal también es peor frente a 2022. Otro dato destacado es que, cuando aumenta el costo de vida, lo que más abandonan son gastos eventuales (39%) y gastos personales (28%).

Al igual que el reto de las 52 semanas y la regla 50/30/20, con esta técnica es posible controlar los gastos diarios y organizar un presupuesto