MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Aunque la tasa es similar a la de la banca, se considera alta y con potencial, dado que las plataformas son de fácil acceso para los no bancarizados.

Aunque el porcentaje varía dependiendo de cada entidad, la tasa de aprobación de créditos a través de empresas Fintech en Colombia es considerada positiva y se prevé que estará en aumento en los próximos años, en la medida que estos servicios financieros online sean más conocidos por el público.

De acuerdo con Erick Rincón, presidente de la asociación que reúne a estas empresas en el país, Colombia Fintech, en promedio, uno de cada cuatro créditos que se piden por estos medios es aprobado, en el caso de los usuarios nuevos.

No obstante, cuando se trata de clientes recurrentes, el índice puede ser de más del triple y oscilar entre 80% y 90%, también para las personas naturales, dependiendo del tipo de empresa y el monto.

En cuanto a las Pyme, el panorama es muy distinto, pues se estima que la tasa de aprobación para las pequeñas empresas es de 70%’.

Juan Esteban Saldarriaga, vocero de Rapicredit, coincide con Rincón, pues señaló que, en promedio, su firma aprueban uno de cada cuatro solicitudes cuando se trata de clientes nuevos y, en el caso de los usuarios recurrentes, la tasa es cercana a 95%.

“Nosotros procesamos alrededor de 50.000 solicitudes al mes en las que la gran mayoría proviene de personas nuevas en el sistema”, dijo Saldarriaga.

Sin embargo, cada caso es distinto, dado que Héctor Aponte Zinobe, cofundador de Lineru, una Fintech fundada en 2012 que ofrece créditos a personas naturales y hace desembolsos en 24 horas, asegura que su tasa de aprobación a personas naturales nuevas es de 40%, “y para clientes recurrentes esta cercana a 90%”, concluyó.

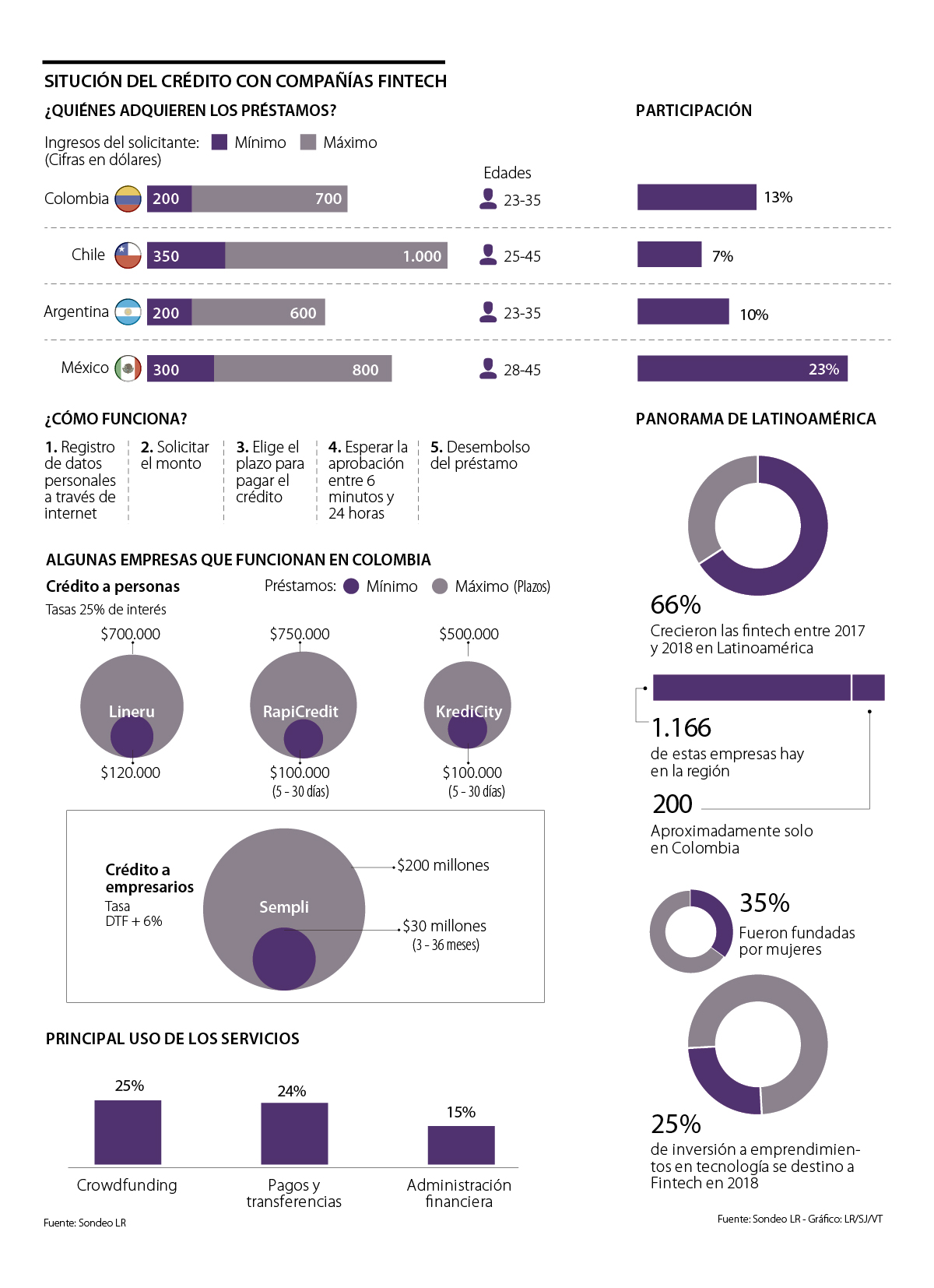

Así mismo, agregó que la mayoría de usuarios son ciudadanos de entre los 25 y 40 años, de estrato medio y residentes de las principales ciudades como son Bogotá y Medellín.

No obstante, comentó que para el caso de las líneas de crédito productivas, enfocadas para las micro, medianas y pequeñas empresas, la tasa de aprobación es un poco más alta, alcanzando 50% en el caso de quienes solicitan un producto por primera vez. Así, en total, calcula que este año han desembolsado alrededor de $200.000 millones.

“En la medida que logremos acceso a nuevas fuentes de información en las que estamos trabajando, podemos aumentar gradualmente esta tasa sin afectar la calidad de la cartera”, dijo.

Y es que, según los expertos, estas herramientas se están convirtiendo en una plataforma de acceso fácil y rápido a la bancarización tradicional, pues se presentan de un modo más amigable a los nuevos usuarios en un primer momento y, luego, cuando demuestran buenos hábitos de pago, se hacen a un perfil crediticio positivo.

“Las personas naturales que hasta ahora debían recurrir a los modelos informales, como son los ‘gota a gota’, están migrando al modelo de las Fintech, y lo más lógico es que esto sea un puente para llegar a los bancos tradicionales, en donde pueden acceder a muchos más productos financieros”, explicó Alfredo Barragán, especialista en banca de la Universidad de los Andes.

Sin embargo, advirtió que estos créditos suelen tener mayores costos para los usuarios, dado que hacer esos desembolsos representa un riesgo alto para las entidades financieras, porque en la mayoría de los casos esas negociaciones no están respaldadas por una garantía.

El analistas explicó que en la banca tradicional la tasa de aprobación es de entre 30% y 40%, por lo que el desempeño de las Fintech es bastante destacable, sobre todo, teniendo en cuenta que hay una parte de la población del país que todavía desconoce que puede solicitar estos servicios y que, por otro lado, 30% de los habitantes no tienen acceso a internet.

En todo caso, las perspectivas son positivas, puesto que Colombia ocupa el tercer lugar de la región en cuanto a creación de Fintech con un total de 215 empresas dedicadas a estas labores, estando por debajo solamente de Brasil, que registra 377 y México, con 334, según la última encuesta realizada por la firma Fintech Radar.

Según el BID, es posible que la fuerte concentración de empresas jóvenes de este tipo en estos tres países se relacione con la “intensa actividad emprendedora en ciudades como Bogotá”, tal y como lo destaca el informe The Global Startup Ecosystem Ranking 2015 publicado por Compass.