MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

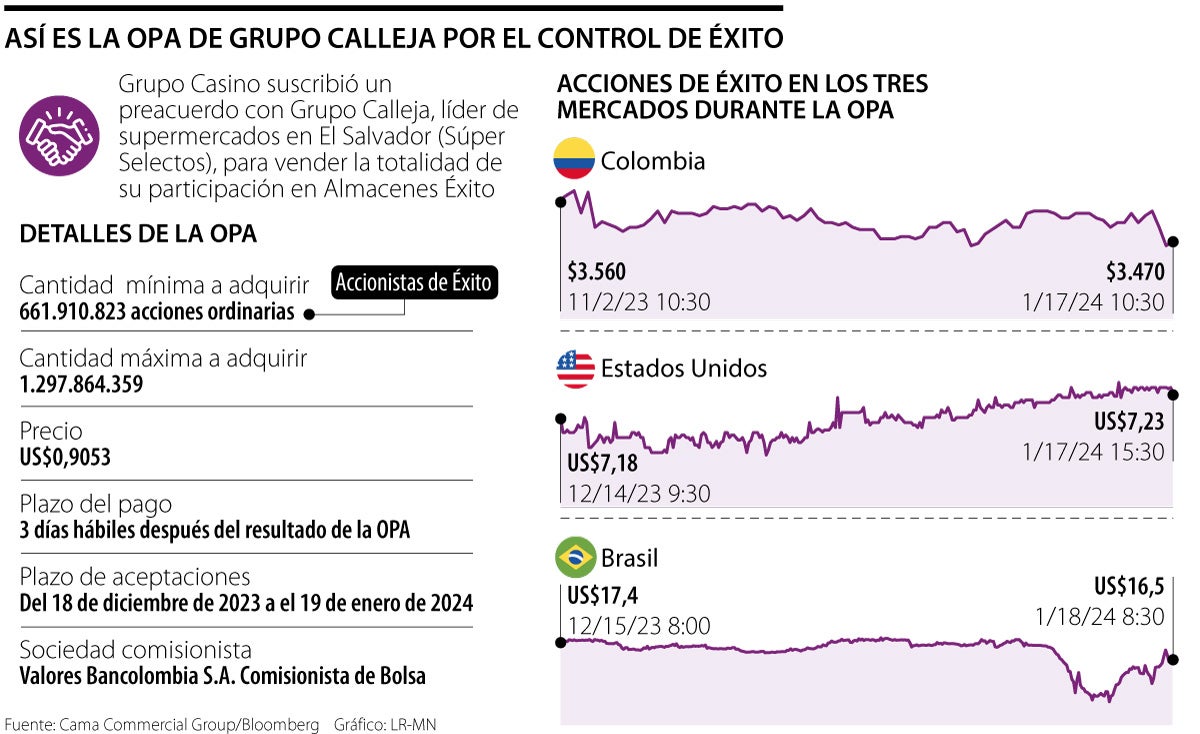

La compañía de supermercados, que opera con la marca de Súper Selectos en El Salvador busca adquirir como mínimo 51% de las acciones del Grupo Éxito.

Hoy terminará la Oferta Pública de Adquisición, OPA, del grupo salvadoreño Calleja por hasta 100% de las acciones de Éxito

Este viernes concluye la Oferta Pública de Adquisición, OPA, del minorista salvadoreño Grupo Calleja por hasta 100% de las acciones de Grupo Éxito.

La compañía de supermercados, que opera con la marca de Súper Selectos en El Salvador busca adquirir como mínimo 51% de las acciones del Grupo Éxito.

Durante el tiempo ha estado abierta la OPA, desde el 18 de diciembre del año pasado, las acciones de Éxito cayeron 0,99% en la Bolsa de Valores de Colombia, BVC, al pasar de $3.510 el viernes 15 de diciembre, el día bursátil anterior a la OPA, a $3.475 en el cierre de ayer.

Esta caída en las acciones de Éxito ha sido más pronunciada en las bolsas de Brasil, y EE.UU. Cabe recordar que Éxito es la única empresa colombiana que cotiza en estos tres mercados.

En Wall Street, el ADR de la minorista pasó de US$7,12 a US$7,17, lo significó una caída de 0,69%. Mientras que en la Bolsa de Sao Paulo, el BDR cerró ayer en 17,25 reales, frente a los 17,39 reales en los que se cotizó antes del anuncio de la OPA. Es decir, una caída de 0,8%.

De acuerdo con la BVC, hasta ayer, penúltimo día antes del cierre de la OPA, el Grupo Calleja ya había adquirido 20,03% de las acciones en circulación.

Sin embargo, si se tiene en cuenta el preacuerdo que había en el grupo salvadoreño y Casino, que abarca casi 40% de las acciones en circulación, la OPA ya estaría concretada en 54%. Es decir, ya estaría listo el control de Calleja sobre Almacenes Éxito. Ahora resta por observar si en el último día se podrán adquirir 100% de las acciones, que es la meta de los salvadoreños.

“Yo creo que el 51% del mínimo ya lo consiguieron. Lo grande apenas entra estos últimos dos días. Así que, sumado a lo de Casino y GPA, ya llegaron a más de 51% sin problema”, dijo Juan Camilo Jiménez, gerente de Estrategia Andina de Credicorp Capital.

Durante el tiempo que estuvo abierta la OPA, existió la esperanza entre los accionistas de Éxito de que entrara una oferta competidora a la del grupo salvadoreño. Se esperaba que el Grupo Gilinski hiciera una jugada durante el fin de año, luego de mostrar interés por la empresa minorista más importante del país, lo que al final no sucedió, por lo menos, hasta ayer.

“En el tema de una puja competidora, creo que las probabilidades son cada vez más bajas, teniendo en cuenta que solo quedan un día para las aceptaciones, sin embargo, es algo que nunca puede descartarse del todo”, dijo Jahnisi Arley Cáceres, economista y analista de Inv. Económicas y Renta Variable de Acciones y Valores.

“En el balance de la OPA, podríamos decir que es muy lenta, más lenta de lo esperado por muchos analistas de mercado y es probable que esto tenga que ver con el momento de euforia que se registró en el mercado accionario hacia finales de diciembre e inicios de enero, puesto que con la mayoría de las acciones locales subiendo hasta la segunda semana de enero, muchos inversionistas no encuentran tan atractivo el precio ofrecido”, agregó el experto.

El negocio entre el Grupo Calleja y Casino se anunció desde octubre del año pasado, pero solo en diciembre se publicó el cuadernillo del reglamento con el que ha venido operando la OPA en la que se ofrece a los accionistas de Éxito un precio de US$0,9053 por cada acción que posean, es decir, $3.566,79 con la Tasa Representativa del Mercado vigente para hoy. Esto quiere decir, que las personas que posean una acción de Éxito, solo recibirían con la OPA $91,7 más de lo que está la acción en el mercado, teniendo en cuenta que cerró ayer en $3.475 en la Bolsa de Valores de Colombia.

Esta decisión se produce luego de que el máximo tribunal fallara a favor de una demanda ciudadana de un ciudadano afectado

Según un informe, la liquidación superó los US$1.000 millones en los mercados de derivados, un espacio donde se negocian contratos financieros que derivan su valor de otro activo

Hoy es el último día del evento de este sector en la sede Chapinero del Centro Empresarial de la Cámara de Comercio de Bogotá